Буквально за пару десятков лет мир пережил несколько технологических революций. Мы прошли через бум интернета, волну IP-телефонии, а сейчас глобальный рынок выходит на волну бума интернет-технологий в финансах и банковских продуктах. Новая фишка — технология блокчейн. Ее идея проста — это децентрализованная база, проверку транзакций в которой осуществляют одновременно тысячи пользователей. Они подтверждают подлинность совершенных в базе изменений, поэтому ее невозможно подделать. Технология блокчейн может оказаться той новой волной, на которой создаются тысячи стартапов, а их продукты уже привлекают сотни миллионов долларов инвесторов. За последние два года инвестировано более $850 млн, среди инвесторов в отрасль есть банки Goldman Sachs и BBVA, биржевые площадки NYSE и NASDAQ, платежные системы VISA и MasterCard.

Число игроков в ней растет огромными темпами. Инвесторы уже вложили деньги примерно в 200 компаний, самый крупный раунд инвестирования превысил $100 млн (компания 21.Inc), и развитие происходит не только в области валюты биткоин, основанной на технологии блокчейн, но и в самой технологии.

Технология блокчейн обладает набором характеристик, которым когда-то обладали Linux как открытая операционная система или Skype, использующий протокол Voice over IP.

Технология блокчейн обладает набором характеристик, которым когда-то обладали Linux как открытая операционная система или Skype, использующий протокол Voice over IP.

Высокий уровень надежности, открытая инфраструктура, дешевизна, децентрализация и полная прозрачность всех операций могут сделать эту технологию востребованной в традиционно консервативном финансовом секторе.

Кому интересно подтверждение таких операций? Конечно же, банкам. Они могут применять блокчейн в качестве альтернативы системе банковских платежей SWIFT. Наиболее известные проекты в этой области — Ripple почти с $40 млн инвестиций и банковский консорциум R3, который создает закрытый блокчейн. Последний проект заинтересовал уже более 40 крупнейших банков, в их числе Barclays, Credit Suisse, Morgan Stanley, Citi, UBS, Deutsche Bank и др.

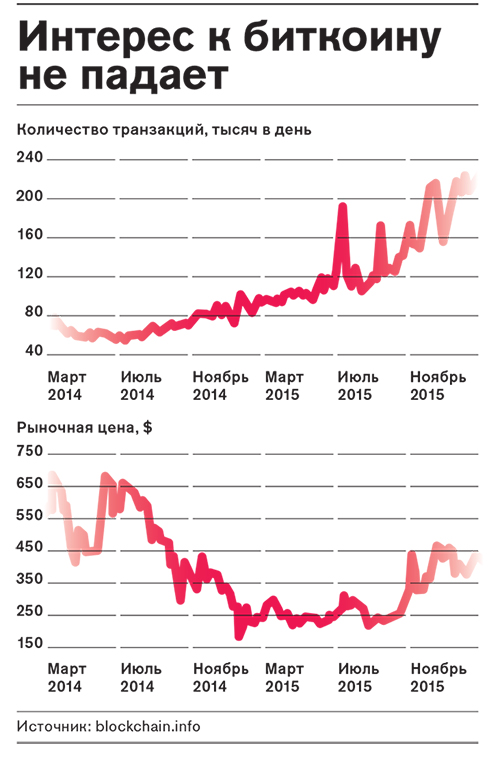

Также технология применяется для микро- и мини-платежей — эта ниша вообще не была интересна банкам. Блокчейн позволяет отправить маленькую сумму за небольшую комиссию или вообще бесплатно. Это могло бы упростить плату правообладателем за контент. Проблема ведь не в том, что жалко заплатить 10 центов за книгу или музыку, а в том, что сделать это настолько неудобно, что проще не делать вообще, поддерживая тем самым пиратство в сети. Сегодня для платежей обширно используется биткоин: за него можно купить авиабилет в airBaltic, компьютер Dell или чашечку кофе в нью-йоркском Starbucks. Количество точек, принимающих биткоины, и количество транзакций растет волнообразно. Более 105 000 мерчантов уже принимают биткоин, к концу 2016 года, по прогнозам, их будет уже 150 000. Сейчас в день проходит более 250 000 биткоин-транзакций, что составляет более чем двукратный рост с начала года.

Еще одна возможность для банков — система идентификации клиентов. Например, все кредитные организации должны выполнять процедуры KYC («знай своего клиента»), а применение технологии блокчейн могло бы позволить проходить такую процедуру лишь однажды. А верификация клиента десятками и сотнями банков — участников системы могла бы автоматически упростить ее для других участников системы, использующих блокчейн. Есть и много других операций для технологии блокчейн, например сделки с ценными бумагами на биржах и в депозитариях, или те, где требуется подтверждение транзакций.

Банки всерьез увлеклись технологиями блокчейн, но их применение может быть гораздо более широким. Стоит лишь упомянуть возможность применения технологий в качестве альтернативной финансовой системы на случай войн или катастроф. Система обмена правами собственности в отношении активов и подтверждения их — в этом направлении блокчейн и биткоин эволюционируют уже в очень скором будущем, и эту технологию можно будет применить к чему угодно: акциям, квадратным метрам или баррелю нефти.