Момент для паники: как плохие новости обрушили мировые биржи

Внезапное падение

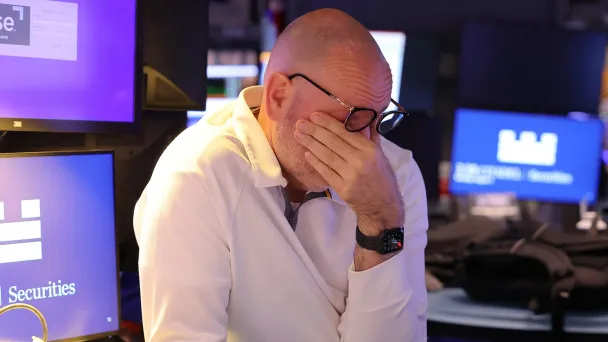

5 августа мировые рынки падали. Индексы акций США к вечеру показывали 2-4% снижения, драгоценные металлы от 1% до 4%, фьючерсы на нефть марки Brent ушли с $80 до $76 за баррель, а биткоин за сутки потерял 18% стоимости. Особенно сильно проблемы проявились в Японии: индекс акций Nikkei 225 снизился более чем на 12%. Для Nikkei это худшее снижение с «черного понедельника» 19 октября 1987 года, когда он падал на 14,9%. Российский рынок следовал мировым трендам и упал почти на 2,5%.

Поводом для таких движений стали два макроэкономических события. Центральный банк Японии 31 июля поднял ставку с 0,1% до 0,25% на фоне несколько повышенной инфляции — она остается на уровне 2,8%, то есть выше целевого уровня в 2%. Вторым событием было объявление 2 августа свежей статистики по рынку труда США — количество вновь созданных рабочих мест неожиданно оказалось значительно ниже консенсус-прогноза — 114 000 против 175 000, а безработица достигла 4,3%, притом что рынок ждал 4,1%. Вероятно, на настроения игроков повлияла напряженность на Ближнем Востоке и в Бангладеш, но едва ли эти факторы стали ключевыми.

Что происходит

Насколько реакция рынков рациональна? Если проигнорировать рынок Японии, который даже с учетом коррекции все равно дал более 50% доходности за последние пять лет, то не происходит ничего слишком существенного. Дневная волатильность индекса S&P 500 составляет порядка 1%, то есть 2-3% снижения за день остаются в пределах нормы с точки зрения статистического распределения. Более того, с начала 2024 года по 5 августа S&P 500 добавил более 9%, что примерно соответствует историческому среднему за целый год. Поэтому пока рано говорить о действительно мощной коррекции — для этого потребуется больше, чем одна неудачная неделя.

Если же говорить о данных, характеризующих состояние американской экономики, то они весьма противоречивы. Рост безработицы до 4,3% вернул в повестку дня дискуссию о вероятности рецессии. У аналитиков сейчас популярно простое правило — Sahm rule, названное в честь экономиста и бывшей сотрудницы ФРС Клаудии Сахм. Оно гласит, что если средняя трехмесячная безработица оказалась выше хотя бы на 0,5 процентных пункта, чем минимальная средняя трехмесячная безработица за последние 12 месяцев, то в экономике наступила рецессия. Указанный рубеж был преодолен в июле 2024 года: средняя безработица за май-июль 2024 достигла 4,13%, а в мае-июле 2023 она находилась на уровне 3,6%. Однако, на мой взгляд, этот индикатор весьма неточен (например, он неверно предсказывал рецессии 2007-2008 годов в странах ОЭСР) и не позволяет делать далеко идущих выводов.

Тем более, что другие данные весьма позитивны. Например, 25 июля вышли предварительные оценки ВВП США — во II квартале 2024 года он вырос на 2,8%, в то время как прогноз был лишь 2%. Заявки на пособия по безработице оказались ниже ожиданий, а реальные потребительские расходы выше консенсуса. Более благоприятными становятся и прогнозы развития мировой экономики: в июле МВФ несколько повысил ожидания глобального роста в 2025 году с 3,2% до 3,3%.

Тем не менее на фоне падения рынков некоторые экономисты требуют от ФРС активно вмешаться в происходящее. Например, профессор Уортонской бизнес-школы Джереми Сигель потребовал от регулятора собраться на внеочередное заседание уже в августе и немедленно снизить ставки с 5,25-5,5% сразу до 4,5-4,75%. Пока такое решение не кажется вероятным, да и рациональным тоже. Если центральные банки будут сразу реагировать на небольшие отклонения рынка труда от консенсуса, им придется постоянно двигать ставку вверх-вниз, что очень понравится профессиональным трейдерам, однако не поможет стабилизировать инфляцию и экономику.

Как относиться к краткосрочным колебаниям

Тем, кто уверен в бесконечном росте рынка акций и стабильно высоких доходностях, стоит вспомнить, что S&P 500 c 1957 по 2023 год приносил в среднем около 10,2% без учета дивидендов, которые добавили бы еще около 2%. Такие темпы нельзя назвать поражающими воображение. При этом колебания годовой доходности очень большие: индекс мог давать и -38,5%, как в 2008-м, и +29,6%, как в 2013-м.

Но еще интереснее вопрос, в какие именно дни года генерируется эта доходность, и можно ли угадать, когда входить и выходить из рискованных активов. Многочисленные исследования, касавшиеся разных периодов, приходят примерно к одному и тому же выводу — вот пример результата за 2003-2022 годы. За 20 лет получилось около 5040 торговых дней (252 в год). Если инвестировать $100 в S&P 500 в начале января 2003 года, то к концу 2022-го получилось бы $648. Однако, если упустить 10 лучших по доходностям дней, то результат гипотетического инвестора снизится до $297, а если 40, то есть менее 1% от всех торговых дней за период — до $80, меньше начальной суммы. Если у инвестора нет волшебного шара, ему нужно угадать очень немногие оптимальные моменты для входа и выхода с рынка, что кажется невероятным.

Поэтому отношение к текущим колебаниям рынков должно быть достаточно спокойным. Да, инвесторы любят бурно реагировать и фиксировать прибыль на плохих новостях, но для стратегического инвестора важнее адекватное распределение по классам активов с учетом их рисков. Реагировать на ежедневные новости могут профессионалы, а простым любителям проще регулярно откладывать средства в свой оптимальный портфель.

Мнение редакции может не совпадать с точкой зрения автора