США достигли потолка госдолга: почему это вряд ли приведет к дефолту

Что случилось

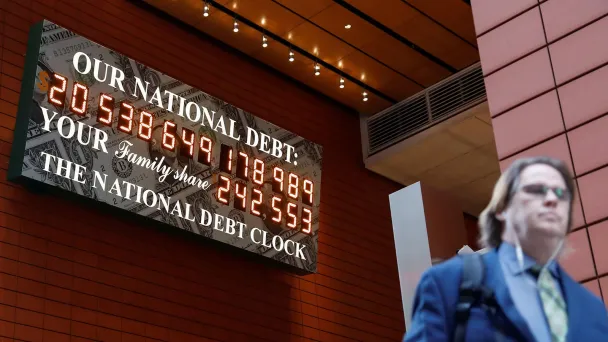

В прошлый четверг, 19 января, госдолг США достиг законодательно установленного потолка. Чтобы избежать дефолта, американский Минфин принял «чрезвычайные меры» и приостановил реинвестирование в Пенсионный фонд государственной службы, Фонд нетрудоспособности и Фонд медицинских пособий для пенсионеров почтовой службы, следует из письма главы Минфина Джанет Йеллен. По ее словам, эти краткосрочные меры позволят властям США платить по своим обязательствам до июня, после чего может наступить дефолт. Впрочем, аналитики называют более поздние даты: так, по оценке Goldman Sachs, денег у США на обслуживание долга, если потолок не будет поднят, хватит до августа-октября.

«Если Конгресс не предпримет никаких шагов в ближайшие месяцы, это событие сможет нанести непоправимый ущерб экономике США и глобальной финансовой стабильности», — добавила Йеллен.

Что такое потолок госдолга

Большую часть расходов США финансируют за счет заемного финансирования, размещая казначейские облигации. Для подобных заимствований с 1917 года существует лимит госдолга, который на практике регулярно повышается. Текущий лимит составляет $31,4 трлн, или 125% от годового ВВП. Повышение этого лимита позволит правительству занимать больше для покрытия текущих расходов. В противном случае казначейство больше не сможет выпускать долговые бумаги и будет покрывать расходы только за счет остатков наличности со своего баланса (это около $400 млрд) и поступающих доходов, в основном от налоговых сборов, объясняет Комитет по ответственному федеральному бюджету. При таком раскладе правительству в какой-то момент не хватит средств на погашение обязательств, включая платежи по казначейским облигациям, что приведет к техническому дефолту.

В этом году на решение по повышению потолка госдолга США особенно сильно будут влиять политические разногласия в Конгрессе. Сейчас большинство в палате представителей у республиканцев, которые пытаются использовать это преимущество для сокращения финансирования государственных программ. Они призывают сбалансировать федеральный бюджет на 10 предстоящих лет, ограничив дискреционные расходы (те, которые утверждаются каждый год на усмотрение действующей президентской администрации) на уровне 2022 года.

Республиканцы предлагают свой вариант решения проблемы — поручить Минфину выбрать приоритетные обязательства для погашения в случае, если страна окажется не в состоянии оплачивать счета. Как пишет Bloomberg со ссылкой на руководителей крупных финансовых компаний с Уолл-стрит, которые «связаны» с Республиканской партией, спикер палаты представителей Кевин Маккарти и его однопартийцы «не осознают экономических и финансовых последствий от объявления дефолта».

С позицией республиканцев не согласны в Белом доме. «Переговоров о потолке долга не будет. Конгресс должен решить эту проблему без каких-либо условий, как они это делали трижды при [бывшем президенте-республиканце] Дональде Трампе», — заявила пресс-секретарь Белого дома Оливия Далтон.

Еще один вариант решения проблемы, который может стать компромиссным, предлагает группа законодателей-республиканцев и демократов, — отказаться от определения потолка госдолга как конкретной суммы и устанавливать лимит в виде процентного отношения госдолга к ВВП.

На фоне подвешенной ситуации с повышением потолка госдолга на повестке дня вновь оказался экстравагантный план чеканки платиновой монеты номиналом в $1 трлн — согласно законодательству США, для чеканки платиновых монет верхней планки по номиналу не предусмотрено. В теории Минфин может выпустить такую монету и передать ее в Федеральную резервную систему США, а затем использовать для того, чтобы расплатиться с частью долга и избежать таким образом необходимости повышать потолок заимствований. Среди сторонников такой идеи — нобелевский лауреат по экономике Пол Кругман. Как пишет The Wall Street Journal, такая возможность уже обсуждалась чиновниками администрации Джо Байдена и членами Демократической партии. Несмотря на это, глава Минфина Джанет Йеллен оценивает такой вариант скептически. Она сомневается, что ФРС, будучи независимым институтом, примет такую монету.

Что произойдет в случае дефолта

CNBC предположил, что произойдет в том случае, если Соединенные Штаты все-таки объявят дефолт по долгу:

- Десятки миллионов домохозяйств могут потерять доступ к системе государственного соцобеспечения, медицинскому страхованию и помощи, связанной с питанием и жильем. Под ударом может оказаться и госсектор: пострадает национальная оборона, если, например, зарплаты военнослужащих будут заморожены.

- «В случае дефолта рецессия кажется неизбежной», — заявил Марк Хэмрик, старший экономический аналитик Bankrate: у пострадавших домохозяйств будет меньше наличных денег для вливания в экономику США. Рецессия, в свою очередь, будет означать рост безработицы.

- Не избежать и экстремальной волатильности фондового рынка. Если США не смогут выпускать новые казначейские облигации, которые являются важным компонентом мировой финансовой системы, это приведет к серьезному глобальному финансовому кризису.

В случае дефолта США столкнутся с сильной рецессией, удар будет нанесен и по росту глобального ВВП, во всем мире резко вырастет доходность облигаций, что, в свою очередь, повлечет серию дефолтов и распродажи на рынке США и других мировых площадках, указывает стратег по фондовым рынкам Freedom Finance Global Михаил Степанян. Совершенно очевидно, что дефолт США, крупнейшей экономики мира, обязательства которой считаются глобальным бенчмарком доходности безрисковых активов, стал бы разрушительным и для американской экономики, и для мировых финансовых рынков, а в долгосрочном плане привел бы к росту стоимости заимствований США и к снижению доверия к доллару как мировой резервной валюте, добавляет руководитель отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая.

Есть ли риск дефолта

США ни разу за всю историю не объявляли дефолт по своим долгам и поэтому, вероятно, предпримут шаги, чтобы избежать дефолта и в этот раз. Тем не менее сомнения в кредитоспособности США способны привести к потрясениям на рынке. Так случилось в 2011 году, когда США затянули с повышением потолка долга и оказались на грани дефолта, из-за чего рейтинговое агентство S&P единственный раз в истории понизило кредитный рейтинг США на одну ступень — с наивысшего ААА до АА+. На фоне неопределенности вокруг потолка госдолга американский индекс широкого рынка S&P 500 тогда упал на 17% всего за две недели. В 2011 году, как и сейчас, президентом был демократ (Барак Обама), а большинство в палате представителей было у республиканцев. В итоге компромисса удалось достичь, когда президентская администрация согласилась сократить дискреционные расходы как по оборонным, так и по другим статьям.

Пока рейтинговые агентства не склонны к панике. Например, агентство Moody's считает, что соглашение о повышении потолка госдолга в итоге будет достигнуто, однако это произойдет «очень поздно или поэтапно», что может привести к «вспышкам волатильности» на финансовых рынках. По мнению старшего директора Fitch Ratings Ричарда Фрэнсиса, которого цитирует Reuters, соглашение по потолку госдолга, скорее всего, будет достигнуто до «даты X», хотя риск того, что стороны по какой-то причине в итоге не смогут прийти к соглашению, все равно существует. В случае, если правительство не сможет выполнить какую-то часть своих обязательств, агентству придется пересмотреть суверенный рейтинг США, добавил он.

За последние 40 лет потолок госдолга поднимали 45 раз. На самом деле рынок уже привык к повышению потолка госдолга США, признает управляющий директор Газпромбанк Private Banking Егор Сусин. «Самая острая ситуация была в 2011 году, когда на рынке наблюдалась волатильность. Однако затем рынок с каждым разом воспринимал вопрос о повышении потолка госдолга все мягче и мягче. И то, что происходит сейчас, не исключение: рынок понимает и, можно сказать, верит, что в какой-то момент это решение будет принято», — говорит он. Впрочем, сейчас, по его словам, дополнительные сложности для того, чтобы политики договорились, создает тот факт, что в конце этого года расходы на расчеты по госдолгу могут приблизиться к 4% ВВП, что исторически очень много и «может повысить градус напряженности между республиканцами и демократами».

То, что Конгресс в реальности допустит дефолт США, фактически исключено, соглашается Ольга Беленькая из «Финама». «При демократическом президенте республиканцы требуют сокращения расходов в обмен на повышение потолка, интрига затягивается на недели и месяцы, дата предполагаемого технического дефолта становится все ближе, рынки переживают, Минфин уговаривает политиков — и в результате Конгресс приходит к компромиссу, в очередной раз повышая потолок госдолга в обмен на какие-то уступки со стороны исполнительной власти», — описывает она традиционный механизм принятия решений.

Пока больших рисков для волатильности на рынке нет, соглашаются опрошенные Forbes эксперты. К локальным распродажам инвесторы перейдут лишь в том случае, если переговоры затянутся — например, потолок не будет поднят к апрелю-маю этого года, считает Михаил Степанян. Пока же рынки, судя по всему, действительно верят в компромисс. Индекс S&P 500 с 19 января прибавил 3%, 10-летние гособлигации США торгуются с доходностью лишь на 6 п. п. выше уровня 19 января. В то же время пятилетние кредитные дефолтные свопы США (CDS, или страховка от дефолта, которая косвенно свидетельствует об оценке вероятности госдолга инвесторами) за неделю выросли c 25 пунктов до 32,5, отмечает Степанян из Freedom Finance Global. Рост стоимости свопов сейчас сильнее, чем в прошлые годы, когда происходила история с потолком госдолга, отмечает Егор Сусин — а значит, некоторые участники рынка воспринимают ситуацию более нервно. В любом случае времени на то, чтобы принять решение по потолку госдолга, еще очень много, и ситуация станет яснее ближе к лету, заключает он.