Как прожить при нефти за $60.

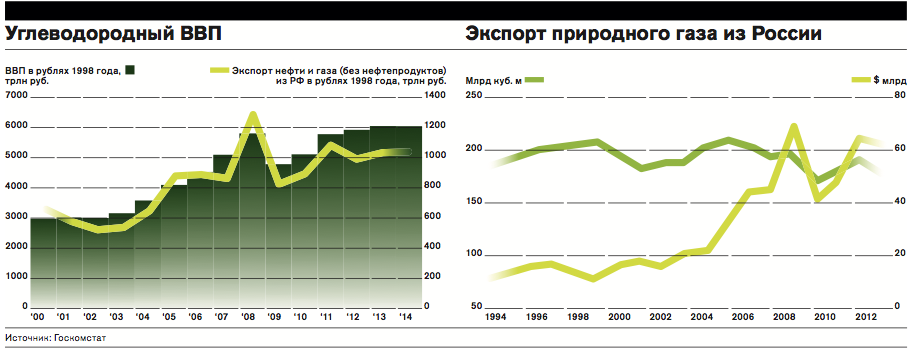

В условиях падения рыночной цены на нефть на 30% в России ведется традиционная дискуссия о том, сколько сможет продержаться экономика. Последняя, кажется, напрямую зависит от цены на нефть на международном рынке. С 1998 по 2014 год общий объем экспорта (да и в целом добычи и переработки) газа, нефти и нефтепродуктов в России (в реальных рублях 1998 года) вырос примерно в два раза и ВВП России (в тех же рублях 1998 года) вырос тоже в два раза. В 2008 году падение цены на нефть совпало с падением ВВП, и в 2014 году падение цены на нефть совпадает, если не с падением ВВП в рублевом выражении, то уж точно со стагнацией и значительным падением долларового эквивалента ВВП.

Более того, только добыча сырой нефти дает 20% ВВП России, а с добавлением добычи газа и нефте- и газопереработки мы получаем почти 32% ВВП. С учетом скорости оборота денег в экономике России, которая составляет примерно 2,7 раза в год, мы можем легко заключить, что 86,5% ВВП России создается на деньги, «прошедшие» через нефтегазовый сектор экономики — за счет затрат этого сектора, распределения его прибыли и расходов работников и иных бенефициаров этого сектора. Иными словами, не было бы у нас этого сектора, и 86,5% экономики России, возможно, не имели бы своего потребителя.

Что на самом деле важно с точки зрения ВВП, так это экспортный баланс. Россия в 2014 году экспортирует нефте- и газопродуктов ориентировочно на $315 млрд. Это всего примерно 17% от ВВП. При этом цена газа не изменилась, а объемы его экспорта сократились примерно на 5% по сравнению с 2013 годом, в то время как по нефти и нефтепродуктам объемы экспорта стабильно падали уже с начала 2014 года и цена после роста в первом полугодии в последние месяцы сильно упала.

В 2014 году общий объем экспорта нефте- и газопродуктов в долларах, похоже, составит (учитывая изменения) 90% к объему 2013 года. Соответственно, Россия недополучит около $31 млрд. Это значительная, но не критичная цифра, она транслируется в потерю примерно $46 млрд ВВП в 2014 году, но явно не сулит экономике катастрофы.

В 2015 году, если нефть в течение года будет стоить даже $60 за баррель и наши продажи нефти и газа сократятся еще на 10%, Россия получит от экспорта углеводородов всего около $215 млрд, или на $100 млрд меньше, чем в 2014 году. Это уже потеря $270 млрд, или примерно 14% ВВП. Это серьезно, но тоже не катастрофа — всего лишь возврат к уровню 2010 года. Если бы дело было только в нефти, нам не стоило бы в ближайшие годы сильно беспокоиться. Беда в том, что есть еще два серьезных фактора, угрожающих экономике России.

Финансовые санкции, в рамках которых Россия не может получать новые инвестиции и заимствования, остановили приток инвестиционных и кредитных долларов в страну. Внешний долг РФ в последние годы рос примерно на $100 млрд в год, обеспечивая поддержку ВВП. В 2014 году он вырос только на $20 млрд, соответственно, страна недополучила около $80 млрд. В 2015 году, когда около $40 млрд должны быть погашены, «недостача» по сравнению с уровнем, который поддерживал почти нулевой рост ВВП в 2012–2013 годах, составит $100–120 млрд.

Этого мало. Если в 2012–2013 годах вывоз капитала из России ограничивался $30–35 млрд в год, в 2014-м мы уже увидели $120 млрд. Это еще минус $80–90 млрд, и по итогам 2014 года все это должно дать сокращение ВВП примерно на $121 млрд, но уже в 2015 году, если ситуация будет стабильно негативной, ВВП из-за этого потеряет около $500 млрд.

В этой связи более всего страдает федеральный бюджет РФ. Сегодня государство получает 21% доходов непосредственно от платежей и сборов за пользование природными ресурсами, еще 37% доходов — от экспортно-импортных операций (в основном экспортные и импортные пошлины) и, наконец, 12% — налогами на импортируемые товары (в основном НДС). В 2014 году мы фактически не успеем увидеть эффект от падения этих статей бюджета — нефть и газ в первом полугодии дали ту же налоговую выручку, а импорт до сих пор почти не сократился, несмотря даже на «антисанкции».

Но при нефти $60 и прогнозируемом снижении внешнего долга и оттоке капитала в 2015 году бюджет потеряет около 25% платежей и сборов за природные ресурсы, 25–35% от пошлин и более 30% от НДС на импорт. В сумме это 20% федерального бюджета (4% ВВП 2014 года), при условии, что не произойдет дополнительного снижения деловой активности и спроса.

В конечном счете в «сценарии 60», мы рискуем получить ВВП в 2015 году примерно равный $1,28 трлн (это уровень 2005 года), с бездевальвационным дефицитом федерального бюджета примерно в 7,5–9% ВВП (суммируя дефицит 2014 года и ожидаемый рост дефицита в 2015-м).

Балансировка бюджетных показателей в основном пойдет за счет инфляции и девальвации курса рубля. Вряд ли в условиях снижения спроса стоит ожидать сильного роста инфляции, уровень 10%, на который выходит Россия в 2014 году, кажется наиболее вероятным и в 2015-м. Девальвация же «должна будет» покрыть недостачу федерального бюджета. Если предположить, что долларовый эквивалент доходов бюджета упадет на 20%, то курс доллара должен будет вырасти примерно на 25%, чтобы рублевые доходы оказались неизменными. Если курс доллара на конец 2014 года будет в районе 45 рублей, то на конец 2015-го — порядка 56, средний по году — 51–52.

Такой курс будет более или менее отражать стагнацию внутреннего продукта. Скорее всего, по итогам 2015 года с долларовым ВВП 1,28 трлн мы выйдем на номинальный рублевый ВВП около уровня 2014 года, то есть 72–73 трлн рублей, и отчитаемся о «стабильности» ВВП.

Этим цифрам соответствует и расчетный исторический курс рубля исходя из стоимости нефти: для цены на нефть $60 за баррель расчетный «гэп» с инфляционным курсом составляет 0,45, а равновесный курс должен быть вблизи отметки 60 рублей за доллар.

Из расчетов следуют важные выводы. Во-первых, падение цены на нефть несет для экономики России меньшую опасность, чем сохранение финансовых санкций и негативного бизнес-климата, поддерживающего высокий отток капитала. Во-вторых, даже при условии падения нефти в среднем до $60 за баррель в 2015 году при санкциях и оттоке капитала на прежнем уровне, экономика страны не умирает, бюджет балансируется за счет девальвации, а реальный ВВП остается на уровне примерно 2005 года. Правда, доходы бюджетников, пенсионеров и прочих зависящих от государства граждан в 2015 году опустятся в долларах примерно на 28% из-за инфляции и девальвации. Но, с одной стороны, долларовый эквивалент доходов не так важен, а с другой — это может подтолкнуть граждан к более активному участию в экономике, а частному бизнесу даст возможность снизить нагрузку на зарплату и увеличить производство. В общем, пока у нас не перестали покупать нефть и газ (пусть подешевевшие), будем жить.