Почему инвесторы обходят стороной развивающиеся экономики и предпочитают надувать пузыри на развитых.

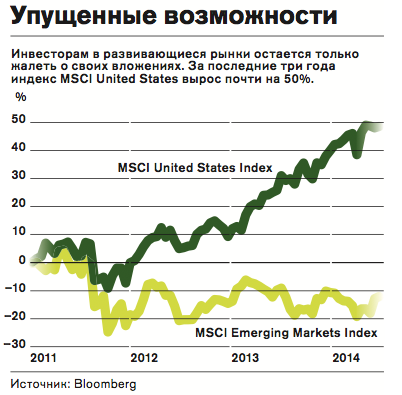

За последние три года индекс MSCI Emerging Markets, показывающий доходность инвестиций на развивающихся рынках, потерял около 17%. Инвесторы, покупавшие акции на пиковых значениях 2007 года, все еще в минусе на 25%. Индекс S&P500 за то же время прибавил 43%, заставив весь инвестиционный мир вновь говорить о «пузыре» на американском рынке.

Почему после кризиса 2008 года инвестиции в развивающиеся рынки упорно проигрывают США и Европе? И почему «большие деньги» охотнее выбирают и без того подорожавшие акции развитых стран, не собираясь возвращаться в развивающиеся?

Конечно, политика ФРС, направленная на постепенное сворачивание стимулирующих программ, не внушает оптимизма инвесторам в развивающиеся экономики. Но дело даже не в этом. Печальная ситуация на финансовых рынках во многом отражает фундаментальные проблемы, с которыми столкнулись экономики развивающихся стран. Старая модель роста исчерпана, а переход на новые рельсы требует времени, ресурсов и политической воли. Словом, реформ.

Два основных двигателя роста ВВП — это рост трудовых ресурсов и производительности труда. Первое в развивающихся странах, за редким исключением, присутствует в избытке. А вот производительность труда отлично росла, пока присутствовал эффект низкой базы. По мере развития экономики каждый новый процент роста ВВП требует все больших капиталовложений.

Не секрет, что большое число развивающихся стран являются «сырьевыми экономиками», рост цен на сырьевые товары в 2000-х годах стал основой их процветания. Цены на сырье росли на фоне значительного увеличения потребления сырьевых товаров в Китае, который начал движение по пути индустриализации экономики. Производственные мощности, сильно урезанные в период спада в 1990-е годы, не поспевали за растущими аппетитами, и цены на сырье поднимались как на дрожжах.

К сожалению, массированный приток денег в сырьевые экономики почти не пошел впрок и был в основном потрачен на улучшение благосостояния населения. За перекос экономики в сторону сырьевого экспорта эти страны платят хронически высокой инфляцией и неприятной зависимостью от мировых цен на сырье. По иронии судьбы из всех развивающихся стран самое низкое отношение капитальных вложений к ВВП у Бразилии, Венесуэлы, Южной Африки, России и Индонезии. Все это классические сырьевые экономики, и все они не первый год страдают от замедления темпов прироста ВВП.

Но даже рост инвестиций в основной капитал (если бы он был) не всегда трансформируется в рост производительности труда. Пол Кругман, лауреат Нобелевской премии по экономике, еще в 1994 году в статье «Азиатское экономическое чудо» ставил под сомнение долгосрочность стратегии бесконечного инвестирования в основной капитал без роста производительности труда. В какой-то момент страны перестают справляться с наплывом денег, валюта излишне укрепляется, отдача инвестиций падает. В этом корень текущих проблем.

Китай столкнулся с похожей проблемой. Безудержный рост капитальных вложений привел к ситуации, когда объем денежных вливаний значительно превысил рост производительности труда. И в конечном счете это вызвало потерю конкурентоспособности, падение прибыльности и надувание пузыря на рынке недвижимости. Правительство КНР борется со всем этим, позволяя банкротиться убыточным компаниям, уменьшая объем кредитных ресурсов в экономике. Сейчас китайские власти акцентируют внимание на «качестве ВВП», а не на безудержном росте.

Все бы ничего, но Китай стал крупнейшим в мире импортером сырья, и политика контролируемого торможения экономики Китая бьет рикошетом по экономикам стран, поставляющих ему сырье.

Подобная ситуация порождает массу проблем, самой неприятной из них является рост политической нестабильности. Большинство инвесторов прекрасно понимают, что развязка этой истории еще впереди, и не торопятся вкладывать деньги в рынки, имеющие хорошие шансы еще подешеветь.