В первой книге Нассима Талеба «Одураченные случайностью» есть глава под названием «Спасайтесь самолетами «Аэрофлота». В ней идет речь о русских ученых, бросивших науку в России, чтобы зарабатывать деньги на фондовом рынке в США: «Говорили, что каждый самолет из Москвы имел по крайней мере один задний ряд, заполненный русскими физиками, летевшими на Уолл-стрит». Неизвестно, действительно ли каждый самолет, и действительно ли целый ряд, и вправду ли там были только физики, но один физик до Уолл-стрит точно долетел.

Его зовут Алексей Чехлов. В 1990 году сотрудник Института теоретической физики им Л. Д. Ландау приехал учиться в Принстон, по окончании университета он не смог устроиться на желаемую работу по специальности и подался на Уолл-cтрит. «Нассим Талеб торговал валютой прямо за моей спиной в банке BNP Paribas, мы часто общались и много шутили», — вспоминает Чехлов. В BNP Paribas он в то время торговал фьючерсами на государственные облигации развитых стран.

Сейчас Чехлов не только профессор Колумбийского университета, но и один из основателей компании Systematic Alpha Management, под ее управлением — $130 млн. Второй основатель компании Петр Камболин к моменту знакомства с Чехловым в 2000 году уже управлял несколькими миллионами долларов частных клиентов, его компания называлась Thor. Чехлов показал Камболину свои наработки по торговым стратегиям. «Сферой моей научной деятельности было применение статистической физики в изучении гидродинамической турбулентности, — рассказывает Чехлов. — Турбулентность с ее статистическими свойствами разностей скоростей имеет много аналогий с коротко-временными изменениями цен индексов акций c быстрыми колебаниями. Идея была — довести это до практических торговых систем, способных предсказывать движения с вероятностью 70%». У Камболина были нужная инфраструктура, офис и терминалы, у Чехлова — идеи. «Мы были молоды, готовы взять на себя риск и разработать торговые алгоритмы», — вспоминает Камболин. В то время роботы не были так популярны, как сейчас, брокеры в основном обсуждали, акции каких доткомов купить, и рецепты успеха казались ясными и простыми.

Суть идеи Чехлова состояла в том, чтобы зарабатывать на арбитраже между страновыми индексами: S&P 500 против индексов Англии, Японии, Германии, Канады, Франции, а также товарными индексами и курсами валют. Эту общую идею фонд эксплуатирует до сих пор. «Все деньги в мире связаны, трейдеры реагируют в среднем в одном направлении на всевозможные новости и слухи. Но реакция происходит не мгновенно и с разной силой на разных рынках, это создает возможности для арбитражных сделок», — говорит Камболин.

Алгоритм следует за средним значением спредов между связанными инструментами, как только они от него отклоняются, открываются длинные позиции по отстающему в паре фьючерсному контракту и короткие позиции по опережающему контракту. Когда спреды возвращаются к своему среднему значению, совершается обратная сделка. «Трейдеры очень нервно на все реагируют и в короткий промежуток времени под действием страха готовы покупать или продавать по немного неправильным ценам, — говорит Чехлов. — Мы занимаем нейтральную позицию к общему направлению рынка и, как маркет-мейкер, предоставляем трейдерам нужную ликвидность, ожидая небольшой оплаты за эту услугу».

В начале 2000-х Чехлов и Камболин зарабатывали и на географическом арбитраже, покупая паи биржевых фондов акций крупнейших европейских компаний. «Все знают, что если американский рынок растет, то с большой вероятностью вырастут и европейские рынки, но они открываются позже по времени, — объясняет Камболин, — поэтому, когда рынок в США рос, мы покупали акции фондов с бумагами европейских компаний, риск был в том, что закрыть позицию можно было только через два дня». Эта стратегия была слишком несправедливой по отношению к долгосрочным инвесторам, и регуляторы США подняли комиссии, сделав спекуляции с акциями таких фондов невыгодными. От игры на акциях фондов пришлось отказаться.

Несмотря на всю красоту идеи, партнеры несколько лет не могли объяснить ее инвесторам. Для привлечения инвесторов они устраивали финансовые конференции, которые совпадали по времени с футбольными матчами. Расчет был на то, что спортивные мероприятия привлекут потенциальных инвесторов, которые заодно с конференцией смогут посетить и матч. Но на мероприятия приезжали в основном конкуренты и профессиональные участники. Только в 2004 году партнерам удалось наскрести первые $10 млн.

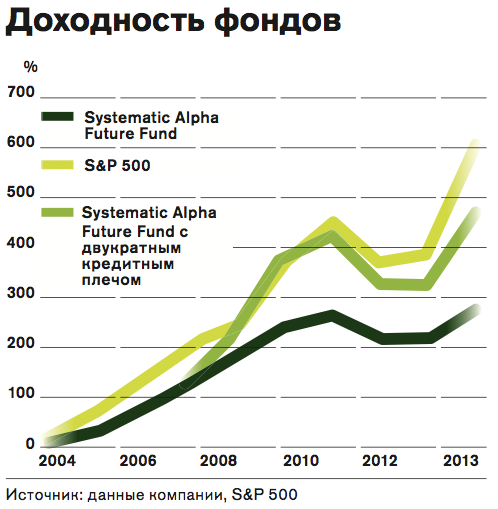

Торговля шла почти 24 часа, после закрытия торговой сессии в Америке, которую вел Чехлов, торговлю продолжал брат Петра Дмитрий Камболин в Москве. Тогда роботы только давали сигнал на покупку или продажу, а для заключения сделки нужен был человек, который нажимал на кнопку. За период с 2004 по 2007 год доходность фонда в среднем за год составила 12,2%.

И тут случился кризис 2008 года, ставший последним годом для многих управляющих, но не для Камболина с Чехловым. Для них этот год стал началом настоящего бизнеса. В самом начале 2008 года они запустили второй фонд, повторяющий стратегию первого фонда, но с использованием двойного кредитного плеча. За кризисный год первый фонд без плеча смог заработать доходность 16,85%, второй же показал 46% годовых. За этот результат управляющие получили награду Hedge Fund Management Week как лучший из новых фондов в категории «Управление фьючерсными контрактами». В фонд потекли деньги институциональных инвесторов, и к 2011 году под управлением было $760 млн.

Чехлов с Камболиным поставили дело на широкую ногу, открыли в Москве «Лабораторию финансовой математики», куда наняли молодых математиков и физиков, их задачей была разработка новых алгоритмов на основе исторических данных о поведении индексов.

Все изменилось в 2011 году, когда по Японии ударило цунами. Оно снесло и деньги инвесторов Systematic Alpha Management. Японский фондовый рынок обрушился, алгоритмы фонда не сработали: рынки вели себя несинхронно, роботы оказались не готовы к такому повороту событий и начали ошибаться — за один день компания потеряла около $20 млн. Добавила проблем и ситуация в Европе. Одним словом, индексы разных стран в тот год двигались независимо друг от друга, а стратегия Systematic Alpha Management на это расcчитана не была. По итогам года фонды показали убыток — 11% и 22%. Инвесторы таких промашек не прощают — вскоре в фонде осталось $50 млн. «Падение 2008 года было резким, но по всему миру, в 2011 году мы столкнулись со слишком сильными движениями в разных индексах, это и привело к ошибкам в алгоритмах роботов», — объясняет Чехлов.

Партнеры бросились пересматривать стратегии, тут и пригодились разработанные математиками алгоритмы для резких колебаний рынков. В 2012 году фонды снова смогли показать положительную доходность, за что опять получили премию Hedge Fund Management Week, однако все деньги инвесторов в фонды пока не вернулись.