Офис Рустама Тарико находится в Барвихе, в окружении особняков, заборов, шлагбаумов и соснового леса. Рустам живет рядом и в суетливую Москву выбираться не любит. Преобладающий цвет интерьеров офиса — белый: мрамор колонн и стен, кресла, столы, повсюду серебристые логотипы «Русского стандарта» с медведем и орлом. Тарико, в белой рубашке и белых брюках, рассказывает о своей крупнейшей сделке — консолидации алкогольного холдинга Central European Distribution Corporation (CEDC).

«Сделка сама по себе сложная получилась, но красивая», — говорит Тарико. Слово «красиво» он в ходе интервью использует постоянно, говоря о вещах или событиях, которые ему нравятся. Действительно красивая по исполнению сделка по CEDC сделала Тарико крупнейшим производителем водки в России и Восточной Европе и вторым в мире. Тарико намерен сделать еще один шаг и стать первым. Описывая личные качества Тарико, сотрудники, знакомые и конкуренты используют эпитеты «хитрый», «властный», «самолюбивый», «бескомпромиссный». Все это помогло уроженцу городка Мензелинска на северо-востоке Татарстана, начинавшему свой путь с торговли вермутом Martini, стать миллиардером (№60 в рейтинге Forbes, состояние $1,75 млрд) и водочным королем.

Киндер-сюрприз

Первый капитал, около $60 000, студент Московского института инженеров железнодорожного транспорта Рустам Тарико сделал в конце 1980-х годов, расселяя иностранцев в гостиницах «Россия» и «Украина». Он работал в турфирме Business Tour, которая принадлежала итальянке Эмануэле Карбончини и предлагала бизнесменам, преимущественно итальянским, услуги по бронированию мест в российских гостиницах. Для многих собственников и менеджеров итальянских компаний Рустам, быстро выучивший итальянский, стал своего рода проводником в российскую действительность. Одному из них, представителю кондитерской компании Ferrero Rocher Тарико предложил продавать шоколадные «яйца с сюрпризом» за рубли. Итальянец отнесся к предложению со скепсисом, но сказал: «Вон коробка — возьми и продай», что Тарико и сделал, отнеся коробку в универмаг «Московский». Предприимчивый студент итальянцам понравился, его пригласили на работу. Но «шоколадный» период карьеры Тарико длился недолго: на него вышла итальянская Martini & Rossi.

К встрече Тарико подготовился основательно, зарегистрировав фирму Roust Inc. и выступив с предложением: если он за пару месяцев сделает годовой объем продаж Martini в России, то его фирма получит эксклюзивный контракт. Итальянцы посмеялись, но согласились. Сейчас у Тарико есть армия помощников, советников, юристов и консультантов, а в начале 1990-х он лично разгружал грузовик с первой партией итальянского вермута. Но обещание сдержал, и так началось его многолетнее сотрудничество с Martini. Именно Тарико познакомил Россию с этим брендом: вермут стал самым продаваемым в стране и одним из любимых женских напитков, а сама Россия — третьим в мире рынком потребления Martini.

Ту же схему Тарико использовал, чтобы получить эксклюзивный контракт на виски Johnnie Walker. На владельцев компании United Distillers, которой принадлежал бренд, первые результаты сотрудничества с Тарико не произвели впечатления, и они не захотели продлевать контракт. Тарико применил «домашнюю заготовку»: если он до истечения контракта продает втрое больше виски, чем за тот же период предыдущего года, получает эксклюзивный контракт на три года вперед. Срок обдумывания предложения — до конца дня, сказал Тарико. За окном уже темнело, и он предложил англичанам продолжить думать в ночном клубе. «Мы сидим в клубе, голые девчонки прыгают. В 12 часов ровно я говорю — ваше время истекает», — вспоминал Тарико в одном из интервью. Англичане согласились, Roust успел выполнить план по продажам и получил трехлетний контракт.

Тарико продвигал бренды везде, где только можно: «свой человек» в модной тусовке, устроитель громких вечеринок строил идеальную для России маркетинговую политику. Именно Тарико в свое время открыл для российской светской публики Сардинию: его вечеринки в отеле Cala di Volpe слыли самыми громкими на острове. Одна из них закончилась массовым бросанием голых моделей и одетых гостей в бассейн. За моделей отвечал Тарико, за гостей — модель Наталья Водянова с мужем, лордом Портманом.

До кризиса 1998 года ежегодные продажи иностранного алкоголя Roust Inc. приближались к $200 млн, в ее портфеле были сотни брендов во главе с Martini, Johnnie Walker, Veuve Clicquot, Bacardi, Baileys. У Тарико не было только одного продукта — водки. «Россия во всем мире считается родиной водки, а у нас не было ни одного водочного премиум-бренда, — вспоминает Тарико. — В любой стране, куда вы приезжаете, есть свой бренд-икона». В России в 1990-е годы не было своей дорогой водки: за «Столичную» и другие советские бренды шли непрерывные войны, водку под этими марками делали все кому не лень, качество и доверие потребителей в итоге были потеряны. В сегменте «премиум» продавались только иностранные водки: британская Smirnoff, шведская Absolut и финская Finlandia, говорит директор аналитического центра ЦИФРРА Вадим Дробиз. Поэтому возникла идея выйти на рынок со своей качественной водкой.

Big and beautiful

Почему водка? «Мне нравится все, что big and beautiful [большое и прекрасное], где big — это объем, а beautiful — маржа, — объясняет Тарико. — Если big, но не beautiful, как пиво, или beautiful, но не big, как Hermes, мне не очень интересно». Жизнеспособность концепции дорогой водки изучили и одобрили консультанты McKinsey Алексей Резникович и Лев Николау. В конкурсе на название участвовали около десятка рекламных агентств, сотрудники McKinsey и компании-заказчика Roust Inc., рассказывал в одном из интервью Резникович (отвечать на вопросы Forbes он отказался). «Серебряный», «Водка №1» — все они не отвечали концепции «дорогого, высококачественного продукта по содержанию и оформлению». Потом кто-то из сотрудников Roust предложил «стандарт», к которому «уже само собой» добавили «русский». Тарико говорит, что именно это имя понравилось большинству респондентов по всей стране из 3000 предложенных названий.

Первая бутылка «Русского стандарта Original» сошла с линии петербургского «Ливиза» в 1998 году. Но как убедить тех же респондентов платить большие деньги за российскую водку, качество которой в 1990-е годы было очевидной и главной проблемой? Когда Рустам объявил о запуске «Русского стандарта», никто не верил в успех проекта. «Все его предшественники прогорели именно на том, что не смогли контролировать качество, последним из которых стал Довгань с одноименной водкой», — рассказывает Леонид Игнат, в то время занимавшийся рекламным сопровождением Absolut на российском рынке. Тарико же сумел обеспечить это качество, другие пришли к этому лишь годы спустя, констатирует Игнат. Знакомый Тарико говорит, что тот лично вникал в каждый этап, от этикетки и формы бутылки до химической формулы, маркетинга, промоакций и цены: «Рустам — человек очень авторитарный, он контролирует каждое звено процесса». Но трудно сказать, выстрелил бы проект, если бы

не кризис 1998 года.

До кризиса литровая бутылка Absolut стоила в московской рознице около $10 за бутылку при отпускной цене с завода $5. Резкий рост курса доллара спутал иностранным поставщикам все карты: когда Absolut урезал все возможные затраты, та же бутылка стала стоить $19, что компания посчитала невероятно успешным достижением. Тарико в то же время продавал свой «Стандарт» по $10 за бутылку и его бизнес процветал, вспоминает Игнат.

Русские стандарты

В феврале 1999 года Тарико за $100 000 купил небольшой банк «Агрооптторг», который летом того же года переименовал в «Банк Русский стандарт». Новая стратегия, в разработке которой тоже участвовали эксперты McKinsey, предусматривала ориентацию банка на выдачу потребительских кредитов и выпуск кредитных карт для населения — позже «Русский стандарт» прославился весьма агрессивными методами работы с ними. Банком Тарико занялся с такой же тщательностью. В 2001 году активы банка «Русский стандарт» составили $71 млн, $30 млн было вложено в проект потребительских кредитов, самих кредитов было выдано на $59 млн. Продажи водки «Русский стандарт» в 2001 году составили $30 млн. И они очень быстро росли: если за первый полный год, 2000-й, «Русский стандарт» продал 193 500 дал [декалитров, 10 л] водки, то уже в 2002-м — 543 600 дал.

Тарико в течение двух лет стал недосягаемым лидером на рынке водки премиум-сегмента, отодвинув на обочину Absolut и Smirnoff, утверждает топ-менеджер крупного российского водочного завода. Рост продаж заставил Тарико в 2002 году вложиться в строительство собственного водочного завода. «На «Ливизе» работал мой друг, который лично дегустировал каждую сходящую с линии партию, иначе контролировать качество было невозможно. Я пожалел друга — иначе он бы спился», — шутит Рустам. Завод стоимостью $60 млн запустили в Санкт-Петербурге в 2006 году.

Воодушевленные успехом Тарико, в дорогой сегмент ринулись конкуренты. По словам Дробиза, едва ли не каждый завод посчитал своим долгом выпустить «премиальную» водку, но объемы продаж не превышали нескольких тысяч дал в год, и ни одна марка не могла тягаться с «Русским стандартом».

Собственный успешный продукт стал спасением для Тарико: в начале 2000-х годов его дистрибьюторский бизнес начал рассыпаться. После раскрутки брендов в России их владельцы сочли, что российский бизнесмен как эксклюзивный продавец им больше не нужен: зачем платить посреднику 20%

от выручки, если можно прислать регионального менеджера с зарплатой $10 000 в месяц? В 2002 году самостоятельной дистрибуцией в России занялась Gruppo Bacardi-Martini, еще через пару лет от сотрудничества отказалась Diageo. Череда расставаний случилась в начале 2011 года. William Grant & Sons ушла к конкуренту — компании «Синергия», а Gruppo Campari (Skyy, Cinzano, Aperol и др.) после пятилетнего сотрудничества с Roust Inc. решила стать самостоятельной.

Раскручивать чужие бренды, а потом терять эксклюзивные права на них Тарико надоело. «У меня больше не было ни сил, ни времени, ни желания начинать все сначала: продвигать очередную чужую марку, чтобы рано или поздно она от меня ушла. Это мои рынки, я создал их с первой бутылки», — говорит Тарико. Он ответил иностранцам на их уход радикальным решением: в декабре 2011 года закрыл сделку по покупке 70% за €100 млн итальянского винного дома Gancia, включая долги (оставшиеся 30% принадлежат потомкам основателя Карло Ганча).

Тем временем «Русский стандарт» завоевывал страну за страной. «Стилистика его поведения и ведения бизнеса хорошо описывается формулой «медведь — балалайка — водка — икра», — иронизирует бывший топ-менеджер крупной водочной компании. Рекламная кампания «Русского стандарта» на внешних рынках со слоганом «Vodka as it should be» («Водка, какой она должна быть») строилась на узнаваемых символах России: лед, снег, мохнатые шапки, Красная площадь и очень много красивых девушек. «Русский стандарт» поступательно осваивал крупнейшие западные рынки, тратя на рекламу около $100 млн в год. Результат: в рейтинге глобальных водочных брендов журнала Drinks International всего два российских, один из них — знаменитая с советских времен Stolichnaya (6-е место), второй — «Русский стандарт» (8-е). По-настоящему отечественным можно считать только «Русский стандарт»: SPI Group Юрия Шефлера производит Stolichnaya в Риге.

Горилка по-русски

В 2010 году «Русский стандарт» продал 2,25 млн дал водки в России и 74 млн в других странах: это не так много в литрах — массовые бренды вроде «Зеленой марки» или «Беленькой» в одной России продавали втрое больше, но в другом сегменте. Тарико создал нишу на рынке, которой до него просто не существовало, и стал в ней лидером, говорит бывший гендиректор «Росспиртпрома» Владимир Иванов. Но, по словам Вадима Дробиза из ЦИФРРА, в это время российский рынок премиальной водки перестал расти из-за конкуренции с другими видами иностранного алкоголя вроде виски или рома. «В бизнесе есть правило: вы или растете, или продаетесь», — объясняет Иванов. Тарико решил расти.

Осенью 2010 года Яков Грибов, совладелец компании Nemiroff, одного из крупнейших украинских производителей водки, вел неспешный телефонный разговор с Рустамом Тарико. Голос в трубке объяснял потенциальному продавцу: «Если цена будет ниже, то получится красиво. Ну ведь, согласись, для тебя цена по большому счету не принципиальна». Грибов от такой постановки вопроса опешил. «Мы тогда оба посмеялись в конце разговора, но в этом и есть весь Тарико», — вспоминает в интервью Forbes Грибов.

О том, что Nemiroff продается, стало известно в январе 2010 года. Интерес тут же проявили все мировые лидеры алкогольного рынка — Diageo, Brown-Forman, Stock Spirits. Nemiroff выглядел вполне привлекательно: продал по итогам 2009 года 8 млн дал водки на $218 млн и имел всего около $10 млн долга. Продать 75% акций в конце 2009 года решили создатели и основные акционеры компании — Яков Грибов и Анатолий Кипиш, которые давно уже не занимались управлением, передав его родственникам младшего партнера Степана Глуся. «Нас с Анатолием не устраивали скорость развития компании, уровень агрессивности на рынке, эффективность работы менеджмента», — поясняет Грибов (Кипиш от комментариев отказался). Старшие партнеры оценили бизнес в $400 млн. Младший партнер Глусь был не прочь остаться в бизнесе, и партнеры предоставили его семье право выбирать покупателя, если претенденты предложат равную цену.

Осенью 2010 года на финишной прямой остались двое — британская Stock Spirits и «Русский стандарт», обе компании готовы были выложить за Nemiroff $350 млн. «Так как нашего партнера сотрудничество с «Русским стандартом» привлекало больше, то мы согласились», — объясняет Грибов (у британцев другая версия: они заявляли, что вышли из переговоров после due diligence). Но когда Тарико остался один, дело застопорилось.

Сначала, по словам Грибова, возникли разногласия по поводу прав Глуся: «Я видел, что те права, которые миноритарный акционер требовал в будущем соглашении, не были совместимы с понятием миноритария». Затем Тарико решил подстраховаться, переложив часть рисков на выходящих акционеров. Он предложил им выделить компании кредит, который та вернет через определенный срок. «По сути, Тарико нам, продавцам, предложил прокредитовать его на нашу же продажу», — резюмирует Грибов. По версии же Тарико, они не могли договориться «из-за возникшего конфликта акционеров, который во время переговоров обострился».

Намеченная на 25 декабря 2010 года сделка так и не состоялась. На последовавшей пресс-конференции Глусь обвинил в ее срыве крупнейших акционеров Nemiroff, которые, по его словам, в самый последний момент заявили, что хотят получить не $350 млн, а $370 млн. Тарико подтвердил лишь, что акционеры Nemiroff предъявили ему «дополнительные требования». «На что я им ответил: «Вы явно сидите уже где-то далеко под пальмами, и мы с вами говорим на разных языках». Nemiroff в итоге не был продан ни Тарико, ни кому-либо другому. Забавно, что акционеры Nemiroff повторили с Тарико тот же трюк, который сам он в 2004 году проделал с французским банком BNP Paribas, хотевшим купить у него половину банка «Русский стандарт», — в самый последний момент потребовал увеличить согласованную цену и сорвал сделку.

Интересно, что в отличие от многих бизнесменов из списка Forbes у Тарико не задался общий бизнес с государством. В 2010 году Тарико начал переговоры с государственным «Росспиртпромом», управляющим алкогольными активами Василия Анисимова, в том числе дистрибьютором ВЕДК. Цель — продавать алкоголь вместе, но история закончились ничем. «Мы быстро поняли, что как компания любим сами все контролировать, поэтому ключи от своего автомобиля решили не отдавать», — вспоминает Тарико.

Водка в кредит. Дорого

Первую компанию группы CEDC американский тренер по гольфу Уильям Кери с партнерами основал в 1990 году, она начинала с торговли пивом Foster’s и Grolsch. Но к моменту прихода в Россию в 2008 году CEDC был уже огромным холдингом с акциями на NASDAQ, крупнейшими водочными заводами Польши и Венгрии в собственности, выручкой $1,2 млрд и чистой прибылью $77,1 млн по итогам 2007 года.

На российский рынок CEDC ворвалась лихим кавалерийским наскоком, в 2008–2009 годах купив ГК «Русский алкоголь» Сергея Генералова, водочную Parliament Group Сергея Куприянова и партнеров и долю в дистрибьюторе элитного алкоголя Whitehall Марка Кауфмана. На эти покупки CEDC потратила огромные для этого рынка $1,3 млрд, которые заняла, разместив два облигационных займа. Но компания стала крупнейшим производителем водки в Центральной и Восточной Европе, 70% ее выручки приходилось на Россию. И любые изменения на российском рынке теперь влияли

на весь ее бизнес.

Продажи нового локомотива компании — водки «Зеленая марка» — падали весь 2010 год, в итоге CEDC показала убыток $104,7 млн (позднее был скорректирован до $138,1 млн). Вдобавок в конце 2010 года компания сообщила о досрочном исполнении опциона, став единоличным владельцем Whitehall и прав на водку Kauffman. В общей сложности CEDC заплатила основателю компании Марку Кауфману $344 млн (из них $78 млн — акциями CЕDC).

Компания успокаивала инвесторов, объясняя свои проблемы общим падением рынка водки на 7%, а также возросшими расходами «на промоакции и торговый маркетинг» при сохраняющемся росте продаж. Рынок убедить не удалось: к марту 2011 года капитализация CEDC упала на 38,4%, до $1,2 млрд.

По итогам первого полугодия 2011 года CEDC получила прибыль $4,1 млн, но 9 месяцев того же года компания закончила с рекордным на тот момент убытком $835,7 млн. На бирже с начала ноября 2011 года CEDC стоила около $250 млн.

Самое время для поглощения. И 28 ноября 2011 года на сайте американского регулятора рынка ценных бумаг SEC появилось короткое сообщение о приобретении в собственность на открытом рынке 9,9% CEDC за $25,35 млн. Покупателем значился Roustam Tariko, который стал, таким образом, крупнейшим акционером (free float на тот момент составлял более 90%). На следующий же день капитализация компании выросла на 29%, до $359 млн.

Польская кампания

Президент и CEO CEDC Билл Керри и Рустам Тарико впервые встретились в мае 2011 года в гостинице Ritz. «Он подошел ко мне и спросил, не хочу ли я рассмотреть вариант инвестиций в CEDC. Тогда я ему ответил, что об этом я не думал, но готов посмотреть», — вспоминает Тарико в беседе с Forbes. Переговоры начались летом: в качестве вариантов рассматривались финансовая помощь со стороны «Русского стандарта», приобретение некоторых активов CEDC, но против такой сделки выступил возглавляемый Кери совет директоров, который разрывался между желанием найти выход из сложной ситуации и страхом перед недружественным поглощением.

Но к этому моменту Тарико уже решил, что CEDC ему интересна: она давала ему входной билет в массовый водочный сегмент и пропуск на второй в мире рынок водки, в Польшу, где «Русский стандарт» не был представлен. Сразу после покупки первых 9,9% акций CEDC Тарико начал переговоры об увеличении доли. В первых числах декабря он в официальном письме предлагает объединить дистрибьюторское подразделение «Русского стандарта», компанию Roust Inc., и CEDC в обмен на увеличение доли Тарико до 25%. Но компания проигнорировала предложение.

«Самой большой ошибкой Кери стал отказ не от покупки дорогих российских водочных активов, а от первого предложения Тарико по объединению активов, — считает бизнесмен, знакомый с обоими, и добавляет: — Для Рустама довести идею до победного конца — в данном случае получить контроль над компанией — всегда дело принципа».

Тарико не мог продолжить скупку акций CEDC на рынке: у компании имелась принятая в сентябре 2011 года «отравленная пилюля», решение совета директоров о том, что, если любой инвестор без согласования с компанией скупит больше 10% ее акций, его пакет может быть размыт. Поэтому Тарико начал скупать облигации CEDC. К февралю 2012 года он владел бондами на $103 млн по номиналу. Тарико предложил компании обменять облигации на акции, а также предоставить кредит на погашение части долга по облигациям и передать CEDC дистрибьюторские права. Взамен Тарико хотел увеличения своего пакета до 32,99% и три из восьми мест в совете директоров. Компания вновь ответила молчанием. Тарико сделал новое предложение: инвестиции в $100 млн, из которых $70 млн — через выпуск новых облигаций с погашением в 2013 году, $30 млн — новых акций по $5,25. По этому предложению доля «Русского стандарта» увеличивалась минимум до 16%, в случае конвертации облигаций в акции — до 28% плюс

те же три места в совете директоров, но расширенном до 10 человек.

Кери и директора сдались, подписав с «Русским стандартом» предварительное соглашение в апреле 2012 года. Тарико также получил первоочередное право на выкуп 25% акций CEDC. «CEDC безусловно выиграет от сотрудничества с Рустамом Тарико, обладающим значительным опытом как в финансовом секторе, так и на алкогольном рынке», — писал второй по величине акционер компании Марк Кауфман (9,6% акций) в письме совету директоров в мае 2012 года. Сделка должна была быть одобрена на годовом собрании акционеров в конце июня. Но случилось непредвиденное: 1 апреля 2012 года пост главы российского подразделения CEDC покинул Карло Радикати, новое руководство во главе с Грантом Уинтертоном заявило, что финансовые показатели были искажены, на самом деле выручка и операционная прибыль будут уменьшены на $30–40 млн.

Тарико тут же воспользовался ситуацией — его обманывали, соглашения должны быть пересмотрены (говоря об этом, Тарико до сих пор возмущается). Его доля должна увеличиться не до 28%, а до 42,9%, Кери должен уйти в отставку со всех постов, а Тарико — получить пост неисполнительного главы совета директоров CEDC. В сентябре 2012 года он получил этот пост, а также управление всем бизнесом CEDC за пределами Польши на срок до 31 марта 2013 года. За польский бизнес, а также корпоративные финансы и аудит стал отвечать временный CEO Дэвид Бейли.

Промежуточной победы Тарико было мало: он продолжил убеждать акционеров, что спасти компанию может только он, а старый менеджмент этому скорее мешает. Бизнесмен призвал требовать от совета передачи полномочий CEO ему или «другому компетентному менеджеру» — самому Тарико не хватало для этого сил, в совете директоров у него было только два из 10 мест. Но вскоре Тарико публично поддержал Кауфман, а затем и Кери.

Совет директоров не задержался с ответом: передачу Тарико полного контроля над CEDC он назвал нецелесообразной до тех пор, пока положение на вверенном ему российском рынке не улучшится. А уж если Тарико так хочет полного контроля, пусть скупает 100% акций компании. В декабре 2012 года Тарико провел встречу в Лондоне с акционерами и держателями облигацией и еще раз пообещал взять на себя обязательства по спасению компании, если те помогут убедить совет директоров в необходимости расширения его полномочий. К Рождеству Тарико получил долгожданный подарок: после завершения всех процедур компания наконец выпустила допэмиссию в его пользу, увеличившую его пакет до 19,5%. Это позволило Тарико занять три места в совете директоров, добиться отставки Бейли и назначения на пост CEO Уинтертона.

Почуяв, что дело может дойти и до банкротства CEDC, бывший союзник Тарико Марк Кауфман запаниковал и обвинил его в намерении довести компанию до банкротства. Это даст Тарико полный контроль, но оставит акционеров у разбитого корыта. Тарико говорит, что смена позиции Кауфмана стала полной неожиданностью, и причина ему неизвестна: «После того как он поменял свою позицию, я не общался с ним». Как бы там ни было, опасения Кауфмана полностью оправдались.

Банкротство и победа

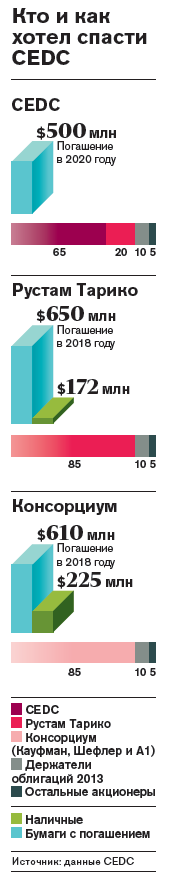

Пока продолжались корпоративные битвы, CEDC на всех парах катилась к дефолту: 15 марта 2013 года она должна была заплатить по облигациям $310 млн, и этих денег не было. В конце февраля компания обнародовала план реструктуризации долга, выставив ультиматум: если до 22 марта план не будет принят, она запускает процедуру банкротства. Через пару дней свое предложение озвучил «Русский стандарт», а следом неожиданно появился третий желающий — консорциум Марка Кауфмана, Юрия Шефлера и А1. «Альфа» подтянулась к конфликту в компании, как акула, почуявшая запах крови.

Принятие плана CEDC для Тарико означало бы потерю сделанных им инвестиций. «К этому моменту Тарико, по сути, полностью контролировал компанию, — говорит один из ее кредиторов. — Поэтому, когда совет директоров принял предложение «Русского стандарта», Тарико по факту отвечал уже сам себе». Седьмого апреля CEDC подала на банкротство, спустя месяц — что очень короткий срок в таких делах — суд одобрил и утвердил план Тарико по расплате с кредиторами.

Тарико называет свое предложение «гениальным» и объясняет скорость судебных разбирательств тем, что еще до суда сумел договориться со всеми кредиторами. «Долговые бумаги [со сроком погашения] 2016 года были обеспечены активами, а 2013 года — нет. Консультанты мне посоветовали предложить держателям нот 2013 года справедливый уровень компенсации, чтобы они тоже стали на нашу сторону», — рассказывает Тарико. Советом он воспользовался и в суд пришел, заручившись поддержкой почти 100% кредиторов.

В процессе банкротства акции всех миноритарных акционеров CEDC были аннулированы, хотя на тот момент они уже ничего не стоили. «До процедуры [банкротства] они стоили условно $0,005, а теперь их стоимость округлили до нуля», — иронизирует директор одного из инвестфондов, державшего акции CEDC. «Все [акционеры] потеряли все, в том числе и Тарико», — коротко охарактеризовал итог процесса Кауфман. Кредиторы потеряли $665,2 млн — долги на эту сумму компания списала с баланса. Тарико инвестировал в спасение компании более $420 млн (без учета долговых обязательств CEDC), зато получил 100% компании. Единственный, кто сумел заработать на сделке, не потеряв ни цента и ничем не рискуя, — пришедшая в последний момент «Альфа».

«В чем сила А1? — задает вопрос глава компании Михаил Хабаров и сам себе отвечает: — Если мы что-то купили, то уже заработали. Потому что А1 заходит в актив на таких условиях, что нам уже хорошо оттого [что мы зашли]». Изначально А1 поддерживала Кауфмана, но затем вдруг встала на сторону Тарико, найдя «другой вход в сделку». А1 предоставила CEDC под поручительство Roust Trading кредит на $100 млн под 13,75%. «Компания испытывала острую потребность в деньгах, а с учетом ее долга получить финансирование очень сложно», — говорит Хабаров. К тому же еще $40,1 млн российское подразделение CEDC задолжало Альфа-банку, как следует из документов CEDC о структуре задолженности. «В «Альфе» быстро поняли, что с Кауфманом можно заработать проблемы, а с Тарико — деньги», — без смущения заявляет миллиардер.

Глобальный русский

Контроль над CEDC сделал «Русский стандарт» вторым в мире по величине производителем водки — больше только международная Diageo, которая продает 31 млн дал в год (суммарные продажи CEDC и «Русского стандарта» в 2012 году — 24 млн дал). «Стать глобальном лидером на алкогольном рынке по другим категориям тяжело, по водке же — вполне реально, причем в краткосрочной перспективе», — говорит Тарико. Но говорить о том, как будет строиться работа с портфелем брендов CEDC, он пока не хочет.

Зато он охотно рассказывает, что одной водкой его планы не ограничиваются. «Моя голубая мечта — построить глобальную компанию, и я достаточно уверенно иду по этой дороге. Для этого нужен пул брендов, потому что с одним сделать это очень тяжело, особенно в водке. Очень большая конкуренция». Дальнейшие планы касаются, например, игристого вина, потому что оно и водка отлично продаются вместе — основные рынки абсолютно идентичны: Россия, Великобритания, Германия и США.

На российском рынке Тарико не видит соперников: «В России у нас остался единственный конкурент — «Синергия» Александра Мечетина, остальные — маленькие». По его словам, «Русский стандарт» будет представлен во всех основных сегментах: у него будет сильный портфель импортного алкоголя, а также он может инвестировать в вино. «Хотим быть в этих трех сегментах лидерами», — делится он своими планами.

У CEDC все еще большой долг: после реструктуризации он составляет, по расчетам Forbes, около $640 млн. Но в период корпоративных и предбанкротных разбирательств компания много тратила на юристов и консультантов, и если в 2013 году удастся получить более $100 млн EBITDA (9 месяцев 2012 года — $39,6 млн), то соотношение «чистый долг/EBITDA» составит 4–5, что «для хорошей компании является нормальным», говорит один из кредиторов. «По итогам 2013 года EBITDA CEDC должна вырасти», — лаконичен Тарико.

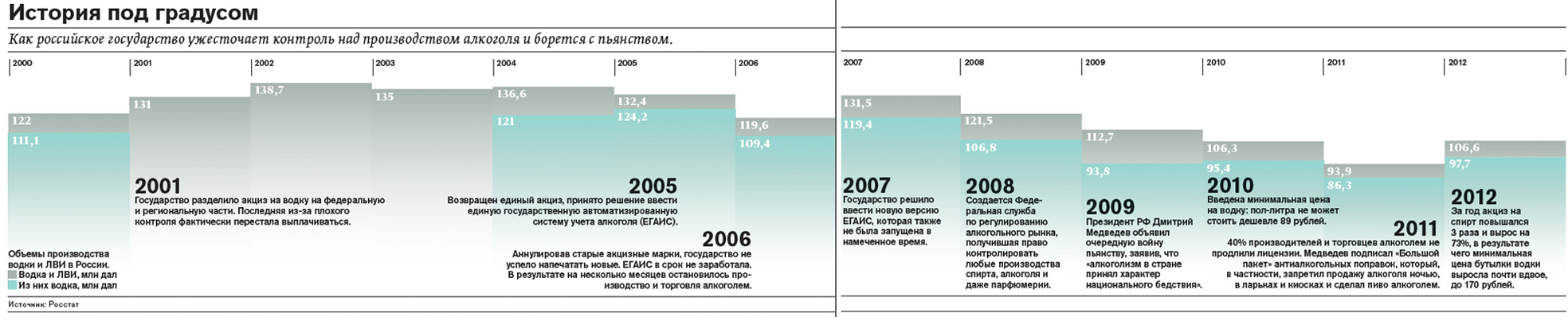

Ужесточение госполитики в алкогольной сфере Тарико не пугает. «Эти меры я полностью поддерживаю, не только как гражданин, но и абсолютно корыстно, как бизнесмен: если даже мне на этом рынке иногда тяжело, я представляю, как будет тяжело маленьким компаниям», — утверждает Тарико. Происходящее на алкогольном рынке он сравнивает с ситуацией в банковской сфере, где находится другая, пока большая часть его бизнеса. «Контролировать десяток компаний гораздо проще, поэтому я думаю, что государство будет стремиться к тому, чтобы число операторов сокращалось. Банковский и алкогольный бизнесы очень похожи — оба рынка жестко регулируются государством, они одинаковы по силе влияния на потребителя, и оба неизбежно идут к консолидации».

Банк Тарико давно входит в число крупнейших в России: на конец 2012 года «Русский стандарт» занимал 22-е место по активам ($9,7 млрд) и капиталу ($972 млн). И после поглощения CEDC он останется крупнейшим активом Тарико, которому тот будет по-прежнему уделять много времени. Отвечая на вопрос, чем именно он намерен заниматься в ближайшем будущем, Тарико, подумав, говорит, что в любом случае не планирует заниматься операционным управлением. «Я не очень хороший операционный менеджер. Но я могу годами сидеть и полировать этикетку или карточку. Я люблю это делать».

Весь банковский и более 70% алкогольного бизнеса Тарико связаны с Россией, поэтому бывать в подмосковной резиденции ему приходится часто. Но водка «Русский стандарт» продается более чем в 75 странах мира. В особенной любви к одной из них Рустам любит признаваться подолгу и часто. «Здесь была первая компания, где я работал, здесь я зарегистрировал первую собственную компанию, открыл свой первый банковский счет, весь мой успех начался здесь», — объяснял Тарико на отличном итальянском местному телеканалу после покупки винного дома Gancia в итальянском Пьемонте. В Италии его давно считают своим: с Сильвио Берлускони, например, он знаком с начала 1990-х, а свою виллу на Сардинии купил у его жены. Правда, как уточнял Тарико, «друзьями мы [с Сильвио] не стали».

При участии Ивана Васильева,

Валерия Игуменова