Рядовая ставка: легендарный трейдер Уолл-стрит сменил стратегию

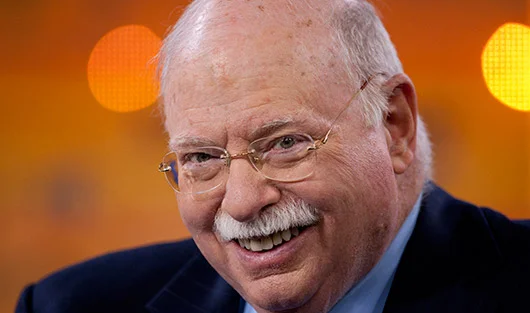

Прежде чем выйти из игры, Майкл Штайнхардт создал модель для привлечения миллиардов в хедж-фонды. Теперь легендарный трейдер вернулся, чтобы совершить новый переворот на Уолл-стрит. На этот раз его фонд WisdomTree рассчитывает на рядовых инвесторов.

За три десятилетия, за которые Уолл-стрит превратилась из клуба для инвесторов в оплот мирового финансового рынка, Майкл Штайнхардт стал величайшим трейдером мира. С 1967 по 1995 год его хедж-фонд — один из первых — приносил инвесторам в среднем 24,5% годовых, даже с учетом того, что Штайнхардт забирал 20% прибыли. Иными словами, $10 000, вложенные в фонд Штайнхардта в 1967 году, выросли бы ко дню закрытия фонда до $4,8 млн. (Та же сумма, вложенная в индекс S&P выросла бы до $190 000). Эти показатели позволили ему в 1993 году войти в список 400 богатейших людей Forbes с состоянием более $300 млн.

Когда Штайнхардт покинул рынок, ему еще не было 60 лет, и отрасль хедж-фондов, у истоков которой он стоял, превращалась в машину для производства денег. Оставшись в бизнесе, он вероятно, стал бы одним из богатейших людей на свете, и его имя стояло бы в одном ряду с именами Джорджа Сороса ($20 млрд) и Стива Коэна ($9,4 млрд).

"Я решил, что на свете есть более добродетельные и благородные занятия, чем делать богатых людей еще богаче, — говорит Штайнхардт. — В том, чтобы обогащать богатых, нет никакого греха, но это не обеспечит вам место на небесах".

Штайнхардт говорит это очень спокойно, что удивительно для тех, кто помнит, как он срывался на крик в дни своей славы. Вдали от Уолл-стрит он ведет размеренную жизнь, в круг его интересов входит политика (он был в свое время одним из первых сторонников Билла Клинтона), еврейские культурные ценности (хотя он и атеист, он горячо поддерживает еврейское сообщество), животные (в своем загородном поместье Штайнхардт собрал один из крупнейших в мире частных зоопарков) и даже французская полевая клубника сорта фрез-де-буа, которую его жена Джуди пыталась выращивать в коммерческих целях.

Но за стеклянным столом в своем кабинете на Манхэттене, украшенном коврами, Майкл Штайнхардт посылает Уолл-стрит важное послание: он вернулся и, вместо того чтобы играть по правилам, которые он в свое время установил, меняет их: теперь он позиционирует себя как защитника простого человека — и при этом сколачивает новое состояние.

Сегодня Штайнхардт — председатель совета директоров и крупнейший акционер компании WisdomTree Investments с пакетом 14,7% стоимостью $330 млн. Это компания по управлению инвестиционными биржевыми фондами основана Джонатаном Штайнбергом, сыном покойного корпоративного рейдера Сола Штайнберга, который прославился оглушительным крахом в конце карьеры.

Почему Штайнхардт выбрал в партнеры именно Штайнберга? В чутье ему не откажешь: Штайнхардт рано начал заниматься хедж-фондами — его фонд был в числе первых двенадцати, а сейчас их в США 8000. "Меня заботило только одно, — рассказывает Штайнхардт, — показывать лучшие результаты, чем любой другой трейдер в Америке". И добавляет: "Хочу ответственно заявить: с моей точки зрения, Джонатан Штайнберг последние восемь или девять лет остается лучшим управляющим инвестициями в финансовом мире".

Вот это да! На Уолл-стрит основным достижением Штайнберга считают то, что он женился на Марии Бартиромо, популярной журналистке, освещающей новости финансового рынка. В 1980-е годы ему не удалось окончить бакалавриат Уортонской школы бизнеса (где в свое время учился Штайнхардт), хотя имя его отца красовалось на одном из зданий. Позже он потратил семейные деньги на то, чтобы превратить листок для биржевиков Penny Stock Journal в журнал Individual Investor, который разорился в 2001 году. Более того, человеку, которого Штайнхардт называет лучшим инвестиционным управляющим своего поколения, никто никогда не доверял в управление крупных сумм.

И это, разумеется, осознанная позиция Штайнхардта. Биржевые фонды обычно взымают меньшую комиссию и более выгодны для инвесторов с точки зрения налогов, чем традиционные паевые фонды. Кроме того, их деятельность совершенно прозрачна: маниакальный инвестор в биржевые фонды может проверять портфель своего фонда ежедневно, а не раз в квартал, как в большинстве паевых фондов. Это волшебное сочетание меньшей стоимости управления, более низкого налогового бремени и повышенной прозрачности (при этом сама стратегия инвестирования может быть той же, что и у обычных паевых фондов) дает биржевым фондам право рассчитывать на большой кусок пирога на рынке инвестиционных фондов США объемом $12,1 трлн (по стоимости активов).

WisdomTree имеет в управлении $35 млрд, и ей принадлежит лишь 2,1% рынка биржевых инвестиционных фондов (объем которого по стоимости активов $1,7 трлн). Но ее доля выросла по сравнению с тем, что было в 2010 году — менее чем 1%, и компания последовательно отвоевывает рынок у лидеров BlackRock и State Street, которые вместе контролируют 61,9% рынка. Компания применяет научную теорию инвестирования, и с ее помощью создает фонды, которые в долгосрочной перспективе обыгрывают рынок, пусть даже на один или два пункта. Эти результаты трудно сравнить с былыми показателями Майкла Штайнхардта, который по-крупному переигрывал индекс S&P, зато вложить средства в этот фонд может любой человек, а не только избранные. Кроме того, WisdomTree — это единственная компания, управляющая только биржевыми фондами, акции которой торгуются на бирже. С начала прошлого года акции WisdomTree выросли на 171,9% по сравнению с ростом индекса Nasdaq Composite на 35,6% и ростом на 47,7%, который показал портфель бумаг других управляющих компаний.

Эти показатели действительно позволяют считать Штайнберга лучшим инвестиционным менеджером прошлого года — он заманил Штайнхардта. А Штайнхардт уже не тот поборник хедж-фондов, каким он был раньше. Он готов оказаться в авангарде двух революционных течений в инвестировании, причем диаметрально противоположных.

Легенда Уолл-стрит

Когда Майкл Штайнхардт основал компанию Steinhardt, Fine, Berkowitz & Co. (позднее переименованную в Steinhardt Partners), это был действительно хедж-фонд, который в равном объеме открывал короткие и длинные позиции на акции и тем самым обеспечивал защиту от падений рынка, которые регулярно случались в 1960-х и 1970-х годах.

"Я действительно открывал много коротких позиций. Мне нравились короткие позиции, — рассказывает Штайнхардт. — Я получал больше удовлетворения, когда зарабатывал на коротких, а это опасно, ведь заработать на них трудно".

В период становления управляющие фонда действительно защищали своих инвесторов от рыночных спадов — Штайнхардт заработал деньги даже на медвежьем рынке 1973-1974 годов, но поразительнее всего была высокая доходность, не зависевшая от инвестиционного климата. "Он легендарный и необыкновенный финансовый управляющий", — говорит миллиардер Джулиан Робертсон-младший, который начал управлять хедж-фондом на 13 лет позже Штайнхардта.

"Для меня управление хедж-фондами было искусством. Это было то, что мне удавалось особенно хорошо, а большинству других управляющих — не очень. Но они меньше болели за результат, чем я, — рассказывает Штайнхардт. — Я был подавлен, если выдавался неудачный день, неудачная неделя, неудачный год".

Штайнхардт был агрессивным трейдером, он следовал инстинктам и многие считали его худшим начальником на Уолл-стрит. В своей автобиографии "Не бык: моя жизнь на рынке и за его пределами" он вспоминает, что сотрудники употребляли выражения вроде "избитые дети", "ментальное насилие" и "вспышки гнева", описывая работу в его фирме. "Когда все удавалось, я был счастлив, — вспоминает он. – Когда результаты не радовали, я становился нетерпим к окружающим и у меня был дурной характер".

Почти с самого начала в более цивилизованных — и показывавших худшую доходность — заведениях на Уолл-стрит ходили разговоры о том, что управляющие хедж-фондами вроде Штайнхардта немного мухлюют. Казалось, не было рационального объяснения той доходности, которую они демонстрировали. Но хедж-фонды казались мелкими сошками для "квалифицированных" инвесторов, а у Комиссии по ценным бумагам США были более важные задачи, чем не давать одним богатым людям получать преимущество перед другими богатыми людьми.

Но к началу 1990-х годов ситуация изменилась. Благодаря притоку средств институциональных инвесторов, которые пришли на рынок инвестиций в 1980-е годы, хедж-фонды разрослись, а их управляющие стали богачами и начали править бал на Уолл-стрит. Штайнхардт, который начинал с $7,7 млн в 1967 году, теперь управлял фондом размером $5 млрд и все чаще ставил на рынок облигаций.

В 1991 году Комиссия по ценным бумагам начала расследование деятельности четырех управляющих хедж-фондами: Штайнхардта, Сороса, Робертсона и Брюса Ковнера, которые подозревались в сговоре с Salomon Brothers, чтобы монополизировать рынок двухлетних казначейских обязательств. Обвинения c Робертсона и Сороса были сняты, а Штайнхардт, Ковнер и Salomon согласились заплатить штрафы в рамках досудебного урегулирования. Salomon выложила $290 млн, это был на тот момент второй крупнейший штраф в истории Уолл-стрит, а Steinhardt Partners выплатила $70 млн, из которых 75% Майкл заплатил из собственного кармана.

Это был ужасный год для Майкла Штайнхардта еще и по другой причине. Его фонд закончил 1994 год падением на 31% из-за несвоевременной ставки на иностранные облигации. Это был худший результат инвестирования за все время его работы. Он обещал, что вернет клиентам как можно больше денег. Следующий год он завершил ростом на 26%. А затем ушел из бизнеса.

Чутье или формула

"Я вырос в Бруклине, в небогатой среде и не знал, что делать со всеми этими деньгами, — говорит он. — Деньги не интересовали меня. Мне хотелось быть лучшим управляющим, делать работу лучше всех, обеспечивать моим инвесторам лучшую доходность". Если бы он не стремился стать лучшим в Америке управляющим, он бы вообще не стал брать деньги в управление.

При оценке инвестиционных управляющих на Уолл-стрит различают коэффициент бета, то есть доходность рынка в целом, которая обычно измеряется с помощью общего индекса вроде S&P 500 и коэффициент альфа — то, насколько управляющему удалось переиграть рынок. В спортивной статистике коэффициент альфа измеряет то же самое: число побед по сравнению с игрой запасного игрока. Измеряется доходность, которую вы получите сверх того, что получили бы при случайном выборе акций для инвестирования. Именно из-за коэффициента альфа вы платите кому-то за управление свои средства, но положительный коэффициент редко встречается: как показало одно долгосрочное исследование управляющих паевыми фондами, за 30 лет с 1976 по 2006 год лишь 0,6% из них продемонстрировали умение последовательно переигрывать рынок и почти 25% этих финансовых профессионалов имели отрицательный коэффициент альфа. В недавно опубликованном отчете делается вывод, что лишь 16 из 100 крупнейших хедж-фондов показали доходность выше роста индекса S&P за прошлый год. А их гораздо больше. И это повышает конкуренцию.

Подобные исследования, которые проводились для всевозможных стратегий инвестирования в самых разных рыночных условиях, часто приводятся как аргумент в поддержку научной теории, известной как гипотеза эффективного рынка. Согласно этой теории, вся доступная информация уже заложена в цене каждой бумаги, а ее неприятное следствие заключается в том, что никто не может последовательно переигрывать рынок, а, значит, не стоит и пытаться.

Вместо этого следует вкладываться в коэффициент бета и получать доходность на уровне всего рынка по минимальной доступной цене. Это мышление породило индексные фонды со сверхнизкой ценой управления, которые управляются формулами, а не людьми. Самый известный из них — Vanguard 500 Index Fund был создан в 1975 году, чтобы позволить частным инвесторам вкладываться в индекс S&P 500 по минимальной цене (на сегодня комиссия составляет 0,17% от размера средств). Размер фонда составляет $160 млрд — около 1,3% всех паевых фондов США.

Но гипотеза эффективного рынка может противоречить здравому смыслу. Например, она не допускает существования пузырей на рынке, ведь она настаивает на том, что все активы, будь то недвижимость во Флориде в 2005 году или акции интернет-компаний в 1999 году, всегда имеют цену, отражающую присущий им уровень риска. Теория не учитывает, что информация распространяется неравномерно и интерпретируется по-разному. Кроме того, теория списывает со счетов выдающихся трейдеров вроде Майкла Штайнхардта.

"Если вы считаете, что неслучайно переиграть рынок невозможно, вы должны считать, что пузыри на рынке невозможны, — говорит Фрэнк Салерно, который вошел в совет директоров WisdomTree в 2005 году после долгой карьеры в Bankers Trust и Merrill Lynch. — Я считаю, что надо соотносить финансовые теории с тем, что происходит в реальном мире".

Когда лопнул пузырь интернет-компаний, в конце 1990-х многие начали пересматривать свое отношение к индексным фондам. Что будет, если положить в основу индекса вместо рыночной капитализации (в результате чего в портфелях инвесторов оказалось больше акций, цена которых была сильно задрана) фундаментальные показатели, такие как прибыль и дивиденды? Смог бы такой инвестиционный продукт в долгосрочной перспективе переигрывать рынок в целом? Здесь нет коэффициента альфа — такие индексы управляются алгоритмами, заложенными в компьютер, а не инстинктами профессионалов с Уолл-стрит, но это и не чистая бета. За неимением лучшего слова это можно обозначить как бета-плюс.

В компании, которая позже превратилась в WisdomTree, три очень разных человека были объединены этим видением. Один из них — Джереми Сигел, уважаемый профессор финансов Уортонской школы бизнеса и автор бестселлеров, который прославился тем, что предсказал крах высокотехнологичных акций в начале 2000-х годов. Вторым был Джонатан Штайнберг, который пытался выкарабкаться из трудностей после того, как крах интернет-компаний уничтожил его бизнес. Третьим стал Майкл Штайнхардт, гений чистого коэффициента альфа, который после десятилетнего перерыва решил вернуться на Уолл-стрит лидером по коэффициенту бета.

Звездная команда

Джонатан Штайнберг впервые познакомился с биржевыми фондами в 1997 году, когда возглавлял журнал Individual Investor и внезапно у него "в голове загорелась лампочка". "Когда я понял, насколько прозрачны и выгодны с точки зрения налогов биржевые фонды, я подумал, что можно создать улучшенный биржевой индекс и соединить его со структурой биржевого фонда, чтобы дать инвесторам новые возможности", — говорит он.

Но в течение нескольких лет это оставалось просто идеей — пока Джонатан и его журнал процветали на растущем рынке. Когда фондовый рынок обрушился в марте 2000 года, это тяжело сказалось на биржевых изданиях, но тяжелее всего пришлось тем, кто громче всех призывал инвестировать в акции. Летом 2001 года, когда объем рекламы сократился на треть, а акции журнала перестали обращаться на Nasdaq (по словам Штайнберга, это был сознательный шаг), он был вынужден закрыть Individual Investor и уволить всех сотрудников. Он продал список подписчиков журнала издательскому дому Kiplinger, но сохранил права на взвешенный по прибыльности индекс акций "Самые быстрорастущие компании Америки". Располагая этим индексом и верой в биржевые фонды, он переименовал свою компанию в Index Development Partners в 2002 году и начал обивать пороги.

"Он пытался повсюду протолкнуть свою идею, — говорит венчурный капиталист Джим Робинсон IV, фирма которого RRE Ventures поначалу отклонила предложение Штайнберга (отец Робинсона и главный партнер-учредитель RRE — Джим Робинсон III, глава American Express в 1977–1993 годах). — Мы понимали, что у биржевых фондов большое будущее, но нас пугали неясные перспективы маленькой неизвестной фирмы. И, честно говоря, мы сомневались, что издатель журнала сможет заниматься этим бизнесом".

Несколько месяцев спустя Штайнберг позвонил снова и сказал Робинсону, которого знал более десяти лет, что у него на удочке крупная рыба: Майкл Штайнхардт заинтересовался идеей. Но он был согласен инвестировать в проект только в случае, если Джонатан сможет найти еще одного партнера. После некоторых колебаний Робинсон согласился, и в 2004 году RRE и Штайнхардт инвестировали $9 млн в Index Development Partners, которая годом позже была переименована в WisdomTree. Из этих средств полностью состоял капитал компании.

"Я инвестировал в проект Джонатана, потому что я всю свою жизнь в мире инвестиций чувствовал, что Уолл-стрит мало что предлагает простому человеку, — говорит Штайнхардт. — Ему приходится иметь дело с придурковатым брокером. Или вкладывать в придурковатый паевой фонд. И доходность от этих инвестиций не могла сравниться с той, которую получали более прозорливые или более состоятельные люди. Я видел, что Уолл-стрит не могла обслужить интересы человека, который нуждался в финансовых услугах".

"У Джонатана был достаточно интересный способ переиграть рынок, — продолжает Штайнхардт. — Возможно, он не обеспечит доходность на уровне хедж-фонда, но рынок он должен был переиграть".

И Штайнхардт не был бы Штайнхардтом, если бы не сделал очень удачных инвестиций, вложившись несколько раз в акции WisdomTree, когда они стоили всего несколько центов за бумагу (недавняя цена закрытия торгов — $17,59). Штайнбергу принадлежит всего 4%. В абсолютных цифрах без поправки на инфляцию Штайнхардт заработал на своих инвестициях в WisdomTree больше, чем получил за 28 лет управления ведущим хедж-фондом. В последнем списке миллиардеров Forbes присутствуют 30 американцев, сделавших состояние на хедж-фондах, но Штайнхардт попал в него впервые — благодаря недавнему росту WisdomTree, а также старым заработкам на Уолл-стрит и большой коллекции искусства.

Вложения Штайнхардта сразу сделали WisdomTree жизнеспособной, но компании был нужен кто-то, кто мог бы развить идею Джонатана о взвешивании акций по фундаментальным показателям. По счастливому стечению обстоятельств Джереми Сигел, которого Джонатан немного знал по прошлой жизни как колумниста Individual Investor, много думал в том же направлении.

"Я был горячим сторонником Vanguard и взвешивания по рыночной капитализации, — говорит Сигел. — Но после краха интернет-компаний в 2000 году, начал менять свою позицию. Я посмотрел на состав своего портфеля и подумал: "Боже, вот бы у меня не было столько акций высокотехнологичных компаний. Должен существовать индекс, в котором акции, вышедшие далеко за пределы своей фундаментальной стоимости, занимали бы скромное место". Поэтому я заинтересовался составлением нестандартных индексов".

Сигел взял индексы Джонатана и вместе с помощником потратил неделю, изучая их поведение на огромной базе данных прошлых котировок. Его настолько поразило, что "на долгосрочных данных индекс, взвешенный по фундаментальным показателям, давал статистически значимый прирост доходности", что в обмен на акции WisdomTree он согласился предоставить новорожденной компании свое имя и репутацию.

По словам Сигела, секретом повышенной доходности является то, что всегда проповедовали такие инвесторы, как Бенджамин Грэм и Уоррен Баффетт: ценность.

"Люди слишком часто покупаются на истории роста, — говорит Сигел. — Они переплачивают за растущие акции и оставляют без внимания акции хороших компаний с медленным ростом. Поэтому они часто недооценены. Следовательно, в долгосрочной перспективе они обеспечат более высокую прибыльность".

Заручившись одобрением таких авторитетов, как Сигел и Штайнхардт, WisdomTree смогла привлечь в качестве консультанта по строительству бизнеса Салерно, в прошлом одного из руководителей Merrill Lynch, вышедшего на пенсию. ("Они не знали, как это делается, — рассказывает Салерно. — Никто из них не имел достаточного опыта работы в бизнесе по управлению активами, чтобы построить компанию"). Бывший председатель Комиссии по ценным бумагам в 1993–2001 годах Артур Левитт был приглашен в совет директоров, чтобы помогать взаимодействовать с регуляторами. Он возглавил Комиссию по ценным бумагам незадолго до того, как Штайнхардт выплатил штраф $70 млн, который стал одной из причин его ухода из бизнеса. Левитт говорит, что не знал его тогда. Теперь, когда они оказались по одну сторону баррикад, он говорит, что именно Штайнхардт отвечает за мудрость в WisdomTree. "Я очень восхищаюсь этим человеком, который оказался гораздо более разносторонней личностью, чем большинство людей, которых я встречал на Уолл-стрит".

Первые результаты

С момента рождения WisdomTree фонды, куда вложено 85% средств, находящихся в ее управлении, показывают доходность выше, чем аналогичные фонды других компаний, по данным Morningstar. Но эти данные обманчивы, ведь 49% средств в управлении компании сосредоточены всего в двух фондах: Japan Hedged Equity (36,5%) и Emerging Markets Equity Income (12,5%). Японский фонд, который позволяет инвесторам из США вкладываться в крупные японские компании и при этом свести к нулю валютные риски, выстрелил в прошлом году, когда Банк Японии начал активно ослаблять монетарную политику. В течение 2013 года в фонд было вложено $9,8 млрд средств, привлеченных WisdomTree, — 68% всех средств. Этот фонд имеет мало отношения к отличительным особенностям WisdomTree, таким как подход бета-плюс и взвешивание по фундаментальным показателям.

По подсчетам компании, из 61 биржевого фонда WisdomTree лишь 14 в полной мере реализуют подход бета-плюс, хотя многие другие продукты компании содержат элементы взвешивания по фундаментальным показателям. С момента открытия 10 из этих 14 фондов обыгрывают соответствующие основные индексы — некоторые значительно. Но все четыре фонда американских акций, основанные на индексах, взвешенных по объему дивидендов, уступают рынку по доходности.

"У них было шесть или семь лет, чтобы опробовать свою идею и на сегодняшний день они не доказали ничего: НИ-ЧЕ-ГО, — подчеркивает Джон Богл, основатель Vanguard Group и духовный отец индексных фондов с низкими комиссиями. — Нельзя сказать, что идея сработала и нельзя сказать, что она провалилась".

Он продолжает: "В соответствии с изначальной концепцией фонда, которая не была лишена остроумия — она не была гарантией успеха, но позволяла не слишком много проигрывать и, возможно, выигрывать, сегодня управляется лишь 5% средств, вложенных в фонды компании. WisdomTree — это маркетинговая компания, которая пытается найти что-то интересное для публики".

В ответ на эти замечания Штайнхардт пожимает плечами. Когда он руководил хедж-фондом, он был знаменит тем, что молниеносно менял свои решения. Ходили истории о том, как он мог закрыть позицию, открытую одним из трейдеров, пока тот выходил пообедать. Хотя он продолжает верить, что стратегия бета-плюс в долгосрочной перспективе будет обыгрывать основные индексы, если сегодня рынку нужен хедж-фонд в японской валюте, WisdomTree будет его продавать. "Это только доказывает, что они продолжают изобретать что-то новое", — говорит Штайнхардт.

Тем временем WisdomTree использует имя и образ Штайнхардта в своей рекламе, чтобы убедить финансовых консультантов, что предлагаемые компанией биржевые фонды в надежных руках. Недорогие финансовые услуги для широкой публики под именем легенды фондовых рынков прошлого века? Обычная история на Уолл-стрит.