Как цифровой банк Chime наращивает в США аудиторию и ищет расположения Конгресса

Десятки лет банковская сфера искала разгадку: как выстроить устойчивый и прибыльный бизнес на обслуживании клиентов с низким и средним заработком? 16 назад Крис Бритт, тогда занимавший должность директора по развитию продукта в банке Green Dot, счел, что нашел решение проблемы ― прямые переводы по платежным чекам. Компания Green Dot продавала предоплаченные дебетовые карты испытывающим финансовые трудности американцам без привязки к традиционным банковским счетам, и Бритт понял, что клиенты, перечислявшие свои чеки автоматически на фирменный счет Green Dot, пользовались картой для оплаты практически всех своих расходов. С каждой такой транзакции компания взимала часть межбанковской комиссии ― 1–2%, которые торговые точки выплачивают для принятия дебетовых и кредитных карт.

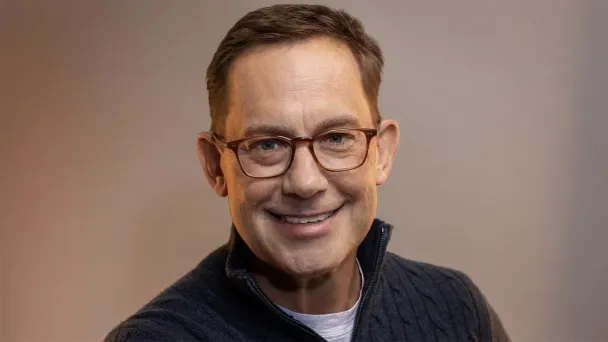

«Те, кто обслуживался по прямым переводам, несомненно, были китами, на которых стоял бизнес», ― отмечает Бритт, основатель Chime, крупнейшего в Соединенных Штатах исключительно цифрового банка со среднегодовой выручкой на уровне $1,5 млрд и 7 млн клиентов, осуществляющих по фирменным картам транзакции на $8 млрд в месяц.

Чтобы прийти к сегодняшнему положению, Chime потребовалось 12 лет взлетов и падений, причем назвать бизнес рентабельным с полной уверенностью нельзя до сих пор. Однако, несмотря ни на что, от своей миссии — помогать менее обеспеченным — Бритт не отступился. Сейчас с учетом планируемого выхода компании на биржу (возможно, уже в следующем году) сам предприниматель, его руководящий состав и некоторые инвесторы поделились с Forbes USA новыми подробностями работы, истории предприятия (включая промахи) и планами на будущее. Вплоть до настоящего момента организация не раскрывала даже численность клиентов.

Бритт сидит в своем просторном угловом кабинете в 48-этажном здании, которое находится в переживающем не лучшие времена финансовом районе Сан-Франциско. Название Chime оформлено большими зелеными буквами в трех разных местах на фасаде. Контракт на лизинг офиса компания подписала в сентябре 2021 года, взяв тогда себе более 17 800 кв. м площади на шести этажах. Арендуемое пространство роскошно: комнатные растения, пять шикарных баров с закусками, бесплатный кафетерий с меню на любой вкус и большая смотровая площадка с широким обзором на крыше. В этот день весенних отпусков из-за гибридного режима работы в офисе немного безлюдно. Как говорит сама фирма, примерно три четверти местных сотрудников Chime обычно приходят сюда только по вторникам и средам.

По зданию можно проследить историю головокружительного расширения бизнеса в самый разгар финтех-лихорадки на фоне пандемии, стратегического отступления (в 2022 году штат сократили на 12%, а один из шести этажей не открыт до сих пор) и курса на более устойчивый рост, который компания реализует теперь. В августе 2021-го предприятие привлекло $750 млн при совокупной оценке активов в $25 млрд ― общая сумма средств от инвесторов тогда достигла $2,3 млрд. Сегодня, исходя из аналогичных коэффициентов оценочной стоимости у других финтех-компаний подобного уровня, у Chime этот показатель колеблется на отметке $8 млрд. Кроме того, Бритт и сооснователь Райан Кинг, руководящий технической стороной бизнеса, владеют примерно 5% активов фирмы каждый. Это означает, что оба были миллиардерами ― недолгое время и лишь на бумаге, ― а сейчас имеют по $400 млн.

В 2023-м выручка Chime выросла на целых 30%, приблизительно до $1,3 млрд, и более $1 млрд из них пришлось на валовую прибыль. Однако, судя по данным фирмы Vivvix, занимающейся измерениями в сфере медиа, около $270 млн компания Бритта потратила на маркетинг, и, как говорит один источник в курсе финансовых дел организации, если брать во внимание эти и другие траты (от расходов на исследования и разработки до убытков из-за мошенников), бизнес недосчитался примерно $200 млн. В пресс-службе утверждают, что в первом квартале 2024 года компания была прибыльной. Но самое важное ― то, что на финансирование своих краткосрочных амбиций у фирмы по-прежнему остается $900 млн.

Chime является неоспоримым лидером среди исключительно цифровых «банков» ― у предприятия нет банковской лицензии, но оно является партнером Bancorp Bank и Stride Bank и через них предлагает банковские продукты вроде расчетных и сберегательных счетов. Тем не менее, если сравнивать с настоящими банками, рыночная доля Chime составляет считаные проценты. Так, к примеру, у JPMorgan Chase в конце прошлого года было 54 млн активных пользователей мобильного приложения.

Пока что Chime удается заинтересовать своими бесплатными расчетными счетами и дебетовыми картами преимущественно молодых американцев, зарабатывающих $35 000–65 000 в год. Привычную чековую книжку компания не выдает, зато бумажные чеки можно отправлять через приложение. Бритт и Кинг заявляют, что благодаря технологиям и отсутствию физических отделений стоимость обслуживания каждого клиента у них составляет всего одну треть от того, что тратит традиционный банк.

Несмотря на свое преимущество по расходам, у Chime имеются также скрытые недостатки, в том числе ужесточение мер в отношении небанковских учреждений со стороны регуляторов (с такой идеей заигрывали администрация Байдена и министр финансов Джанет Йеллен) и посягательства на данную нишу со стороны крупных банков.

Более того, чтобы привлечь публичных инвесторов и выйти на постоянную рентабельность, бизнесу необходимо расширить ассортимент фирменных продуктов и в некоторой степени клиентскую базу. Бритт хочет, чтобы Chime стал основным счетом для лиц с заработком до $100 000, то есть для более чем 75% работающих американцев. Задача не из простых, ведь все потенциальные клиенты с доходом от $65 000 до $100 000 и так держат расчетные счета в традиционных банках, а для перехода на другие варианты им нужна веская причина.

Что касается расширения продуктовой линейки, сегодня Chime объявляет о своей первой реальной попытке заняться кредитованием ― самым прибыльным сектором потребительского банкинга. А еще это важный шаг к тому, чтобы сократить зависимость от дохода с межбанковских комиссий. Так, клиенты смогут брать мгновенные персональные кредиты в размере до $1000 сроком на три или шесть месяцев. При этом не будет никакой предварительной проверки и штрафа за позднее внесение средств, хотя обо всех пропущенных платежах будет сообщаться в бюро кредитных историй. Каждый краткосрочный заем имеет фиксированную сумму в долларах по ставке, начисляющейся в диапазоне годовых от 6% до 36%. В Chime надеются, что кредиты станут доступны через месяц или два после одобрения со стороны регуляторов.

В какой-то момент ― без привязки к конкретной дате ― Бритт также планирует начать оформление пенсионных счетов и торгуемых на бирже фондов (ETF). Криптовалюты? На них быстро поднялся Robinhood, а Cash App от Block (по мнению Бритта, прямой конкурент) позволяет клиентам покупать, продавать и переводить биткоин. Бритт подобным не занимается. «Думаю, агрессивно продвигать криптовалюты людям, у которых нет других вложений, безответственно», ― подчеркивает он.

«Они не из тех, кто «двигается быстро и ломает все», ― говорит Кирстен Грин, ранний инвестор Chime, основательница и управляющий партнер Forerunner Ventures.

Фокус на не столь состоятельных клиентов у Бритта возник сам собой ― мужчина родился и вырос в Маунт-Верноне, городке с населением в 70 000 человек к северу от нью-йоркского Бронкса. «Это очень суровый город, где живет рабочий класс и синие воротнички», ― уточняет бизнесмен. Его родители развелись, когда ему было пять, и с деньгами было туго ― мужчина рассказывает, что мать торговала пылесосами Electrolux от двери до двери, а отец «в плане финансов не всегда был самым ответственным» и брал подработки — от продажи косметики до управления сервисом уборки. Пытаясь свести концы с концами, мать Бритта отправляла сына одного на Манхэттен, чтобы тот проходил прослушивания на актерские проекты для детей ― так будущий предприниматель появился в нескольких телевизионных роликах, включая рекламу Burger King 1977 года. Кроме того, он зарабатывал деньги, развозя газеты по дворам, убирая снег и продавая мороженое в Baskin-Robbins.

Дела Бритта пошли в гору, когда руку помощи протянул сосед, руководитель «Бойскаутов Америки» на пенсии, которому было уже под 70. Джо Соннеборн, умерший в 1998 году, присматривал за Бриттом после школы, частично оплачивал его учебу, которая не покрывалась стипендией в престижной дневной школе Рай-Кантри, и пожертвовал десятки тысяч долларов на его обучение в Тулейнском университете. Бритт заявляет, что когда Chime выйдет на биржу, компания выделит 1% акций на стипендии для детей из малообеспеченных семей.

Закончив в 1995 году Тулейнский университет c основным дипломом историка и дополнительным дипломом экономиста, Бритт стал управляющим консультантом в Accenture, а затем работал в рекламном стартапе Flycast, аналитической медиакомпании Comscore и Visa. В 2007-м он перешел в Green Dot, одну из первых организаций, продававших предоплаченные дебетовые карты в розничных сетях вроде CVS и Walmart. В 2010 году, когда компания вышла на фондовый рынок при капитализации на уровне $1,5 млрд, мужчина занимал должность директора по развитию продукта и в следующие два года наблюдал за резким падением котировок ― сегодня стоимость бизнеса Green Dot не превышает полумиллиарда долларов. Впоследствии Бритт сделал вывод о том, что у предприятия были две основные проблемы. Во-первых, за продажу своих карт оно платило большую комиссию ретейлерам, переложив эти расходы на покупателей. Во-вторых, карты снискали репутацию товара для не особо интеллектуальных клиентов. «Это был продукт, который к месту, только если совсем уж не везет, ― вспоминает Бритт. ― Отсюда бизнесу расти просто не на чем».

В середине 2012-го Бритт разглядел собственную нишу. Крупные банки по-прежнему с трудом пытались вернуть репутацию и прибыль, которые были до финансового кризиса 2007 года, а Wells Fargo объявил, что начнет взимать по $7 в месяц с клиентов, ранее выписывавших чеки бесплатно, ― если дневной баланс опустится ниже минимума в $1500. В действительности же клиенты могли избегать уплаты комиссии путем оформления прямых переводов по своим чекам ― для Бритта это была самая заветная цель. Тем не менее смысл новостных репортажей о решении Wells Fargo был всем понятен: крупным банкам не хочется возиться с людьми, среди которых вырос Бритт, ― американцами из низов среднего класса, которые живут от зарплаты до зарплаты и не могут удерживать баланс на отметке выше $1500.

В том году он учредил Chime вместе с Кингом. 47-летний сооснователь имеет степень магистра из Стэнфордского университета и проработал 10 лет в Plaxo, социальной сети, которую создал соучредитель Napster Шон Паркер (позднее фирму поглотил Comcast).

Бритт понимал, что хочет заняться клиентами с низким и средним уровнем заработка и убедить их перейти на прямой перевод средств. «С самого начала Крис и Райан знали, что не будут бегать за IT-основателями из Сан-Франциско и банкирами из Нью-Йорка, ― поясняет Сатья Патель из Homebrew Ventures, вложившейся в Chime в рамках первого раунда привлечения инвестиций на общую сумму $3 млн. ― Они целились в глубокий тыл».

И тогда у них случилась осечка. Фирменную дебетовую карту Chime запустил в апреле 2014-го ― клиентов тогда решили поощрять бонусами на покупки и купонами. В ноябре того же года компания привлекла капитал на $8 млн, пообещав инвесторам, что к концу 2015-го картой будут пользоваться 150 000 человек. Но в результате исследования Мелиссы Альварадо, новой сотрудницы аналитического отдела (позднее она стала директором по маркетингу), выяснилось, что новые держатели дебетовых карт не только не выбирают прямые переводы, но даже не знают, что Chime предлагает такой функционал. Вывод был следующий: интерес появился из-за одного лишь базового банкинга без комиссии, и это помогло бы Chime внушить клиентам мысль перейти на прямой перевод средств.

Бритт внедрил новый подход, но это стоило ему больше года ценного времени. К концу 2015-го Chime обслуживала лишь 7000 активных пользователей, а не 150 000. Искать деньги снова было чрезвычайно непросто: Бритт и Кинг разослали предложение почти сотне венчурных фирм. В 2016 году им наконец удалось устроить «дополнительную серию A» (следующий раунд привлечения средств после посевных инвестиций. — Forbes) на сумму $9 млн, в ходе которой наибольший вклад внесла Лорен Колодны из Aspect Ventures, ― общую стоимость бизнеса оценили в скромные $34 млн. На следующий год привлекать финансирование было не легче. Потенциальные инвесторы по-прежнему указывали на судьбу, которая постигла Simple, цифровой банк, основанный в 2009 году и поглощенный в 2014-м группой BBVA за $117 млн, и намекали на то, что малая сумма продажи бизнеса говорит о неустойчивости финансовых показателей. Между тем нашумевший финтех-стартап Clinkle с инвестициями от Ричарда Брэнсона значимых успехов не достиг вообще и только попусту израсходовал вложенный капитал.

В 2016 и 2017 годах возможность инвестировать деньги в Chime рассматривал Ханс Моррис, возглавляющий NYCA Ventures, но от затеи он оба раза отказался. По его мнению, проблема заключалась в следующем: «У вас нет большой доходности, потому что вы не хотите взимать много комиссий. А еще у вас высокая стоимость обретения клиентов, низкие темпы расходов среди них, нет особой лояльности и сильная текучка кадров».

К середине 2017-го денег у Chime оставалось только на шесть — девять месяцев, и от крупной публичной IT-компании поступило неформальное предложение выкупить бизнес за $60–70 млн. Бритт и Кинг ответили отказом, со временем проведя раунд финансирования на $18 млн, лидирующим инвестором в котором стала венчурная фирма Cathay Innovation из Сан-Франциско.

Наконец, на следующий год потенциальным клиентам начала заходить комбинация функций Chime. Наиболее инновационной был доступ к платежным чекам по прямым переводам на два дня раньше. Другие банки тоже так умеют, но у них никогда не было стимула, так как это стоит им ликвидности. Помимо всего прочего, Chime представила сберегательный счет, вариант автоматического перечисления на него же части платежного чека, бесплатное снятие наличных в сети из 38 000 банкоматов, причем комиссия за перерасход средств, из-за которой у живущих от зарплаты до зарплаты постоянно болит голова, стала нулевой. Тогда за овердрафт банки брали с клиентов свыше $30 млрд в год ― отчасти из-за того, как транзакции обрабатывались (за каждую пробивалось по $35 сверху). Фирма Бритта старалась просто отклонять покупку по дебетовой карте и не давать балансу опуститься ниже $0.

Со временем заработало сарафанное радио и стоимость обретения новых клиентов резко сократилась. В 2019 году у платежного оператора компании произошел масштабный сбой, из-за которого около 500 000 клиентов Chime на несколько часов остались без доступа к собственным деньгам, но также фирма запустила сервис защиты от перерасхода SpotMe (позволяет держателю фирменного счета взять в долг до $200 без процентов и пени за просрочку платежа). Разумеется, чтобы пользоваться этими и другими интересными функциями, нужно было настроить прямые переводы.

Бесплатными такие функции становятся за счет модели заработка Chime на межбанковских транзакциях. Доходы с межбанковских переводов растут еще больше благодаря одному положению «поправки Дурбина», названной именем сенатора Дика Дурбина (демократа из Иллинойса), продвигавшего ее в рамках закона Додда — Франка 2010 года. Данное положение позволяет банкам с совокупными активами менее чем на $10 млрд (вроде Bancorp Bank и Stride Bank, с которыми сотрудничает Chime) взимать с дебетовых межбанковских операций комиссию, которая в пересчете на транзакцию существенно выше того, что могут брать большие банки. А еще, поскольку увеличилось число клиентов и объемы перечисляемых ими средств, компании Бритта удалось выбить себе больший процент с межбанковских операций, который делится между банками, эмитентами карт и платежными системами типа Visa.

«Крис смог построить бренд, которому лояльны его клиенты, ― признает сегодня Моррис, инвестор, который в бизнес так и не вложился. ― Он ничем не отличается от Amex и других отличных брендов, завоевавших преданность клиентов, но финансовых организаций с обоснованной ценовой политикой и подобным уровнем лояльности в данной категории населения можно пересчитать по пальцам».

Несмотря на рост бизнес, Chime в Кремниевой долине с распростертыми объятиями так и не встретили. Когда фирма привлекла те $750 млн при общей капитализации $25 млрд в 2021 году, не участвовавшие венчурные капиталисты в частных беседах стали говорить, что это самая переоцененная компания на свете. «Меня поражает и огорчает то, как упорно эту компанию недооценивают», ― делится инвестор Chime и член совета директоров Колодны.

Конечно, ее переоценивали ― как и другие финтех-стартапы, привлекавшие капитал во время своего расцвета. Но собеседники внутри Chime уверены: скептицизм в некоторой степени обусловлен тем, что венчурные фонды не знают, какова в финансовом плане реальность американцев с более низкими доходами. «Мы решали не ту проблему, с которой знакомы инвесторы в Кремниевой долине», ― утверждает Альварадо.

Бритт, которого руководители других компаний и инвесторы часто называют скромным, тоже чувствует себя «нездешним». Твиты он пишет нечасто, в подкастах появляется редко, по конференциям тоже ездит мало. Он не учился ни в Стэнфорде, ни в каком-либо университете Лиги плюща. Зато целевых клиентов он со своей командой понимает достаточно хорошо, чтобы давать им функции, которые те оценят по достоинству.

К примеру, в апреле 2020 года на первых порах пандемии COVID-19 фирма предлагала авансом сумму $200 до тех пор, пока люди не стали получать пособия в размере $1200 на человека. Впоследствии Chime выдала $6,7 млрд в виде материальной помощи на пять дней раньше, помогая людям оплачивать счета и совершать покупки. Летом 2020-го стартап выпустил защищенную кредитную карту без пени за просрочку по платежам для улучшения кредитной истории (защищенной она называется потому, что пользователь вносит средства на отдельный счет Chime, откуда можно списывать деньги по кредитной карте). Однако ростом бизнес обязан не только сарафанному радио, ведь по мере привлечения огромных средств от инвесторов фирма не скупилась на рекламные расходы.

Тем временем приток новых клиентов принес вслед за собой всплеск преступных схем и мошенничества. В компании заявляют, что в конечном счете Chime вернула региональным и федеральным властям США $650 млн в виде полученных обманным путем пособий во время пандемии, включая деньги, выплаченные в случаях, когда клиенты требовали пособие по безработице от одного штата, проживая при этом в другом. Ради борьбы с мошенниками за очень короткое время было закрыто столько счетов, что в их числе оказались даже те, кто ничего не нарушал. Карты Chime перестали принимать в сервисах аренды автомобилей вроде Avis.

Оглядываясь назад, Кинг говорит, что некоторые аферы осуществляли не мошенники, а самые обычные клиенты, попавшие в сложную ситуацию или решившие рискнуть. «Если теряешь работу и ребенок сидит голодным, многие делают то, на что в обычных обстоятельствах не пошли бы. Здесь не все так просто делится на хороших и плохих», ― рассуждает соучредитель.

Мошенники досаждают и другим быстрорастущим потребительским финтех-стартапам ― это оборачивается непрекращающимся поиском баланса между борьбой со злоумышленниками и попытками не причинить никаких неудобств добросовестным клиентам. В Chime утверждают, что с 2021 года частота закрытия счетов из-за мошеннических действий уменьшилась более чем на 50%, хотя количество жалоб в Бюро по финансовой защите потребителей США (CFPB) о неправомерном закрытии фирменных счетов, кажется, достигло пика в первой половине 2023-го. Тем не менее в прошлом ноябре в адрес регулятора наблюдался всплеск жалоб по неавторизованным транзакциям, а в январе 2024-го клиенты подали 72 жалобы из-за того, что Chime открыла счета без их на то разрешения ― это может свидетельствовать о том, что похитители персональных данных как-то проходят незамеченными через систему безопасности Chime. В ноябре 2022 года компания обзавелась новым директором по рискам и сейчас говорит, что использует все инструменты для пресечения мошеннической деятельности: от моделей машинного обучения и сторонних сервисов до специальных команд аналитиков и исследователей.

Между тем фирма работает над уменьшением расходов по другим направлениям и стремится выйти на прибыль. В конце 2022 года штат сократили на 12%, или примерно 160 сотрудников. Также стартап постепенно переходит на обработку платежей собственными силами. Кингу для этого необходима целая армия людей. Из 1300 работников Chime 600 ― инженеры, а еще более 100 занимаются платежными операциями на удаленном доступе.

Теперь для того, чтобы сократить траты еще больше, Chime пытается задействовать генеративный ИИ. В рамках автоматизации приблизительно 70% от 1,5 млн ежемесячных запросов со стороны клиентов фирма использует чат-бот на движке Google. Кинг заявляет, что ИИ со временем будет помогать компании разрабатывать новые функции, так как «в ИИ можно засунуть любое взаимодействие с клиентом, чтобы полностью разобраться в потребностях и жалобах 7 млн наших активных пользователей». В ближайшие год–два Chime рассчитывает представить обслуживающие функции ИИ, благодаря которым клиент сможет задавать приложению вопросы а-ля «не слишком ли много я трачусь на этой неделе?».

В апреле Бритт и Кинг проводили в конференц-зале офиса Chime в Сан-Франциско приветственную встречу для того, чтобы познакомить всех с новыми сотрудниками и рассказать о грандиозных амбициях предприятия. «Если задуматься, какие [финтех-] компании обладают наибольшим потенциалом к тому, чтобы стать лидером в сфере банковских счетов в ближайшие 5–10 лет, мне в голову приходят только две. Это Chime и Cash App», ― говорит Кинг. В конце прошлого года Cash App, приложением для денежных переводов с околобанковскими амбициями, которым владеет Block (ранее Square), ежемесячно пользовались в общей сложности 56 млн человек. Из них у 23 млн была дебетовая карта Cash App, но прямые переводы настроили лишь 2 млн. В Chime, напротив, говорят, что из 7 млн активных пользователей прямые переводы активированы у большинства.

Бритт и Кинг не могут устоять перед соблазном отпустить колкости в адрес устрашающего конкурента. «Большинство финтех-компаний, которым подобает быть героем, сокрушающим крупные банки, генерируют львиную долю своего дохода с комиссий», ― говорит Бритт. Кинг добавляет: «Даже Cash App, они берут за вывод ваших денег 1,75%». За мгновенный вывод средств Cash App, Venmo и PayPal взимают комиссию в размере до 1,75%, но деньги можно вывести и бесплатно, ― если есть время подождать от одного до трех дней. Chime за мгновенный вывод комиссию не берет.

Вдобавок к вопросам диверсификации источников заработка и конкуренции с Cash App и более мелкими цифровыми банками компании предстоит разобраться с рядом неотъемлемых структурных рисков, которые могут расстроить грандиозные планы Бритта.

Один риск заключается в том, что просыпаются крупные банки и тоже включаются в конкурентную борьбу. Как Robinhood заставил традиционных брокеров сделать биржевую торговлю бесплатной, а роботизированные консультанты подтолкнули Vanguard и Charles Schwab к автоматизированному размещению активов, так и Chime придала банковскому сектору стимул к внедрению более широкого спектра клиентоориентированных функций. К примеру, теперь получать платежные чеки на два дня раньше своим клиентам предлагает сам Wells Fargo ― как вам такое? «Банки не располагают структурой расходов, которая позволяла бы им обслуживать данный сегмент в прибыль, ― убежден Бритт. ― У обычного банка стоимость обслуживания текущих счетов превышает $400. Наши затраты ― всего треть от этой суммы. В плане структуры расходов мы имеем огромное преимущество».

Другая угроза исходит из Вашингтона. Конгресс может пересмотреть положение, позволяющее Chime зарабатывать с каждой проведенной транзакции больше, чем крупные банки. Тех, кто думает, будто закон призван помогать предприятиям вроде Chime, совсем немного. Или же под натиском ретейлеров правительство может ограничить размер межбанковских комиссий, на которых Chime зарабатывает.

И пусть оба этих шага в разделившемся на два непримиримых лагеря Конгрессе кажутся весьма призрачными, ужесточать меры в отношении банков, сотрудничающих ради обхода установленных правил с финтех-организациями, уже начали регуляторы. Партнеры Chime в лице Bancorp Bank и Stride Bank под прицелом регулирующих органов в последнее время замечены не были. Между тем министр финансов Джанет Йеллен и другие члены администрации Байдена четко ставят вопрос о том, с чего бы это финтех-стартапам работать как банки, причем без какого бы то ни было регулирования.

Генеральный директор Chime об этом помнит, как никто другой. На встречи с законодателями в Вашингтон он летает довольно часто. «Что, если они скажут, что единственным учреждением с правом оформления клиенту банковских счетов может быть только сам банк?» ― беспокоится руководитель. В перспективе это может навредить бизнесу Бритта: получение банковской лицензии обойдется стартапу не менее чем в $100 млн, а еще необходимо будет выполнить требования по уставному капиталу.

Но управленец убежден ― ранние трудности компании закалили ее настолько, что теперь все будет нипочем. «В долгосрочной перспективе это нам только помогло. С нами шутки плохи, ― подытоживает он. ― Нас никому не переиграть».

Перевод Forbes.com