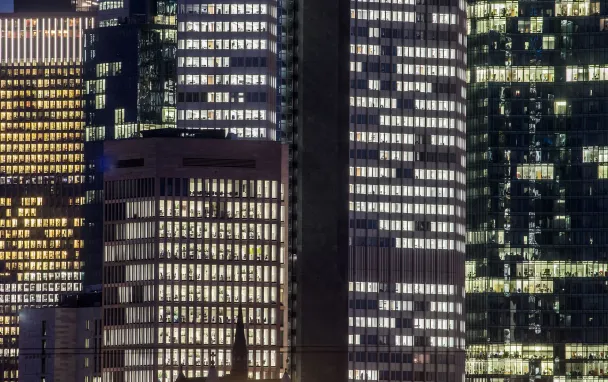

Деньги в бетоне. Как банкиры изменят рынок жилья

Трансформация регуляторики долевого строительства — первый шаг властей к реализации задуманного. Финальные изменения законодательства будут приняты в мае-июне и начнут действовать с июля 2018 года. Их основная цель — освободить граждан от инвестиционных рисков. Инструментами регулирования выступят усиление контроля государства за финансово-хозяйственной деятельностью застройщиков, введение процедуры страхования рисков незавершения строительства специализированным государственным фондом и активное внедрение механизмов банковского проектного финансирования.

Капитал конечных покупателей и инвесторов продолжит служить источником финансирования для застройщиков — альтернативой целевому банковскому кредиту под собственную залоговую базу, — но его форма и механизм распределения изменятся. Доступным для покупателей способом участия в долевом строительстве станет перечисление средств на специализированные банковские счета — счета-эскроу. На них денежные средства блокируются до момента исполнения условий договора. В случае договора купли-продажи недвижимости это может быть передача объекта в эксплуатацию.

Любой девелопер, как и прежде, сможет избежать банковского кредитования или эскроу-модели и осуществлять строительство на собственные средства. Однако даже в этом случае его коснутся глобальные перемены в индустрии.

Рассмотрим, как грядущие изменения повлияют на строительный рынок.

Финансовый стресс

Со вступлением в силу законодательных изменений за финансирование строительства будут отвечать либо сами застройщики, либо банки. В случае с финансированием за счет счетов-эскроу ставка по кредиту будет ниже, так как вклад граждан на такой счет будет иметь целевой характер без начисления процентов и являться базой пассивов для кредитного учреждения.

Однако есть и обратная сторона медали: предполагается ужесточение контроля за распоряжением деньгами дольщиков, введение норм расходования, резервирования средств, достаточности собственного капитала. Это потребует от многих участников рынка изменения финансовой модели — отказа от «котлового финансирования», принятия раздельного учета, новой глубины аналитики.

Застройщики должны будут контролировать нормы расходов. Например, следить, чтобы расходы на управление проектом не превысили 10% от сметной стоимости строительства. Обязанностью девелоперов станет отчетность по расходам. От них будет требоваться подтверждение затрат — действительно ли поступившие по договорам долевого участия деньги пошли на строительство конкретного объекта.

Перестройка финансовой модели может обернуться стрессом для большей части рынка, так как многие игроки к этому не готовы. Трансформация диктует новые требования к собственному капиталу застройщиков и предполагает наличие контрольно-ревизионной инфраструктуры по аналогии с ЦБ.

В отношении достаточности собственного капитала можно провести несложную арифметику. Сегодня объем рынка долевого строительства оценивается в 3,5 трлн рублей. Возьмем норму собственных средств в 25% (по примеру Сбербанка). Получается, что объем собственного капитала в отрасли должен составлять около 900 млрд рублей.

Если верить официальной отчетности, на первую десятку компаний, по самым оптимистичным оценкам, приходится едва ли 200 млрд рублей. Плюс 100 млрд рублей на оставшиеся компании. Итого — 300 млрд рублей. Это как минимум в 3 раза меньше, чем требуется для обеспечения нынешнего объема рынка достаточной долей собственных средств. Так что нет оснований ожидать такой нормы капитализации от всех застройщиков.

Есть проблема и с оценкой рисков. По замыслу законодателя функции финансового мониторинга будут возложены на уполномоченные банки, хотя в действительности эта функция им не свойственна. Для этого нужна строительная экспертиза, которая, как правило, не развивается в банках. Исключение — Сбербанк. В остальном мы видим, что банки один за другим отказываются от кредитования стройки, формируют колоссальные убытки по выданным ранее кредитам.

Стресс, однако, не нагрянет на рынок одномоментно. Новые ограничения действуют только в отношении проектов, запущенных после вступления в силу изменений 214-ФЗ. У застройщиков сохранятся накопления по текущим проектам. Этого должно хватить на два-три года.

Период девелоперской раздробленности

Адаптация к стрессовым условиям в первую очередь потребует от девелоперов перестройки корпоративной структуры и изменения принципов ведения финансово-хозяйственной деятельности.

Одно из запланированных нововведений — требование «1 проект = 1 застройщик». Оно должно привести к повышению прозрачности строительства и исключить «котловое финансирование», когда компания строит и продает одновременно несколько объектов. Основная проблема такой модели — поступления от продаж идут не на один конкретный проект, а отвлекаются на покрытие дефицита ликвидности в другом проекте либо направляются на покупку других активов.

Последует дробление крупных застройщиков как вероятное последствие введения этого требования. Сейчас одно юридическое лицо может владеть правами на множество земельных участков, строить на них дома, продавать квартиры, проводить расчеты через одни и те же банковские счета и расходовать деньги по своему усмотрению. Изменения требуют, чтобы права на реализацию отдельного проекта принадлежали юридическому лицу или проектной компании, созданной специально под конкретный проект. Участвовать в какой-либо другой деятельности, помимо проекта, такая организация не сможет.

Что ждет покупателей и рынок в целом?

Вероятнее всего рынок ждет «просадка» с последующим восстановлением. Стресс и период адаптации лучше всего выдержат крупные и гибкие застройщики. Отсутствие доступа к деньгам дольщиков закроет доступ к рынку недобросовестным участникам и в целом оздоровит ситуацию.

Маленькие, ленивые и непрофильные игроки завершат текущие проекты и уйдут. В первую очередь это касается девелоперов, которые «живут» исключительно на потоке от продаж за счет низкой цены. Клиенты таких застройщиков оплачивают квартиры в домах, которые начнут строиться только в следующем году. А в текущем году строятся дома, продажи по которым завершены еще год назад. Это своего рода пирамида, уязвимость которой демонстрирует проблема обманутых дольщиков предыдущих двух лет.

В некоторых регионах такие высокорисковые стратегии могут обеспечивать до 30% рынка. Застройщики, которые им следуют, не могут накопить капитал в необходимых объемах для того, чтобы продолжить работать в новых законодательных ограничениях. Изменения нацелены на то, чтобы вытеснить с рынка такие компании и заменить их застройщиками с собственным капиталом или с высокими компетенциями в финансовом управлении и опытом работы с банками.

Все это приведет к укрупнению игроков на рынке, что соответствует интересам всех заинтересованных сторон, в том числе покупателей жилья. Для ценовой политики важно, что конкуренция не пострадает с точки зрения качества предложения — игроков все равно останется много. «Выживших» новые условия закалят и потребуют от них большей аккуратности в отношении обязательств перед дольщиками. Это определенно пойдет на пользу покупателям квартир.

Стоимость новостроек будет определяться макроэкономическими факторами. В первую очередь доходами населения и ставками банковского процента для инвестиций и ипотеки для покупок. С учетом потенциального снижения объемов строительства конкуренция по объему предложения станет ниже. Дефицит будет способствовать увеличению цены настолько, насколько этого позволит спрос. Новая цена повысит привлекательность отрасли для застройщиков.

В целом последствия кажутся весьма позитивными. Остается открытым вопрос: будет ли государство в лице правительства стимулировать жизненно важную для экономики отрасль. Ведь новые правила игры — вызов для обеих сторон: и застройщиков, и государства. Как будет развиваться ситуация, зависит от того, какие реальные механизмы контроля за исполнением поправок государство сможет обеспечить.

Задача президента по наращиванию объема строительства до 120 млн кв. м в год с нынешних 70 млн кв. м в год, мягко говоря, не согласуется с курсом на ужесточение регулирования. Поэтому поддержка в дополнение к ожидаемой низкой процентной ставке по ипотеке в период предстоящих структурных изменений выглядит целесообразной. Но видимо, это вопрос уже к новым министру строительства и профильному вице-премьеру.

Пока очевидна недостаточность капитала в отрасли, компаний, способных строить «на свои», очень мало. Поэтому банковский сектор «может открывать шампанское». Альтернатив в финансировании жилищного строительства не предвидится.