Космические стартапы: миф или реальность?

С недавнего времени слово «стартап» можно с полной уверенностью применить не только к очередному «Uber for X»-сервису, с недавнего времени «стартапом» можно назвать и компании, занимающиеся освоением космоса.

И если раньше космонавтика принадлежала исключительно государственным ведомствам и огромным корпорациям (таким как Boeing), то теперь существуют относительно небольшие, по меркам динозавров из эпохи начала покорения космоса, частные непубличные компании, которые проектируют и запускают многоразовые ракеты, совершающие автоматическую посадку на баржи в океане, предоставляют глобальный безлимитный доступ в интернет на основе группировок из тысяч спутников и осуществляют мониторинг земной поверхности каждый день с близкой к real-time частотой.

Более того, сегодня космические стартапы — не просто команда инженеров без реального бизнес-опыта, а амбициозные компании с представительствами по всему миру и опытными управленцами (причем, далеко не всегда из космической промышленности) у руля. Это явление получило название New Space или Space 2.0 и действительно стало символом перемен в космонавтике. Благодаря чему же стала возможной конкуренция в космосе между государством и стартапами?

Новая волна космонавтики

А стала она возможной благодаря, с одной стороны, развитию технологий, а с другой — практикам ведения работ крупными корпорациями и в целом «менталитету» космической промышленности.

Если говорить о технологиях, то главным ключом стало развитие «бытовых» (commercial-of-the-shelf) электронных компонентов до такого уровня, что их применение стало возможным в космической технике, при большей функциональности и вычислительных мощностях. Иными словами, вполне возможно, что ровно те же самые платы, что стоят в ваших электрических чайниках, находятся на борту какого-нибудь спутника на высоте 800 км над Землей — закон Мура работает как на Земле, так и в космосе.

Другим важным технологическим течением стала стандартизация и унификация космического «железа». Им подверглись практически все составляющие пищевой цепочки индустрии, от спутниковых компонент и подсистем до массивных адаптеров для полезной нагрузки, устанавливаемых на ракеты-носители.

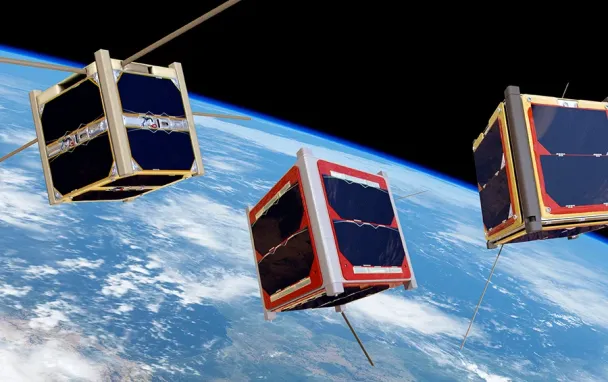

Отличным примером, на котором можно проиллюстрировать стандартизацию в космосе, является спутниковая платформа CubeSat. Идея кубсатов возникла в 1999 году в Стэнфорде и Калифорнийском политехническом университете как способ дать студентам возможность получить необходимые для работы в промышленности практические навыки работы с космической техникой.

Сам по себе кубсат — это куб размером 10х10х10 сантиметров, также называемый юнитом — unit, или просто U. При этом, из этих кубов можно составлять более сложные конструкции из нескольких юнитов по принципу конструктора, кратно меняя габариты, т.е. CubeSat 1U (unit) — это космический кубик 10х10х10 см, 2U — это уже два кубика т.е. 10х10х20 см, 3U — 10х10х30 см.

Под стандарт CubeSat разработаны многие конструкционные элементы, батареи, платы, датчики, системы коммуникации и т. д., сейчас даже существуют интернет-магазины, в которых можно «положить в корзину» все необходимые для создания спутника комплектующие.

Будучи изначально образовательным проектом, идея кубсатов широко разошлась по миру и сильно изменила облик беспилотной космонавтики, открыла возможность сравнительно недорого создавать космические аппараты частным компаниям, любителям, студентам, даже школьникам. Более того, функционирующие спутники космических «единорогов», таких как Planet Labs, выполнены в форм-факторе CubeSat.

Говоря о менталитете космической промышленности и практиках ведения работ, можно задаться вопросом: «А является ли космическая промышленность инновационной»? И, несмотря на всю сложность космонавтики, ответом будет «нет». Для примера — пилотируемый корабль «Союз», разработка которого началась в 60-х годах в РКК «Энергия», эксплуатируется до сих пор и, более того, на сегодняшний момент является единственным способом доставки космонавтов (не только российских) на борт Международной космической станции (МКС). С другой стороны, производство космической техники — действительно очень сложное дело и поэтому исторически так сложилось, что у предприятий, занимающихся космонавтикой, было много предприятий-соисполнителей, что приводило к большим издержкам и накладным расходам. И это, в свою очередь, значительно увеличивало стоимость выпускаемой продукции и услуг (например, запуска спутников на орбиту).

Эта парадигма была изменена компанией SpaceX, которая максимально возможно разрабатывает и производит подсистемы для своих ракет внутри предприятия, что позволяет, как показывают их цены на запуски, существенно снизить стоимость услуг.

Такие New Space преобразования космической отрасли привели к тому, что сейчас возможно основать космический стартап и запустить несколько спутников на орбиту за те же деньги, что и разработать качественное мобильное приложение, — довольно удивительно, не правда ли?

Венчурные инвестиции в космонавтику

Казалось бы, подобное снижение стоимости и демократизация технологий должны были привлечь внимание ведущих венчурных фондов. Стив Джурветсон, один из основателей венчурного фонда DFJ и член борда двух самых значимых, на текущий момент, компаний новой волны космонавтики, SpaceX и Planet Labs, хорошо описал данную возможность в интервью Fortune в 2014 году: «Сравнивая космос с другими отраслями, я никогда не видел такой гигантской возможности для усовершенствования. Существует каноническое утверждение о том, что стартап должен питчить десятикратное (10х) улучшение, чтобы стать хорошей инвестицией и редко когда удается увидеть стократное (100х) улучшение. Но в космосе мы видели тысячекратное (1000х) улучшение и, более того, мы видели и десятитысячекратное (10,000х) улучшение».

Однако до 2015 года инвестиции венчурных фондов в космические стартапы носили эпизодический характер, даже несмотря на то, что в 2014 году состоялся первый выход — Google купил стартап Skybox Imaging, разрабатывавший спутники дистанционного зондирования Земли (ДЗЗ), предназначенные для фото/видеосъемки с орбиты, за $500 млн.

В 2015 году произошел настоящий бум — в компании, в том или ином виде связанные с космонавтикой, было проинвестировано более $2 млрд, объем инвестиций вырос почти в 23 раза по сравнению с 2014 годом. При этом, эти инвестиции были сделаны top-tier фондами Долины, такими как Bessemer Venture Partners, DFJ, Founders Fund, Lux Capital и First Round, а не какими-то нишевыми инвесторами. Результаты по итогам 2016 года более скромные - $1,46 млрд, тем не менее по сравнению с 2014 годом — это значительный скачок.

Таким образом, можно говорить, что и венчурные инвестиции, наряду с технологическим прогрессом, стали одним из драйверов стремительного развития New Space стартапов.

«Новый Космос»

Если говорить об экосистеме космических стартапов, то можно выделить четыре категории:

1. Ракеты-носители и межпланетные аппараты

В данную категорию попадают компании, разрабатывающие ракеты-носители, предназначенные для выведения полезной нагрузки (например, спутников) на орбиту, и аппараты для космического туризма.

Самыми яркими примерами здесь являются SpaceX, Blue Origin и Virgin Galactic, созданные на средства миллионеров Илона Маска, Джеффа Безоса и Ричарда Бренсона соответственно. Эти компаниями являются настоящими локомотивами частной космонавтики, успешно конкурируя, а иногда и сотрудничая с государством и крупными «частниками» в освоении космоса. Так, SpaceX выигрывает контракты на запуски военных аппаратов у United Launch Alliance (ULA) — совместного предприятия Boeing и Lockheed Martin, a двигатель BE-4 разработки Blue Origin (на собственные средства компании) будет установлен на новую ракету ULA — Vulcan.

Другой сегмент — стартапы, разрабатывающие ракеты-носители сверхлегкого класса, ориентированные на малые космические аппараты (МКА) — микроспутники. Те самые микроспутники (в том числе и кубсаты), которые стали символом демократизации космоса. Яркие представители здесь — новозеландский стартап Rocket Lab, привлекший инвестиции от Bessemer Venture Partners и Vector Space Systems, основанный выходцами из SpaceX.

Отдельно стоит выделить стартапы, планирующие полеты к Луне на регулярной основе и в дальнейшем ее коммерческое освоение. Например, компания Moon Express, привлекшая более $50 млн от таких инвесторов, как Founders Fund и Autodesk.

2. Спутники и их подсистемы

Следующая категория — стартапы, чей бизнес строится вокруг микроспутников: разработка и производство аппаратов и комплектующих для них, продажа данных, полученных со спутников, и даже предоставление глобального доступа в интернет.

Говоря о последнем, лидером здесь является компания OneWeb, которая привлекла в общей сложности $1,7 млрд и планирует обеспечить все население Земли высокоскоростным доступом в сеть с помощью 720 спутников, которые планируется запустить до конца 2022 года.

Самый массивный сегмент — компании, запускающие спутники дистанционного зондирования Земли (ДЗЗ), предназначенные для съемки нашей планеты из космоса. Чемпион в этой «весовой категории» — Planet (ранее Planet Labs) — стартап из Сан-Франциско, привлекший $158 млн и недавно купивший (!) у Google своего главного конкурента — компанию Terra Bella (ранее Skybox Imaging), упоминавшуюся выше. Также совсем недавно, 14 февраля, компания запустила сразу 88 спутников, приняв участие в рекордном по количеству аппаратов запуске, доведя свою орбитальную группировку до 144 аппаратов. Столь высокое число спутников позволяет осуществлять съемку Земли с высокой периодичностью (несколько раз в день), что применяется для наблюдения за сельхозугодьями и объектами инфраструктуры, экологического мониторинга и картографии.

Другая интересная категория — компании, получающие данные о состоянии атмосферы, анализируя преломление GPS-сигнала (технология GPS-RO), на основе которых можно очень точно прогнозировать изменение ее состояния и, как следствие, существенно улучшить качество существующих прогнозов погоды. Ключевая компания здесь — Spire, привлекшая $66,5 млн от Bessemer Venture Partners, RRE Ventures и фонда с российскими корнями — Grishin Robotics.

Еще один сегмент — стартапы, разрабатывающие различные подсистемы для спутников: как необходимые, такие как системы ориентации и стабилизации, без которых невозможно полноценное функционирование аппарата, так и «вспомогательные» — т. е. расширяющие существующий функционал спутников. В качестве примера вспомогательной системы можно привести двигательные установки, позволяющие малым спутникам выполнять то, что раньше было возможно только для больших государственных аппаратов, например маневрирование на орбите с целью поддержки ее высоты — это позволяет существенно увеличить срок жизни спутника.

Хороший пример — компания Accion Systems, разработчик ионных двигателей для микроспутников, привлекший $9,5 млн.

3. Наземный сегмент

После того как спутник отстыковался от ракеты-носителя и вышел на расчетную орбиту, с ним необходимо установить соединение для получения данных телеметрии и возможности управлять аппаратом. Также в большинстве случаев спутники передают на Землю какую-либо полезную информацию, например снимки земной поверхности или телекоммуникационный сигнал.

Для решения этих задач и существует наземный сегмент космической инфраструктуры, который, по сути, представляет собойантенны, передающие и принимающие радиосигналы в различных диапазонах.

Говоря о стартапах, существует ряд компаний, например RBC Signals (с российскими корнями) и ATLAS Space Operations, которые предоставляют прием-данных-со-спутников-как-сервис, конкурируя с традиционными крупными игроками, такими как KSAT и Swedish Space Corporation.

Их идея состоит в следующем: даже учитывая, что стоимость входного билета в космическую деятельность сильно снизилась, постройка сети собственных наземных станций — дорогое удовольствие, которое могут себе позволит только прочно вставшие на ноги компании, такие как упоминавшиеся выше Planet Labs или Spire.

Стартапы данного сегмента объединяют существующие наземные станции в единую сеть, создавая своего рода маркетплейс, и предоставляют услуги по приему данных по спутников по значительно более низкой цене.

4. Сервисы на основе данных ДЗЗ

Самая многочисленная категория, компании из которой больше остальных подпадают под традиционное определение «стартап», связанное с разработкой софта, — эти компании предоставляют различные сервисы на основе космических данных, прежде всего данных ДЗЗ.

В свою очередь, здесь можно выделить 3 подкатегории. К первой относятся стартапы, стоящие на стыке искусственного интеллекта (ИИ) и космоса и применяющие алгоритмы машинного обучения для анализа спутниковых снимков. Данная технология определяет много интересных use cases, например прогнозирование выручки ретейловых сетей на основе подсчета количества автомобилей на парковках ретейлеров (на всей территории Земли) и затем определения корреляции между историческими значениями выручки и количества автомобилей.

Самая яркая компания на текущий момент — Orbital Insight, калифорнийский стартап, который привлек $28,7 млн от таких фондов как Sequoia Capital, Google Ventures, Lux Capital и Bloomberg Beta.

Вторая категория — стартапы, создающие сервисы на основе базового анализа спутниковых снимков, в основном в интересах сельского хозяйства, например прогнозирование урожайности сельхозугодий на основе подсчета индекса NDVI. Хороший пример — компания Mavrx, в сентябре 2016 года поднявшая Series A в размере $10 млн.

Особняком стоят компании, занимающиеся картографией (в широком понимании) и геоаналитикой, использующие спутниковые снимки для различных целей, например обновления карт. В данном сегменте есть 2 крупные компании, Mapbox и Carto, привлекшие 62,6 и $31 млн соответственно.

New Space — что дальше?

Говоря о дальнейших перспективах космических стартапов, стоит вернуться к статистике об объеме венчурных инвестиций.

Если посмотреть более внимательно, то взрывной рост в 2015 году был по большей части обеспечен всего лишь двумя сделками: Series E в размере $1 млрд компании SpaceX и Series A в размере $500 млн компании OneWeb. Не принимая во внимание эти мегараунды, объем инвестиций за 2015 год составил довольно скромные $814 млн.

В 2016 году ситуация повторилась — если бы не состоявшийся в конце года очередной раунд OneWeb в размере $1,2 млрд, инвестиции по итогам прошлого года незначительно превысили бы $200 млн, что, конечно, совсем не тянет на новый hot spot для венчурных инвесторов.

В свою очередь, тема микроспутников, некогда бывшая самой популярной (если смотреть по количеству сделок) среди инвесторов, на сегодняшний день, по всей видимости, закрыта. Так, несколько недель назад Google совершил сделку по продаже своего спутникового подразделения Terra Bella (ранее Skybox Imaging), купленного в 2014 году за $500 млн компании Planet. Тот факт, что одна главная история успеха венчурной космонавтики и единственный exit теперь выставлена на продажу, и, по слухам, со значительным дисконтом к стоимости покупки, не добавляет оптимизма.

Также, большинство существующих New Space компаний — своеобразное логическое продолжение («быстрее, выше, сильнее») традиционных космических бизнесов, будь то запуски, телекоммуникации или ДЗЗ, которые не являются венчурной историей, имеющей предпосылки к взрывному росту.

Тем не менее, несмотря на некоторый негатив, космос — это действительно одна из наиболее интересных областей для венчурных инвестиций. Те процессы, которые происходят сейчас, можно сравнить со становлением интернета. Действительно, прошло значительное время с момента появления первых браузеров (например, Netscape в 1994 году), до появления первых интернет-единорогов — так, Facebook был основан в 2004 году, а вышел на IPO только в 2012-м. Иными словами, для возникновения знаковых историй необходима некоторая инфраструктура — и именно она сейчас создается частными компаниями.

Мы, безусловно, находимся в самом начале новой эпохи в освоении космоса и увидим множество настоящих космических компаний с миллиардными оборотами. Демократизация космоса продолжается.