«Сибур»: путешествие из частной собственности в государственную и обратно

Миллер, Ковальчук, Тимченко… Знаменитые управленцы и бизнесмены «путинского призыва» сыграли важную роль в судьбе нефтехимической компании «Сибур», траектория развития которой в точности повторяла повороты современной экономической политики. Не компания, а целая отрасль, замечает бывший зампред правления «Газпрома» Александр Рязанов. Все вместе — это почти три десятка производств, около 200 технологических установок. Стоимость отрасли — 150 млрд рублей (по крайней мере так компанию оценивали на конец 2010 года). Но, несмотря на размер, последние пять лет «Сибур» переходил из рук в руки и все время оставался компанией на продажу. Сначала от «Сибура» избавился «Газпром», потом найти покупателя на непрофильный бизнес никак не удавалось Газпромбанку. И вот после долгих мытарств у крупнейшей в Восточной Европе нефтехимической компании, похоже, появились хозяева — основатель «Новатэка» Леонид Михельсон и создатель нефтетрейдера Gunvor Геннадий Тимченко. Почему они?

От ГПЗ до КПЗ

Рязанов не любит вспоминать о том, как в 1998 году ему пришлось провести ночь в КПЗ города Сургута. Такое место встречи, по его версии, выбрал будущий руководитель «Сибура» Яков Голдовский. По его заявлению собиравшийся в командировку Рязанов был задержан в аэропорту по обвинению в вывозе чужих денег. В то время Голдовский активно скупал акции газоперерабатывающих заводов Западной Сибири, входивших в объединение «Сибнефтегазпереработка». Рязанов возглавлял ключевой из них — Сургутский ГПЗ.

Его структуры скупили около 28% завода и блокировали планы Голдовского включить предприятие в новый нефтехимический холдинг. Рязанов рассказывал, что Голдовский сам навестил его в КПЗ и предлагал продать акции завода. Но у гендиректора были другие планы — он предлагал руководителям «Сибнефтегазпереработки» включиться в борьбу за ее заводы. Сургутский ГПЗ в итоге достался «Сургутнефтегазу», а Рязанов и Голдовский в следующий раз встретились уже в 2001 году в «Газпроме».

При бывшем руководителе «Газпрома» Реме Вяхиреве газовая монополия всеми способами помогала Голдовскому. Идеей консолидации нефтехимических предприятий Голдовский заразил замов Вяхирева Вячеслава Шеремета и Александра Пушкина. «Газпром» кредитовал структуры бизнесмена на покупку активов для новой компании и поручался по его кредитам в коммерческих банках. В 1997–1998 годах фирмы Голдовского выкупили на аукционах и госпакет акций «Сибура» — владельца миноритарных пакетов ГПЗ «Сибнефтегазпереработки». Шеремет и Пушкин наблюдали за происходящим из совета директоров «Сибура».

«Аппетит приходит во время еды», — шутит Рязанов. Взяв под контроль ГПЗ, Голдовский начал скупать заводы углубленной переработки сырья для нефтехимии и дошел до производителей конечной продукции — шин и удобрений. В переговорах с собственниками всегда можно было задействовать аргумент «а если что, отключим от сырья», вспоминает бывший руководитель одного из предприятий отрасли. В итоге за три года, потратив, по собственным подсчетам, около $500 млн, Голдовский скупил около 60 компаний с активами, разбросанными по всей стране.

«Дернул меня черт в конце 1999 года перевести все управление бизнесом на «Сибур» — так эмоционально вспоминал тот период в интервью газете «Ведомости» сам Голдовский. Используя бренд «Сибура», он хотел «сделать большую компанию, вывести ее акции на фондовые рынки». Для этого Голдовский предлагал провести допэмиссию «Сибура», внеся в ее оплату нефтехимические активы, а заодно конвертировать в акции компании все долги перед «Газпромом». Но в результате сделки монополия теряла контрольный пакет в «Сибуре».

Осуществиться этим планам помешала смена руководства в «Газпроме»: в мае 2001 года Вяхирев был отправлен в отставку, а назначенный вместо него Алексей Миллер распорядился на несколько месяцев заморозить размещение эмиссии. Но структуры Голдовского все же выкупили часть новых акций: «Сибуру» нужны были деньги, объяснял его руководитель.

«Надо внимательно подходить к вопросам собственности, а то разинете рот — и не будет у вас не только «Сибура», — поучал на одном из совещаний Путин Миллера, узнав о том, что концерн лишился контроля в «дочке». Возвращать актив, по иронии судьбы, было поручено назначенному замом Миллера Рязанову. «Газпром» пожаловался в Генпрокуратуру, и приехавшего на переговоры Голдовского прямо в приемной Миллера арестовали по обвинению в превышении должностных полномочий. В СИЗО он провел более полугода и вышел на свободу только после того, как согласился продать «Газпрому» все российские активы в нефтехимии и покинул «Сибур». Концерн заплатил за них $95 млн, рассказывал Голдовский.

Рязанов говорит, что зла за КПЗ на Голдовского не держит — «времена были такие», но свою причастность к его заключению отрицает: «Я сразу предупредил руководство «Газпрома» о том, что у нас был личный конфликт, и попросил разбираться с этим делом без меня». Голдовский давать интервью для этой статьи не стал.

Руководитель «Сибура» стал одной из первых жертв начавшегося передела сфер влияния в «Газпроме». На места соратников Вяхирева назначались петербургские знакомые Миллера и Путина.

Сибуриада, или Бег на месте

Чтобы вернуть контроль над «Сибуром», «Газпром» инициировал его банкротство. Правда, до распродажи имущества дело не дошло. Миллер долго решал, кому поручить проблемную компанию. В итоге договориться с банками-кредиторами о реструктуризации долгов компании на 27 млрд рублей удалось только третьему по счету президенту — пришедшему из РФФИ Дмитрию Мазепину. Но когда «Газпром» лишил руководителя «Сибура» права самостоятельно назначать вице-президентов и продавать продукцию холдинга, заявление об уходе написал и он. Сменщиком Мазепина стал бывший начальник Миллера — 35-летний петербуржец Александр Дюков. В конце 1990-х он возглавлял Морской порт Санкт-Петербург, где Миллер руководил департаментом по привлечению инвестиций.

Чтобы вернуть контроль над «Сибуром», «Газпром» инициировал его банкротство. Правда, до распродажи имущества дело не дошло. Миллер долго решал, кому поручить проблемную компанию. В итоге договориться с банками-кредиторами о реструктуризации долгов компании на 27 млрд рублей удалось только третьему по счету президенту — пришедшему из РФФИ Дмитрию Мазепину. Но когда «Газпром» лишил руководителя «Сибура» права самостоятельно назначать вице-президентов и продавать продукцию холдинга, заявление об уходе написал и он. Сменщиком Мазепина стал бывший начальник Миллера — 35-летний петербуржец Александр Дюков. В конце 1990-х он возглавлял Морской порт Санкт-Петербург, где Миллер руководил департаментом по привлечению инвестиций.

В 2003 году проблемным оставался каждый второй актив «Сибура», говорил Дюков, описывая ситуацию в компании: одни заводы были в состоянии банкротства, в отношении других шли имущественные споры. Были проблемы и другого рода. Все директора шинных заводов, к примеру, считали, что независимо от качества их долг — выпускать весь ассортимент шин, от самых маленьких велосипедных до авиационных. А помимо собственно шин заводы штамповали утят для охоты, хоккейные шайбы, клизмы и даже соски для доения коров. И на каждом предприятии — подсобное хозяйство. «Свинюшки свои, огурчики, дома отдыха», — рассказывал гендиректор компании «Сибур — Русские шины» Вадим Гуринов. Переломить ситуацию удалось, только введя полный запрет на производство непрофильных товаров.

Дел было немало, соглашается Рязанов, возглавлявший совет директоров «Сибура». Но по газпромовской традиции каждый «чих» требовал одобрения монополии. «Тогда я пришел на совет директоров «Газпрома» и объяснил возглавлявшему его Дмитрию Медведеву, что такими темпами у нас на «Сибур» годы уйдут. Попросил, чтобы нам дали добро сразу на все оптом», — рассказывает Рязанов. Медведев в ответ пошутил что-то вроде «так красиво ты об этой нефтехимии рассказываешь, что ладно уж — разбирайся с ней сам». Рязанов и правда был идейным вдохновителем развития «Сибура» в «Газпроме», но в 2006 году Миллер не захотел продлевать контракт со своим слишком самостоятельным замом.

В 2005 году «Сибур» перевернул последнюю страницу в истории с Голдовским. «Газпром» утвердил план конвертации долгов нефтехимической компании в акции вновь образованного «Сибур Холдинга». Вместе со всеми ликвидными активами, которые были переданы этой компании, Deutsche UFG оценил ее в 40,1 млрд рублей. На эту сумму и были конвертированы долги. В результате «Газпром» получил 100% в новой «дочке», а долги перед другими кредиторами остались на старом «Сибуре» (в ближайшее время после всех выплат эта компания будет ликвидирована).

Но едва «Газпром» стал единоличным владельцем «Сибура», как тут же объявил нефтехимию непрофильным бизнесом. Почему монополия отказалась от актива, добытого таким трудом, тем более что «Сибур» только начал приносить прибыль?

Формально «Газпром» пошел по пути многих нефтегазовых гигантов, которые распродавали свои нефтехимические подразделения. Тенденция объяснялась тем, что нефтехимия была гораздо менее доходна по сравнению с основным бизнесом добывающих компаний (чистая рентабельность «Сибура» в 2005 году составляла 10,3% — вдвое ниже, чем у «Газпрома»). «В те годы рынок был на дне, много денег в масштабах «Газпрома» «Сибур» не приносил, и казалось, что так и будет», — рассказывает Рязанов. К тому же впоследствии «Газпром» к газу и нефти захотел добавить энергетику. На нее и было решено обменять нефтехимические активы.

В 2005 году «Газпром» уступил 75% акций «Сибура» Газпромбанку — исходя из оценки 40,1 млрд рублей за всю компанию (оставшиеся 25% через три года получат «Газфонд» и его УК «Лидер» в обмен на их долю в «Мосэнерго»).

А спустя некоторое время без всякого шума «Сибур» из государственной компании фактически превратился в частную. Это произошло благодаря тому, что владельца сменил сам Газпромбанк. В результате серии сделок, включая размещение допэмиссии на 34,6 млрд рублей, «Газпром» уступил контроль в банке новым хозяевам. Ими стали сосед Путина по дачному кооперативу «Озеро» Юрий Ковальчук и его партнеры по банку «Россия». Именно они являются конечными бенефициарами в цепочке банк «Россия» — страховая группа «Согаз» — компания «Лидер», которая управляет «Газфондом» и всеми его активами (один из них и есть Газпромбанк).

Не по профилю

«Газпром» — это бизнес, а не богадельня для удовлетворения государственных запросов или частных интересов», — говорил в 2007 году в интервью газете «Ведомости» первый вице-премьер Медведев. Монополия должна заниматься энергетикой, все остальное «подлежит продаже». «Газпром» только обязан хорошо думать, в какие руки передавать управление активами», — оговорился вице-премьер. Достаточно надежными показались «Газпрому» руки Ковальчука, знакомого с Путиным по Ленинграду еще с начала 1990-х. В итоге под присмотром банка «Россия» оказалась целая коллекция активов. Кроме «Сибура» это были акции «Газпром-Медиа», телеканалов НТВ и ТНТ, «Стройтрансгаза», «Атомстройэкспорта», «Объединенных машиностроительных заводов», ФК «Зенит» и др.

«Газпром» — это бизнес, а не богадельня для удовлетворения государственных запросов или частных интересов», — говорил в 2007 году в интервью газете «Ведомости» первый вице-премьер Медведев. Монополия должна заниматься энергетикой, все остальное «подлежит продаже». «Газпром» только обязан хорошо думать, в какие руки передавать управление активами», — оговорился вице-премьер. Достаточно надежными показались «Газпрому» руки Ковальчука, знакомого с Путиным по Ленинграду еще с начала 1990-х. В итоге под присмотром банка «Россия» оказалась целая коллекция активов. Кроме «Сибура» это были акции «Газпром-Медиа», телеканалов НТВ и ТНТ, «Стройтрансгаза», «Атомстройэкспорта», «Объединенных машиностроительных заводов», ФК «Зенит» и др.

Но банкиры оказались далеки от химии. У «россиян» есть другое любимое детище — «Национальная медиа группа», которая при поддержке «Северстали» и «Сургутнефтегаза» обрастает все новыми медийными активами. В бизнес подведомственного «Сибура» владельцы «России» никогда не углублялись, говорит источник, близкий к совету директоров компании. А нынешний гендиректор «Сибура» Дмитрий Конов, который сменил ушедшего в «Газпром нефть» Дюкова, признавался, что даже не знаком с Ковальчуком. Да и зачем вмешиваться, если «Сибур» и так приносит подконтрольному Газпромбанку стабильный доход: с 2006 года выплатил ему в виде дивидендов около 10 млрд рублей. В консолидированной прибыли банка на долю «Сибура» в 2006–2010 годах, как правило, приходилось больше половины.

Но, как ни странно, деньги «Сибура» оказались для Газпромбанка не только благом. Рейтинговые агентства и аналитики критиковали банк за слишком большой объем прямых инвестиций на балансе, рассказывает работавший с Газпромбанком инвестбанкир. На 2008 год приходился пик выплат Газпромбанка по долгам, и он всерьез задумался об IPO. Для подготовки к размещению были наняты несколько консультантов, включая McKinsey, Deutsche Bank, «Ренессанс-Капитал» и Goldman Saсhs. Вердикт был единогласным: от такого количества непрофильного бизнеса нужно избавляться, только так Газпромбанк можно было представлять инвесторам.

Однако покупатели в очередь не выстраивались — слишком разношерстный бизнес Голдовский собрал под одной крышей. Переговоры в разные годы велись со многими крупными игроками, включая BP, Dow Chemical и шинными мейджорами вроде Michelin. Но целиком компания была им неинтересна, а продавать ее по частям Газпромбанк не хотел. Цель продать была всегда, но продать дорого, подтверждает топ-менеджер банка: самая нижняя оценка была около $3 млрд.

То, что компанию нужно реструктурировать, понимали и менеджеры «Сибура». Из пяти ее бизнесов решено было сделать ставку на два. Первый — производство углеводородов, или сырья для нефтехимии (ШФЛУ, сжиженные углеводородные газы и пр.). Второй — пластики (полиэтилен, ПВХ и т. д.); по сути, это полуфабрикаты для самых разных отраслей, от строительства до фармацевтики. Менеджеры «Сибура» рассудили, что это самое перспективное направление, поскольку по потреблению этой продукции Россия сильно отстает даже от стран Восточной Европы, а значит, рынок будет расти.

Мечтатели

За пять лет владения «Сибуром» Газпромбанку лишь однажды представился шанс продать всю компанию целиком. Весной 2008 года выкупить контроль в компании предложила назвавшая себя инициативной группа из пятерых топ-менеджеров «Сибура» во главе с президентом Дмитрием Коновым.

Чтобы сделка состоялась, менеджерам предстояло найти невероятную для наемных работников сумму — 53,5 млрд рублей, из которых почти 80% — в день сделки, а оставшееся — с отсрочкой на три месяца. Организовать финансирование должна была United Capital Partners (UCP) Ильи Щербовича. На тот момент UCP могла привлечь у прямых инвесторов около $300–400 млн, рассказывает бизнесмен, знакомый с условиями сделки, остальное планировалось занять в банках. Задачу упрощало то, что почти половину суммы соглашался занять на три года под залог акций «Сибура» сам Газпромбанк.

У Газпромбанка оставалось 20% «Сибура», и он выставил два принципиальных условия: для сделки не могли быть использованы основные активы компании и долг не должен оформляться на «Сибур», хотя это и обычная практика для сделок MBO (management buy-out). Обременение «Сибура» и не входило в планы менеджмента, уверял тогда Конов: «Мы делаем MBO во многом для того, чтобы продолжать развивать компанию так, как собирались, а значит, не можем загрузить «Сибур» долгами».

Но все эти планы не были реализованы. Сделка должна была состояться летом 2008 года, в мае ее одобрила антимонопольная служба. Но почти одновременно вступил в силу новый закон — об иностранных инвестициях в стратегические отрасли. По нему продажу стратегических для государства активов иностранцам должна была одобрять специальная правительственная комиссия во главе с Владимиром Путиным. Из-за особенностей финансирования менеджеры «Сибура» собирались выкупать компанию на кипрскую Hidron. «Больше двух месяцев мы не могли понять, подпадаем мы под новый закон или нет», — рассказывает источник, близкий к участникам сделки. «По духу» закона казалось, что получать разрешение Путина не нужно, ведь бенефициарами «Сибура» становились российские граждане. Именно в это время свой прогноз о будущем сделки дал и премьер Владимир Путин: «Сделки нет, ничего не продается» — так в узком кругу он ответил на вопрос о судьбе «Сибура».

Пока покупатели ждали разъяснений от правительства, в мире нарастал финансовый кризис. США спасали свои ипотечные агентства Fannie Mae и Freddie Mac, Lehman Brothers подал иск о банкротстве, а цена нефти рухнула с $140 до примерно $50 за баррель. Все банки, собиравшиеся участвовать в MBO «Сибура», изменили условия финансирования — кто-то совсем отказался от сделки, кто-то резко повысил ставки. В сентябре, за несколько дней до истечения срока соглашения с Газпромбанком, стороны объявили, что останавливают переговоры.

Больше к этой идее менеджеры «Сибура» не возвращались. Зато теперь реализовать ее в своей компании может менеджмент «Сибур — Русские шины» во главе с Вадимом Гуриновым. Шинная «дочка» «Сибура» уже договорилась за €222 млн передать два завода, доставшихся ей в результате банкротства компании Amtel, СП «Ростехнологии» и Pirelli. А шинные активы «Сибура» могут выкупить менеджеры компании, рассказали Forbes два человека, знакомые с их планами. Деньги у Гуринова есть, ведь он был миноритарием недавно проданной розничной сети «Лента», говорит один из них. Гуринов говорить об этом категорически отказался.

VIP-парковка

То, что не удалось менеджерам «Сибура», в итоге получилось совсем у других людей — партнеров по «Новатэку» Леонида Михельсона и Геннадия Тимченко. С недавних пор они бенефициары 95% акций «Сибур Холдинга» (еще 5% принадлежит менеджерам «Сибура» и Дюкову). Во сколько им обошлась компания, неясно, сумма сделки не разглашается. Известно лишь, что первые 25% акций «Сибура» выкупались исходя из оценки всего бизнеса в 150 млрд рублей. Много это или мало?

С одной стороны, раскошелиться на $5 млрд в ситуации нарастающего долгового кризиса в Европе и ожиданий «второй волны» — шаг рискованный. Но с другой стороны, оценка «Сибура» не выглядит запредельной. Для сделки с менеджерами «Сибура» Газпромбанк еще три года назад оценил «Сибур» в сравнимую сумму — около 100 млрд рублей (примерно $5,5 млрд по курсу на тот момент). И эту цену аналитики хором называли заниженной. По подсчетам Константина Юминова из Raiffeisen Bank, показатель отношения стоимости «Сибура» к EBITDA для сделки с совладельцами «Новатэка» составил примерно 3. Для сравнения: после 2008 года этот мультипликатор для сделок в нефтехимической отрасли был 9, а совсем недавно таиландская PTT Chemical приобрела новый актив с коэффициентом 13,5.

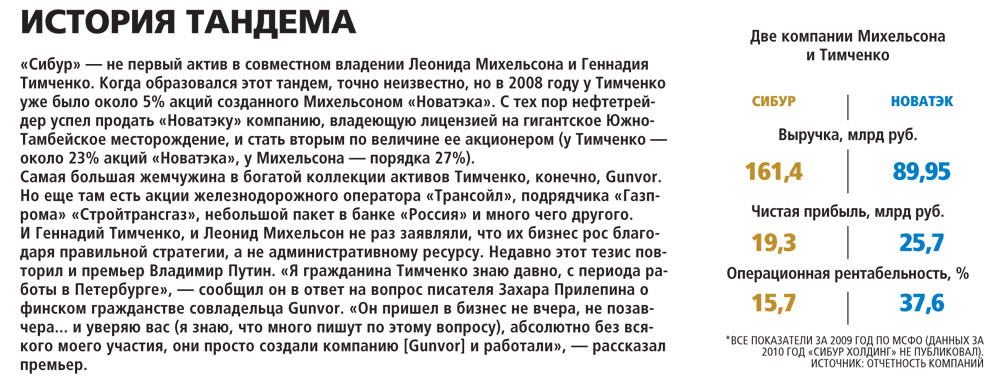

Добавим, что финансировать покупку «Сибура» его новым владельцам помогал продавец в лице Газ-промбанка. А рассчитываться с кредиторами частично будет сам «Сибур». При этом «Сибур» — прибыльный, интересный бизнес. По рентабельности нефтехимия, конечно, уступает газодобыче, но обороты у нового актива Михельсона и Тимченко даже больше, чем у «Новатэка».

За последние пять лет выручка «Сибура» выросла вдвое, производство — в 1,3 раза. А докризисные показатели холдинга по рентабельности были одними из самых высоких среди мировых нефтегазовых компаний. Наконец, цены на продукцию «Сибура» повторяют динамику цен на нефть, а они остаются высокими.

Михельсон и Тимченко уже обозначили задачу — в ближайшие несколько лет провести IPO «Сибура». В 2012–2013 годах компания запускает два проекта (в Тобольске и Нижнем Новгороде), что позволит увеличить производство полимеров примерно вдвое. От непрофильных шин и удобрений «Сибур» надеется избавиться уже в этом году и может выручить за них около $1,5 млрд. Без этих активов компания будет более понятна инвесторам. И у Тимченко с Михельсоном есть все шансы оценить бизнес для IPO или других сделок со стратегическими инвесторами уже минимум в $10 млрд, считает Юминов.

По всему выходит, что тандем Михельсон — Тимченко сделал очень хорошее приобретение. Да и Газпромбанк, получивший шесть лет назад контроль в «Сибуре» всего за 30 млрд рублей, не остался внакладе. Представители банка на вопросы Forbes не ответили.

Печалиться должен только «Газпром», который мог бы сам получить все выгоды от реструктуризации и грандиозного роста стоимости химического бизнеса. Но концерн не жалеет об упущенных возможностях. «Мы должны были сосредоточиться на развитии основного бизнеса, а не ждать гипотетического роста цены непрофильных активов», — убежден представитель газовой компании Сергей Куприянов.