Отток капитала из России по итогам 2012 года составит порядка $60-65 млрд, заявил в конце прошлой недели министр финансов Антон Силуанов. Его оценка меньше показателя прошлого года в $80,5 млрд, но все равно заставляет власти всякий раз обращать внимание на динамику вывоза средств как один из основных барьеров, тормозящих развитие инвестиционного климата в стране.

Проблема искусственно раздута в СМИ — реальные масштабы оттока капитала вдвое ниже, чем озвучиваемая чиновниками статистика. К таким выводам пришли авторы исследования «От мифов к реальности». Доклад составлен совместными усилиями экспертов Российского фонда прямых инвестиций, Центра национального интеллектуального резерва при МГУ и компании Ernst & Young.

Исследование опровергает ряд мифов, связанных с проблемой оттока капитала из России. Первое, на что обращают внимание авторы, — некорректная интерпретация показателя вывоза средств как индикатора экономической ситуации в стране. Дело в том, что «чистый ввоз или вывоз капитала частным сектором» имеет «бухгалтерскую суть». При расчете показателя не рассматривается «экономическая суть транзакций». Это все равно что судить об успехе фирмы по динамике внешних обязательств, а не по объему выручки, прибыли и свободному денежному потоку, объясняют авторы.

Сегодня государство включает в формулу расчета объема оттока капитала операции, которые по сути не входят в это понятие, и не включает операции, которые этому понятию, напротив, полностью соответствуют. Российские власти, к примеру, учитывают самолеты, эксплуатируемые отечественными авиаперевозчиками на территории страны, но регистрируют в зарубежных юрисдикциях. С другой стороны, сделки M&A, которые по духу являются экспансией на международные рынки, интерпретируются как бегство капитала.

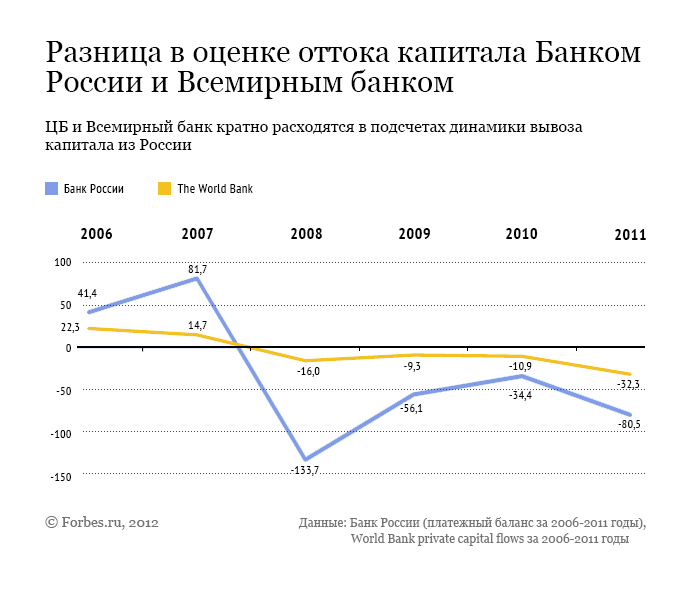

Второй миф, развеиваемый в докладе, наличие унифицированной методики расчета оттока для ведущих государств. В реальности в мировой практике «чистый ввоз или вывоз капитала частным сектором» не фиксируется. Более 200 стран используют термин «приток или отток прямых иностранных инвестиций (FDI flows)», а Всемирный банк — показатель Private сapital flows. Последний метод рассчитывается в том числе и для России, а потому особенно наглядно иллюстрирует разницу между отечественным и международным подходом к учету данных.

Всемирный банк анализирует изменение сальдо чистых активов (прямые + портфельные инвестиции) по всем институциональным секторам, в то время как ЦБ РФ в свою выборку включает также производные финансовые инструменты и прочие инвестиции, из-за чего случаются ошибки, констатируют авторы.

К Private capital flows относятся «изменения» по функциональным категориям, которые обусловлены исключительно инвестиционными мотивами. Этот показатель менее волатилен, чем показатель ЦБ, и более четко отражает актуальные экономические тренды.

Как видно из графика, в прошлом году, когда ЦБ рапортовал о рекордном оттоке в $80,5 млрд, Всемирный банк насчитал лишь $32,3 млрд вывезенного из страны капитала, а в кризисном 2008-м и вовсе $16 млрд вместо «центробанковских» $133,7 млрд.

«Следует подумать о новом показателе, вероятно, взять за основу показатель Всемирного банка, скорректировав его на специфические российские транзакции», — пояснил Forbes глава РФПИ Кирилл Дмитриев.

Следующий не соответствующий реальности тезис — капитал бежит из страны из-за ухудшения инвестиционного климата и коррумпированности государственного аппарата. Никакой статической зависимости между показателями нет, настаивают эксперты. В доказательство они сравнили динамику движения капитала с местом России в индексах глобальной конкуренции (GPI) и восприятия коррупции (CPI), которые ежегодно составляются Давосским форумом и Transparency International.

Как выяснилось, зависимости между показателями действительно не наблюдается. Например, когда в 2006-2007 годах Россия «плелась» в конце индекса GPI, в стране наблюдался приток капитала. А когда Москва укрепила позиции в индексе CPI в 2011 году, отток резко вырос по сравнению с предыдущим годом, когда дела с коррупцией, по оценке TI, обстояли гораздо хуже.

Вывоз капитала — тенденция не исключительно российская, она характера для других стран с экспортно ориентированной экономикой, отмечается в докладе. Если в процентах от ВВП оценить динамику «чистого притока и оттока», то выяснится, что Норвегия, Кувейт и Япония имеют ситуацию «как минимум не лучше, а в большинстве случаев даже хуже», чем Россия.

Внутренняя ситуация в экономике при этом влияет на динамику оттока в меньшей мере, чем внешняя конъюнктура, утверждают авторы. В годы глобального кризиса проблемы США и Европы приводят к тому, что капитал меняет направление и возвращается из развивающихся стран в развитые. Вместе с Россией эту тенденцию на себе в прошлом году почувствовали остальные государства БРИКС, напоминают эксперты.

Еще один миф напрямую затрагивает поставленную Владимиром Путиным задачу «деофшоризации» отечественной экономики. В среднесрочный период средства, выводимые в форме прямых инвестиций в офшоры, в Россию возвращаются. В доказательство эксперты приводят совокупные объемы прямых инвестиций «в офшорные зоны» и «из офшорных зон» в 2007-2011 годах. Цифры практически совпадают: $135,6 млрд и $133 млрд соответственно.

Сам факт вывода средств из России — вовсе не гарантия негатива для экономики страны. Движение капитала не имеет подобной «идеологической» окраски, указывают авторы. «Позитивным» оттоком могут быть не только слияния и поглощения, но и, к примеру, финансирование приобретения основных средств для иностранных «дочек», погашение зарубежного долга без рефинансирования, реинвестиция доходов «дочки»-нерезидента, покупка кэша, дивиденды иностранным акционерам и хеджирование с привлечением производных финансовых инструментов.

Недавние сделки M&A, очевидно, укрепляющие авторитет российской экономики, — поглощение Сбербанком турецкого Denizbank и австрийского VBI, покупка иностранных месторождений российскими нефтегазовыми компаниями, вложения DST Алишера Усманова в китайские интернет-активы и др.

Чтобы определить справедливый объем притока или оттока средств из экономики, следует переосмыслить глобальный подход к подсчету показателя. К примеру, из прошлогодних $80,5 млрд авторы доклада предлагают вычесть структурирование прямых инвестиций через офшоры ($8 млрд), поддержку «дочками» иностранных банков материнских структур ($6 млрд), увеличение авиапарка отечественных перевозчиков ($6 млрд), статью «чистые ошибки и пропуски» ($9,9 млрд) и сделки M&A ($10 млрд). Итого остается примерно $40,5 млрд.

Другой подход к подсчету — суммирование всех операций с нераскрытой экономической сутью, то есть «сомнительных операций прочих секторов», «прочих активов и обязательств прочих секторов» и «прочих активов и обязательств банков». Совокупно эти статьи из статистики ЦБ дают цифру $32,8 млрд. Если вспомнить еще и о Private capital flows Всемирного банка ($32,3 млрд), можно сделать вывод, что практически идентичные значения объема оттока нагляднее отражают ситуацию в экономике, чем данные Центробанка.