Кризис еврозоны — это на самом деле наш кризис, и ущерб от выхода Греции из еврозоны для России может быть едва ли не больше, чем для Германии. До 60-70% иностранных инвестиций поступает к нам из зоны евро. На ЕС приходится более 50% экспорта России, на зону евро — примерно 40%. В евро вложено более 15% иностранных активов российских банков, до 50% валютных резервов ЦБР. По оценке, Россия держит до 2% госдолга еврозоны.

Типичный ответ на кризис госдолга в национальной валюте — включить печатный станок, чтобы эмиссия покрыла дефицит бюджета. Но у Греции и других стран евро этой возможности нет. Сохраняя суверенитет в бюджете и налогах, они не вольны в денежной политике. Эмиссионный центр евро — во Франкфурте, в Европейском центральном банке.

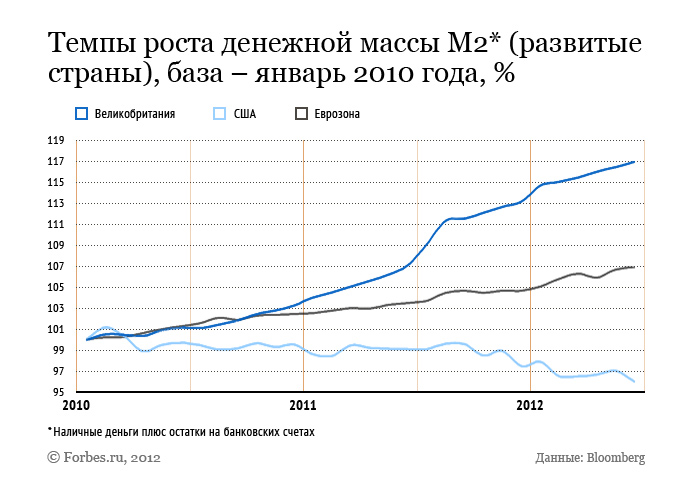

Между тем печатный станок ЕЦБ в сравнении с ФРС работает еле-еле (см. график). Индикатор «Денежная масса (М2)/ВВП» остается в Европе практически одним и тем же во все время кризиса. В 2009-2011 годах он устойчиво равен 91-92%. А кредиты экономике и населению сокращаются. В результате долговой кризис еврозоны острее, чем он мог бы быть. Формула еврокризиса такова: дефицит денег + жесткие условия финансовой помощи странам-должникам. Идет урезание зарплат, сокращение рабочих мест, увеличение налогов, сжатие расходов бюджета. ВВП Греции сократился на 10–15%. Безработица выше 20%. Налоги собираются все хуже. Капитал бежит за границу. Инвестиции опустились до 15% ВВП.

Но и у Германии терпение тоже на пределе. В 2013 году здесь пройдут выборы парламента и канцлера. Немецкие избиратели не хотят кормить греков, и их мнение давит на политиков. 71% немцев приветствовали бы выход Греции из еврозоны.

Значит, нарастают риски простых решений: взять и отрезать Грецию от еврозоны. Но простота хуже воровства. Сентябрь 2008 года показал, к чему она приводит (отказ от спасения Lehman Brothers, а дальше — кризис). Нужны какие-то нестандартные решения. Что-то неожиданное. Иначе все это напоминает очередь, бездумно ползущую на скотобойню.

А теперь вспомним историю:

14 (26) февраля 1829 года Иоанн Каподистрия, первый президент независимой Греции, пишет письмо министру иностранных дел России: «Мы существуем <…> за счет экономии <…> при расходовании миллиона, предоставленного в мое распоряжение императором в августе 1827 года. Я не знаю, что буду делать, когда иссякнет этот источник. Если заем будет заключен, то по нему можно будет получить только через четыре или пять месяцев. Пусть император сжалится над нами и предоставит средства на этот период» (цит. по: Василенко О.В., 1959).

10 (22) февраля 1829 года. Русский дипломатический агент в Греции пишет письмо Иоанну Каподистрии: «Император, мой высочайший повелитель <…> поспешил поддержать перед кабинетами Парижа и Лондона просьбу о займе, с которой Ваше превосходительство обратился» (там же).

Не повторить ли историю сейчас? Поясню свою мысль.

Российский кредит Греции не был бы такой уж неожиданностью. Исландия «почти» получила такой кредит в 2008–2009 годах. В 2009-м деньги «на поправку здоровья» ссужены Армении. В 2011-м стабилизационный заем на €2,5 млрд выделен Кипру. В июле 2012-го от Кипра поступил новый запрос. Белоруссия получает стабкредиты ЕврАзЭс (российские деньги — основной источник).

Судьба Греции неизмеримо важнее. 20 августа ей предстоит отдать «длинных» €3,2 млрд. Это поворотная дата, вокруг которой крутятся все переговоры. Чем покрыть этот платеж, если следующий транш финансовой помощи может прийти не раньше сентября? Ведь согласованные на днях греческим правительством меры бюджетной экономии еще не гарантируют, что стране помогут решить вопрос с кредитом.

€3,2 млрд — немалые деньги. Но это примерно 0,7% международных резервов ЦБР. Если начнется кризис, мы можем потерять во много раз больше. В 2008 году из России «убыли» 28% международных резервов, 57% накопленных прямых иностранных инвестиций, 69% портфельных, 72% капитализации рынка акций.

Помощь Греции несопоставима с размером списаний межгосударственных кредитов. Вот несколько цифр. Вьетнаму Россия списала $9,4 млрд (2000 год), Монголии — 11 млрд (2003), Ираку — 9,3 (2004), Сирии — 9,8 (2005), Алжиру — 4,7 (2006).

Есть и более интересные способы решения проблемы евро. Например, параллельные валюты.

Идея возникла в 2011 году: драхма, обращающаяся наряду с евро, без выхода Греции из еврозоны. Параллельная валюта — известный способ денежной реформы, выхода из гиперинфляции (червонец в СССР в 1922 году, рентная марка Германии в 1923-м, рейхсмарка 1924 года, Бразилия 1993-1994 годов).

Часто параллельная валюта — стоимостной якорь экономики. Эту роль много раз выполнял доллар США — в Латинской Америке, в России и СНГ 1990-х, в странах Азии. В 2000-х годах Россия и Аргентина были крупнейшими в мире держателями наличных долларов; кстати, за пределами США находится примерно 60% всех наличных долларов (U.S. Treasury, 2000-2006).

Евро ходит как параллельная валюта в Хорватии, Черногории Македонии и других странах бывшей Югославии. 25% наличных евро находятся за пределами еврозоны (ЕЦБ).

Рубль имеет свою нишу в странах СНГ. Это след СССР и распада рублевой зоны в 1990-х годах.

Конечно, ситуация в Греции другая. У нее уже есть устойчивые деньги — евро. Но в стране дефицит денег. И в этой ситуации тоже возникают параллельные валюты. Аналог того, что происходит в Греции, — ситуация в России в 1996–1998 годах, кризис неплатежей, вызванный курсом «финансовой стабилизации» ЦБР. В это время монетизация экономики России (широкие деньги / ВВП) опустилась с 50% (в начале 1990-х) до 16%, то есть до уровня беднейших африканских стран. Ответом стали взрыв неплатежей, бартера, рост теневой экономики и масса суррогатов денег, возмещающих неспособность эмитировать рубли. Серийные векселя, ценные бумаги на предъявителя, местные «рубли» и денежные знаки, выпускаемые предприятиями и регионами. Они обслуживали зарплату и местный торговый оборот.

Здесь полная аналогия. Греция выступает как регион, не имеющий эмиссионных полномочий и не получающий достаточно денег из «центра».

Ответ — либо восстановление снабжения деньгами (в России это произошло осенью 1998 года), либо независимость (выход из еврозоны), либо параллельная валюта (драхма и евро в одной упряжке). Будет много гнева в ЕС, много дискуссий по поводу нарушения его священных основ, но все получат временную передышку. Греция — для оживления экономики и борьбы с дефицитом бюджета и долгами. Еврозона — для реструктуризации и успокоения избирателей в Германии и Нидерландах. И кризиса может и не случиться.