Четыре причины ускорения оттока капитала из России

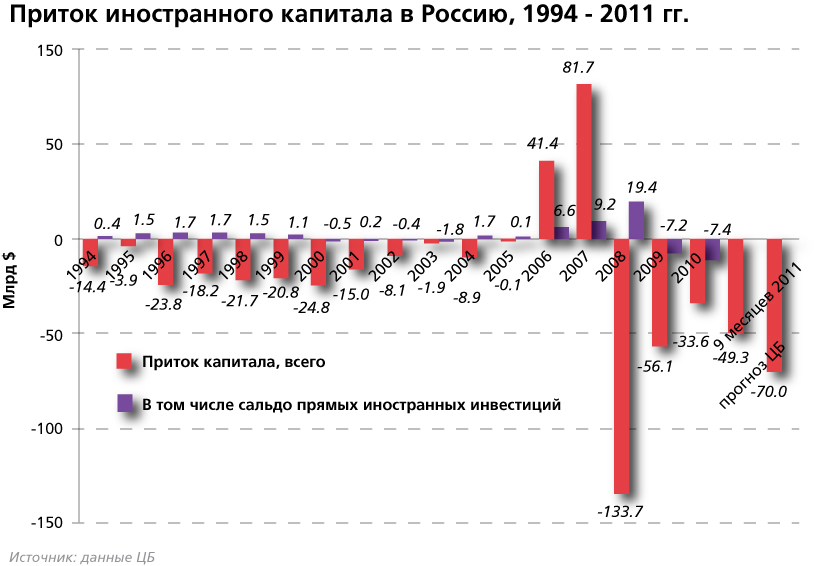

В проекте «Основных направлений денежно-кредитной политики» ЦБ неожиданно увеличил прогноз оттока капитала в 2011 году до $70 млрд. Это почти вдвое больше прогноза месячной давности: 3 октября ЦБ предсказал отток на уровне $36 млрд. Несколькими днями позже, 6 октября, в интервью первого зампреда ЦБ Алексея Улюкаева речь шла уже о $50 млрд. По итогам первых девяти месяцев 2011 года из России ушло $49,3 млрд. Почему капитал уходит из России и почему так неожиданно вырос прогноз?

Отмечу, что из России уходят преимущественно портфельные и краткосрочные инвестиции. Прямые иностранные инвестиции этот процесс затрагивает меньше. Статистика прямых иностранных инвестиций часто запаздывает, но в этом году если по ним и будет отрицательное сальдо, то минимальное.

Бегство капитала обусловлено рядом факторов.

Во-первых, при стабильно высокой цене нефти российская экономика и цены акций исчерпали потенциал роста. С начала года индекс ММВБ потерял 14%. Как следствие, иностранные фонды с мая стали выводить средства из акций российских АО, о чем свидетельствуют данные ресурса EMPR. В среднем за месяц только специализирующимися на России фондами выводится около $600-700 млн. С учетом глобальных и региональных фондов получается $1,5-2 млрд в месяц.

Во-вторых, под влиянием долгового кризиса в Европе российские дочки иностранных банков стали активно выводить средства на депозиты в материнские банки. Это спровоцировало дефицит ликвидности в российских банках, которые ЦБ и Минфин вынуждены покрывать за счет кредитования банков и размещения в них бюджетных депозитов. Масштаб этого явления можно оценить в $10-15 млрд.

Во-вторых, под влиянием долгового кризиса в Европе российские дочки иностранных банков стали активно выводить средства на депозиты в материнские банки. Это спровоцировало дефицит ликвидности в российских банках, которые ЦБ и Минфин вынуждены покрывать за счет кредитования банков и размещения в них бюджетных депозитов. Масштаб этого явления можно оценить в $10-15 млрд.

В-третьих, риски глобальной рецессии и низкая отдача от вложений во внутренние активы побудили крупные российские компании и банки к росту зарубежных вложений. Среди структур, нарастивших иностранные активы, помимо «дочек» нерезидентов оказались крупнейшие госбанки. Удивительно, но этот процесс был поддержан монетарными властями, которые в условиях ослабления рубля наращивали масштабы наделения банков дешевыми рублевыми ресурсами. На все это наложились вывоз капитала для погашения зарубежных займов и трудности рефинансирования этих долгов. Третий фактор вносит наибольший вклад в бегство капитала.

В-четвертых, на отток капитала влияют приближающиеся выборы и угроза смены состава органов власти на федеральном и региональном уровнях. Растет неопределенность для капиталов, привязанных к тем или иным группам чиновников и проектам. Среди лиц, причастных к распределению ренты, стало модным иметь недвижимость и иные вложения за рубежом.

Вторым и третьим фактором можно объяснить и внезапное изменение ЦБ прогнозов оттока капитала. Банк России учел данные за октябрь, в котором был очень большой отток капитала. Не удивлюсь, если он достигнет $10 млрд. Именно на сентябрь-октябрь пришлись страхи по поводу европейского кризиса. В результате, например, UniCredit вывел около 170 млрд рублей в материнскую структуру. Такие же процессы происходили и в других компаниях. ЦБ, видимо, ожидает, что рубль продолжит слабеть. Он также ожидает увеличения оттока капитала по счетам российским банков и кампаний. Ведь в конце года увеличится денежная масса, которой будут обладать российские банки и предприятия. При этом для них сохранится выгодность вложений в иностранные активы. То есть весь прирост денежной массы, который мы будем наблюдать, в силу продолжающегося ослабления рубля, невыгодности вложений в российские акции и облигации и очень низких процентных ставок в России банки и предприятия вывезут за рубеж. Дело объясняется и графиком погашения внешней задолженности. Мы видим, что с октября по декабрь компаниям и банкам придется осуществить внешние платежи примерно на $30 млрд. А привычного внешнего рефинансирования этих долгов наблюдаться не будет. Сочетание всего этого и привело к увеличению ожидаемого оттока капитала на $30 млрд.

Какие из перечисленных причин оттока наиболее сильно повлияют на конечный результат?

Первый и четвертый факторы относительно стабильны во времени. Портфельные инвесторы монотонно, еще в течение длительного времени, будут выводить средства из фондов, пока для них не станет очевидным новый потенциал роста рынка акций российских компаний. Напуганные переменами во власти предприниматели и чиновники вряд ли будут откладывать свои решения на конец года. Все, что они хотели, они уже вывели. Потенциал наращивания вывоза капитала дочками нерезидентов в пользу материнских структур также ограничен. У ЦБ и Минфина много аргументов, позволяющих объяснить политкорректным «дочкам» необходимость поддержания стабильности в финансовой системе в России.

Остается главный фактор. Отток капитала, принадлежащего крупным банкам и небанковским, преимущественно государственным, компаниям. По данным ЦБ, в октябре — декабре им предстоит погасить внешнюю задолженность на сумму $30-35 млрд. Неожиданным стало не только уточнение этой суммы, но и, видимо, сужение возможностей ее рефинансирования на зарубежных рынках. Кроме того, традиционный для конца года выброс денег в обращение неизбежно станет стимулом роста иностранных вложений российских структур.