«Алроса» объявила о начале IPO

Крупнейший в мире производитель алмазов «Алроса» в среду, 2 октября, объявил о начале международного размещения. В ходе IPO компания планирует продать до 16% акций.

Во время размещения государство и республика Саха (Якутия) предложат инвесторам по 7% акций алмазодобывающего гиганта. Еще 2% на продажу выставит компания Wargan Holdings Limited — кипрский офшор, находящийся под контролем «Алросы». Акции будут предложены институциональным и портфельным инвесторам в России и США.

После продажи 7-процентных пакетов Россия и Якутия останутся владельцами 43,9% и 25% акций соответственно. Еще 8% «Алросы» принадлежит восьми улусам (районам) Якутии, на территории которых компания ведет хозяйственную деятельность. Сотрудники «Алросы» и другие физлица владеют 4,2%, юрлица — 4,8%.

На новостях о начале IPO акции «Алросы» на Московской бирже в начале дня выросли на 1,5%, по состоянию на 13:35 рост достиг 6,8%.

Ранее сообщалось, что Росимущество планирует выручить за доли правительства и Якутии в «Алросе» $1,3-1,5 млрд. Первый вице-премьер Игорь Шувалов, курирующий приватизацию алмазодобывающей компании, ранее говорил, что деньги полностью или частично пойдут на развитие инфраструктуры Якутии.

Весной 2013 года газеты «Ведомости» и «Коммерсантъ» со ссылкой на источники писали, что участие в IPO «Алросы» может принять холдинг «Интеррос» Владимира Потанина (№7 в рейтинге 200 самых богатых бизнесменов России по версии Forbes, состояние — $14,3 млрд). По сведениям источников, чиновники предлагали «Интерросу» участвовать в размещении «Алросы», но холдинг оказался не заинтересован в том, чтобы стать стратегическим инвестором производителя алмазов. Официально в правительстве и «Интерросе» эту информацию не комментировали.

По данным «Ведомостей», участием в IPO «Алросы» интересовался и фонд наследников Гарри Оппенгеймера, основателя крупнейшей до недавнего времени алмазодобывающей компании — De Beers. Официально представитель Oppenheimer Founds эту информацию не комментировал.

Источник в финансовых кругах в среду сообщил «Прайму», что один из организаторов IPO — «ВТБ Капитал» — оценил стоимость акций алмазодобывающего гиганта в диапазоне 38-44 рубля за бумагу. Таким образом, правительство и Якутия, планирующие продать по 7% акций, могут получить по 19,6-22,7 млрд рублей, а Wargan — 5,6-6,5 млрд рублей (эти средства «Алроса» пустит на погашение текущего долга). Общий пакет в 16%, будет стоить 44,8-51,9 млрд рублей.

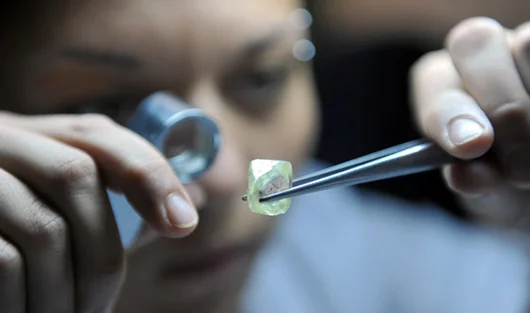

«Алроса» в 2012 году добыла 34,4 млн карат алмазов — по данным Kimberley Process, 27% от всего добываемого в мире алмазного сырья в каратах. За первое полугодие 2013 года показатель составил 17,1 млн карат. По итогам первого полугодия 2013 года выручка компании по МСФО составила 82,229 млрд рублей, чистая прибыль — 14,616 млрд.