Благодаря агрессивной рекламе, простоте доступа и привычке россиян постоянно интересоваться уровнем валютного курса «работа на форексе» стала у нас в стране основным источником опыта «инвестирования». Являются ли обещания сладкой жизни хоть в какой-то степени оправданными? Как устроен бизнес форекс-фирм? Можно ли прогнозировать динамику валютного курса в России и в мире? Какими знаниями и навыками нужно для этого обладать?

С одной стороны, в российской транскрипции слово «форекс» приобрело звучание, близкое к неприличному, с другой – реклама этой услуги создает ореол привлекательности и ощущение возможности легкого успеха. «Начните инвестировать с форекса», – призывают компании с российскими корнями, уже около двадцати лет стабильно зарабатывающие на желании граждан «заработать своим умом», одновременно расслабляясь на борту собственной яхты в компании длинноногой красавицы. Свободу, богатство, привлекательность обещают они публике, и та послушно идет за ними.

По словам первого заместителя председателя Банка России Сергея Швецова средний российский клиент форексного дилера проигрывает свои деньги за три месяца. Статистика национального американского регулятора NFA говорит о том, что за квартальный период в среднем около 70% клиентов лицензированных американских форексных брокеров получают убыток, и только 30% - прибыль. Можно ли стабильно оказываться в этих 30% и почему наблюдается такая разница в статистике американского и российского регулятора?

Причины потери клиентами денег при игре на валютных курсах могут быть нескольких типов: в силу природы инструмента (фундаментальные причины), дизайна продукта (конкретных условий оказания услуг дилером) и в силу банального мошенничества, когда фирма, оказывающая клиенту свои услуги, исполняет свои обязательства ненадлежащим образом. В зависимости от того, какой способ относительно честного отъема денег у граждан превалирует в бизнес-модели, провайдеры услуг могут называться по-разному (дилер, брокер, «кухня», «лохотрон» и т. д.). Но все они, как правило, грешат одним общим недостатком: создают завышенные, не соответствующие действительности ожидания у своих клиентов.

Для начала опишем вкратце, как устроен международный валютный рынок. Он по праву считается самым большим, ликвидным и важным для мировой экономики рынком, обеспечившим ее успешный рост за счет простоты мировой торговли и глобализации. Основа рынка – это экспортные и импортные операции компаний различных стран наряду с потоками капитала международных инвесторов (операции клиентов).

Однако для того, чтобы рынок успешно и непрерывно функционировал (засыпая только на короткое время выходных) кроме самих клиентов на нем должны присутствовать маркет-мейкеры, способные обеспечить ценообразование в любой момент времени, даже в отсутствие необходимого встречного предложения со стороны другого клиента. Ранее эти функции выполняли в основном инвестиционные банки, однако с ограничением рисков банков регуляторами разных стран эта деятельность постепенно переходит в руки небанковских маркет-мейкеров (специализированных фондов), как правило, использующих алгоритмические стратегии. Места, где образуется цена (собираются и оглашаются встречные заявки на продажу и покупку) переместились из залов так называемых голосовых брокеров на торговые серверы многих компаний.

У валютного рынка по-прежнему нет одного централизованного хранилища всех заявок, однако огромное количество арбитражеров, бдительно следящих за тем, не возникают ли где-то возможности заработать с минимальным риском, соединяют рынок воедино. Взгляд на то, каков рынок в данный момент, сильно зависит от того, как, с помощью каких инструментов и откуда на него смотреть: высокочастотные трейдеры оперируют временами в доли микросекунд, притом что физически торговые сервера различных платформ и бирж разбросаны по всему миру – от США и Европы до Японии и Сингапура.

Соответственно, и для конечного клиента цены могут несколько отличаться. Посредник (а он обязательно нужен для того, чтобы решить проблему риска при расчетах по сделкам) транслирует цену клиентам, ориентируясь на доступную ему ликвидность (согласно его взаимным кредитным линиям с другими участниками рынка) и требовательность клиента. В то время как лучшие доступные ему цены на покупку и продажу могут отличаться на десятую долю «пипса» (4-я цифра в котировке), клиент от посредника может получать цены с разницей (спредом) в несколько пипсов (например, для пары евро/доллар 1.1211/1.1214 при входной ликвидности 1.12121/1.12122). В любом случае, так как цены благодаря роботизированной торговле могут меняться десятки тысяч раз в секунду, а при взаимодействии с клиентом присутствует какая-то задержка, связанная с работой программных приложений и каналов связи, то клиент получает в конечном итоге лишь «фотоснимок» рынка различного качества.

Как правило, этот самый валютный рынок у нас в России не называют так, как во всем мире, - FOREX, а используют другие выражения, такие как “рынок конверсионных операций”, закрепив использование слова “форекс” только за его розничным спекулятивным сегментом, не связанным с поставкой реальных денежных средств.

По тому, как обрабатываются запросы клиента на сделки (заявки), посредников можно разделить на дилеров (принципалов) и брокеров (агентов). В первом случае фирма берет риск позиции на себя, заключая сделку с клиентом, но не перекрывая мгновенно риск на рынке - у него образуется открытая рисковая валютная позиция, противоположная позиции клиента. Когда клиент через некоторое время совершает обратную операцию, у него образуется прибыль или убыток, в точности противоположный финансовому результату дилера. Когда клиент выигрывает – проигрывает фирма, и наоборот. Во втором случае посредник сразу же совершает противоположную операцию на рынке с другими участниками, «закрывая» позицию клиента. Его финансовый результат от сделки не зависит от дальнейшего курса и равен разнице цен между этими двумя сделками. В этом случае посредник выступает в роли брокера, по сути передавшего ордер на рынок за комиссию в виде разнице курсов, полученных из-за разности спредов.

Обе эти модели являются легальными, и каждая имеет свои достоинства и недостатки. Некоторые посредники используют их обе, в зависимости от клиентов, сумм сделок и валютных пар ведя две «книжки». Однако первая модель гораздо сильнее подвержена мутации в сторону «кухни» - так называют фирмы, которые кроме фундаментальных рыночных факторов добавляют и элемент обмана – сознательного ухудшения условий для клиента, «игры» против него, ведь убыток клиента в рамках данной бизнес-модели – прибыль форекс-дилера. Способов навредить клиенту множество, начиная от сдвига цен относительно рыночных в сторону, невыгодную клиенту, и заканчивая откровенно мошенническими в виде неисполнения поручений на сделки и вывода денежных средств со счетов.

Тем прискорбнее тот факт, что именно дилерская модель зафиксирована в совсем свежем законодательстве РФ, действующем с января 2016 года и регламентирующем оказание услуг физическим лицам по торговле на форексе российскими компаниями. При этом в регулировании отсутствует само понятие открытой валютной позиции форекс-дилера, в отличие от банков, работающих на «настоящем» валютном рынке, и риски фирмы никак не регламентируются, кроме необходимости иметь минимальный капитал в 100 миллионов рублей и увеличивать его в зависимости от количества клиентских средств, в то время как в развитых международных юрисдикциях требования к компаниям, работающим с физическими лицами, зависят от их бизнес-модели. И тем разительнее контраст с предложенной Банком России, пока для консультаций, классификацией розничных инвесторов на финансовом рынке, запрещающей операции с любыми рисковыми инструментами для инвесторов без специальной квалификации, услуг финансовых консультантов или толстого кошелька. ЦБ как бы намекает, что форекс финансовым рынком не является, а является казино, где клиент обречен деньги потерять, ну и пусть.

Вернемся к первым двум причинам потери клиентами денег – природе инструмента и дизайну продукта. Дело в том, что, в отличие от фондового рынка, где есть фундаментальная причина для роста стоимости акций в виде растущего на длинном временном горизонте ВВП, валютный рынок представляет собой по сути дела игру с нулевой суммой. Динамика курсов зависит от множества факторов, и обычно нет никаких причин считать, что та или иная валюта (с учетом разницы процентных ставок) должна опережать другую в отдаленной перспективе.

Форекс является самым ликвидным и эффективным (т. е. таким, на котором невозможно заработать, опираясь на анализ прошлого или настоящего, так как цены уже учитывают всю имеющуюся информацию в любой момент времени) рынком за счет огромного количества разнообразных участников. Они стремятся заработать деньги, используя малейшие неэффективности и инвестируя колоссальные средства в покупку самого быстрого оборудования и сетевых каналов между различными дата-центрами, привлечение лучших математических и финансовых умов. Рынок в среднем эффективен для произвольного участника, однако на рынке все время есть кто-то, для кого он неэффективен: тот, кто совершает большие сделки или первым узнает о том, что они могут произойти.

Что касается дизайна инструмента, то кроме, собственно, невозможности надежно прогнозировать направление движения рынка важно учитывать транзакционные издержки при проведении операций.

Вспомним, что клиенту предлагается не одинаковая цена на покупку и продажу, но спред цен, и при совершении цикла покупка-продажа клиент уплачивает эффективную комиссию, равную спреду котировки. Кроме того, при операции на валютном спотовом рынке фирмы взимают «плату за перенос», экономически возникающую из необходимости не совершать поставку валют по сделке, но переносить ее на следующие дни вплоть до закрытия позиции. Это плата следует из разницы процентных ставок по паре валют, однако всякая котировка, как мы знаем, содержит в себе некоторый спред, и именно на переносе позиции на следующую торгуемую дату дилеры обирают клиентов больше всего. При расчете издержек легко видеть, что чем больше «маржинальное плечо» (отношение максимальной номинальной суммы открытой позиции клиента к размеру его средств) и чем меньше депозит, тем скорее он проиграет свои деньги.

Однако возможны ли в принципе ситуации, при которых частному трейдеру на валютном рынке можно заработать? Да, конечно, такие ситуации бывают, но они достаточно редки. Наиболее известные из них связаны с историями, когда искусственные меры Центральных банков по таргетированию курса приводят к большим дисбалансам. Эффективность рынка нарушается, на каком-то этапе ЦБ вынужден отказаться от продолжения своей политики, и курс подстраивается под новые фундаментальные условия предсказуемым образом. Один из самых известных подобных случаев связан с именем Джорджа Сороса, «человека, который победил Банк Англии». Конечно, дело не в том, что позиция фонда, управлявшегося Соросом, была настолько велика, что Банк Англии не смог ему противостоять.

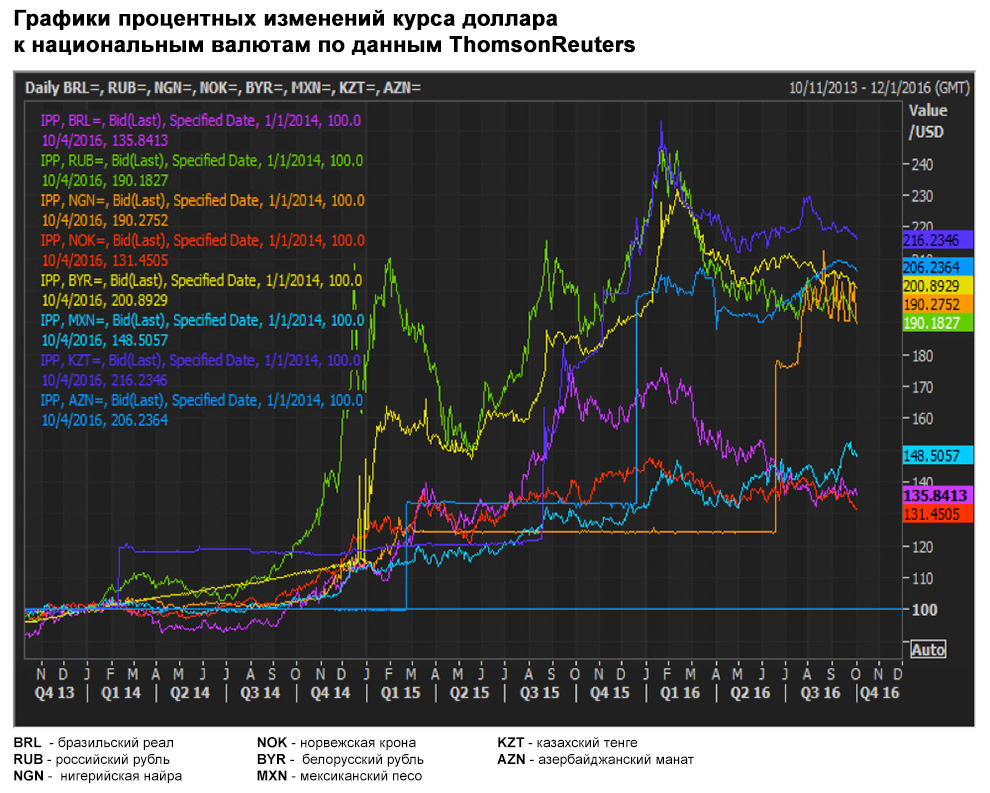

Дело было в том, что англичане искусственно держали не оправданный экономически курс, проводя интервенции, чтобы британская валюта не вышла из заданного коридора к немецкой марке, и были вынуждены от этого отказаться, дав фунту плавать свободно. Недавние случаи подобной неэффективности связаны с поведением валют стран — экспортеров нефти со слабой диверсификацией экономики и их ближайших торговых партнеров (Россия, Казахстан, Белоруссия, Азербайджан, Нигерия), проведших «парад девальваций» - отказа от фиксированных границ колебаний курсов в виду драматического изменения цен на энергоносители и ЦБ Швейцарии, пытавшимся сдержать укрепление франка к евро. Однако с течением времени таких возможностей будет все меньше и меньше – подавляющее большинство стран, валютами которых можно торговать, переходит на плавающие курсы, лишая спекулянтов легких заработков.

Пытаясь торговать или хеджировать свои риски на валютном рынке стоит помнить о «пожирателях прибыли», которых мы обсуждали выше. Между дилерской и брокерской моделью для сохранности собственных средств лучше избрать брокерскую – в таком случае ваша заявка на самом деле выводится на рынок и у посредника нет возможности манипулировать ценами; а между спотом, CFD и фьючерсом скорее всего выгоднее выбрать фьючерс с нужной вам датой расчетов в будущем – в таком случае вы избежите платы за перенос и сможете сами поставить свою заявку на биржу – избежав дополнительной платы за спред. Чем с большим плечом и чем чаще вы торгуете – тем быстрее обнулится ваш счет. Единственное исключение, когда частые сделки в какой-то степени оправданны, - это попытки попробовать себя в «гонке вооружений» высокочастотной арбитражной торговли. Вдруг кто-то оставил деньги на столе?