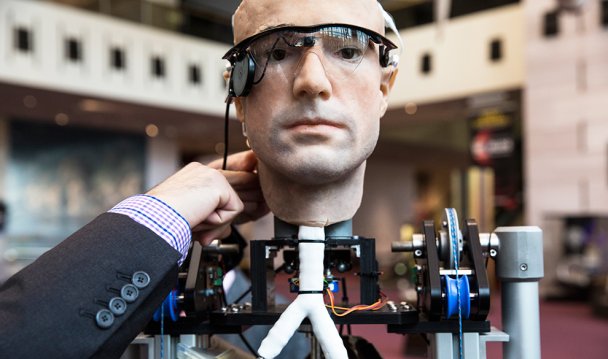

Роботы с человеческим лицом: инвесторы не хотят иметь дело только с машинами

Дигитализация нашей жизни идет семимильными шагами уже не одно десятилетие. Кассеты и дискеты уступили место лазерным дискам и файлам, на смену пленочным фотоаппаратам пришли цифровые камеры. Привычными стали интернет, мобильная связь и цифровое телевидение, появились совершенно новые гаджеты вроде смартфонов и планшетов. Таким образом была создана цифровая инфраструктура.

Не обошла стороной дигитализация и рынок финансовых услуг, включая индустрию управления активами и благосостоянием. Продажи становятся удаленными и омниканальными, разрабатываются новые продукты, основанные на современных технологиях. Дигитализация служит своеобразным бульоном, в котором варится будущая жизнь, где происходит переплетение цифровых технологий и реальных процессов как в деятельности людей, так и в бизнесе компаний.

Например, в конце 2000-х в нашей индустрии появились стартапы, которые полностью перевели взаимодействие с клиентами «в цифру», отказавшись от встреч, звонков и индивидуальных писем. Услугами сервиса автоматических инвестиций Betterment, созданного в 2008 году, сегодня пользуется более 175 000 человек с суммарными активами свыше $5 млрд. Аналогичные компании Wealthfront и Personal Capital, начавшие работать чуть позже, привлекли под управление около $4 млрд и $2,9 млрд.

Чтобы стать клиентом Betterment, нужно указать на сайте свой возраст, доход и цель инвестирования. Например, если вам 35 и ваша цель — накопить на пенсию, то система предложит 90% капитала вложить в биржевые фонды акций и 10% в фонды облигаций. Можно задать другую пропорцию, которая будет поддерживаться автоматически. Компания взимает за свои услуги 0,15-0,35% от стоимости активов (зависит от размера счета), а обычные управляющие берут порядка 1% в год. Если инвестировать $100 000 на 20 лет, то эта экономия в итоге принесет вам больше $50 000 дополнительного дохода.

Гранды индустрии поначалу наблюдали за экспериментами неокомов со стороны. Возится кто-то в «песочнице» (реальное название инновационной среды у финансовых регуляторов в ряде стран, например в Великобритании, Швейцарии) — и пусть. Но затем игнорировать новый тренд стало непозволительной роскошью. По прогнозу AT Kearny, к 2020 году только в США через системы автоматических инвестиций на рынок поступит $2,2 трлн, или 5,6% от всех вложений частных лиц (сейчас менее 1%).

Опасения классических компаний по управлению активами, инвестбанков и брокеров лучше всего выразил глава JPMorgan Chase Джейми Даймон: «В Кремниевой долине все хотят съесть наш ланч, каждому нужен кусочек». Так что в итоге лидерам отрасли приходится самим играть на поле новых конкурентов, выбирая для этого разные пути.

Fidelity вступила в партнерство с Betterment и разработчиком ПО для финансового планирования LearnVest. Goldman Sachs приобрел «пенсионного онлайн-консультанта» Honnest Dollar, BlackRock — одного из пионеров робоэдвайзинга FutureAdvisor. Charles Schwab создал свой сервис автоматического консультирования, подобными проектами занимаются Barclays, Royal Bank of Scotland, Lloyds, Santander и далее по списку.

Но что же выяснилось, когда дигитализация начала превращаться в мейнстрим? Оказывается, люди не готовы оставаться один на один исключительно с «цифрой», если речь идет не о рутинных операциях в интернет-банке, а об управлении собственным капиталом.

Исследование AT Kearny показало, что 52% частных инвесторов не намерены пользоваться системами автоматических инвестиций в принципе. Чаще всего это люди, не склонные рисковать, а также те, кому больше 55 лет. Молодым современные технологии, казалось бы, ближе, но даже они предпочитают получать советы по инвестициям не от автоматических систем, а от консультантов. Об этом заявили 80% участников недавнего опроса ING Direct из числа представителей поколений X и Y.

Рыночная статистика все это тоже подтверждает. Показательно, что наибольшего успеха в робоэдвайзинге добилась Vanguard с проектом, который фактически является гибридным. Ее клиенты не только видят подсказки от роботов, но и консультируются с живыми сотрудниками. При открытии счета клиент заполняет анкету, где описывает цели инвестиций. Затем с ним созванивается или встречается финансовый советник, и вместе они выбирают структуру вложений. Эта структура может поддерживаться в автоматическом режиме, но если у инвестора меняются жизненные обстоятельства и он решает пересмотреть портфель, то все шаги обсуждает с экспертом.

Огромный плюс в том, что консультант-человек предостережет клиента от необдуманных эмоциональных действий, из-за которых сильнее всего и страдает доходность. В то же время автоматизация инвестиционного процесса позволяет Vanguard удерживать низкую плату за управление — всего 0,3% от среднегодовой стоимости активов. Это уже вполне сопоставимо с тарифами обычных компаний-робоэдвайзеров. По данным Bloomberg, такая модель работы позволила привлечь от клиентов порядка $12 млрд новых средств только с мая по декабрь прошлого года. Впрочем, и эта цифра меркнет на фоне $3,4 трлн активов в традиционных продуктах той же Vanguard.

Сделав ставку на дигитализацию, индустрия приходит к пониманию, что классический бизнес банков и компаний рано полностью списывать со счетов. В России нам следует учитывать опыт Запада и развивать форматы обслуживания, в которых цифровым технологиям отводится важная, но не исключительная роль.

Цифровые книги раздают бесплатно при покупке бумажных, чтобы как-то стимулировать изначальный интерес. Появление автомобилей без водителя вряд ли оценят те, для кого это не только средство передвижения и показатель статуса, но и своеобразная взрослая игрушка, которой можно поуправлять за рулем. В цифровом мире мы хотим сохранить человеческие чувства, человеческое общение и человеческие лица. Поэтому будущее — за «цифрой», но с человеческим лицом.