Возможности проведения лабораторных экспериментов в экономической науке весьма ограничены, поэтому современным экономистам – как бы цинично это ни прозвучало – изрядно повезло стать свидетелями глобального финансового кризиса. Недавняя пятилетняя годовщина этих событий, самым серьезным образом повлиявших не только на траекторию развития мировой экономики, но и на наши представления о законах функционирования ее механизма, – хороший повод задуматься о некоторых уроках кризиса и об их значении для дня завтрашнего.

Урок первый. Ничто не вечно

Действительность вокруг нас меняется гораздо быстрее, чем мы успеваем заметить. Всего пару десятилетий гладкой макродинамики — и вот уже нобелевский лауреат Роберт Лукас заявляет об окончательной победе над экономическими депрессиями; возникают концепции «Великой стабильности» (Great Moderation) и «окончания эры инфляции». На основании движений котировок в прошлом аналитики делают безапелляционный вывод об аналогичных будущих тенденциях и присваивают пакетам ценных бумаг высшие категории надежности. Целые секторы финансового бизнеса строятся на предположениях о высокой ликвидности рынков и бесперебойном доступе к рефинансированию.

Кризис легко опровергает подобные мысленные конструкции и наказывает их создателей, но игроки тут же начинают строить новые. Так уж устроен человеческий разум: стремясь к упрощению энергоемкого мыслительного процесса, люди формулируют закономерности на основании своих наблюдений. Кроме того, слишком часто мы выдаем желаемое за действительное, что еще больше отдаляет нас от реальности. За годы безкризисного развития зарабатывание денег на рынке стало делом уж слишком простым и забылась простая истина: настоящее искусство финансиста заключается не в угадывании направления вложений при общем восходящем тренде, а в умении предвидеть непредвиденное.

Для справки: с начала нынешнего года при полной неясности экономических перспектив индекс Доу-Джонса вырос почти на 20%, Euro STOXX 50 и FTSE 100 – на 15%, а Nikkei 225 – аж на 42%.

Урок второй. Регулировщик тоже нуждается в регулировании

Ряд экспертов видят в кризисе свидетельство краха «либеральных воззрений», согласно которым ничем не сдерживаемое преследование частными индивидами своих интересов приводит к оптимальным результатам, и на этом основании призывают обратиться к испытанным государственническим подходам. Однако причины кризиса, разумеется, гораздо более многообразны и не сводятся к торжеству либеральных идей, тем более в данном, весьма вульгарном их представлении. Популярная мысль о ни в чем не повинных государствах, вынужденных теперь расчищать последствия излишеств «частников», тоже небесспорна: несмотря на наличие разнообразного инструментария вмешательства, регуляторы по всему миру много лет благосклонно наблюдали за накоплением трансграничных дисбалансов, увеличением задолженности финансового и корпоративного сектора, а также раздутием ценовых пузырей на рынках недвижимости. Именно из-за этого, а не от мнимой либеральной вакханалии финансовые институты получили гипертрофированную долю и материальных, и человеческих ресурсов и в итоге приобрели уверенность в собственной непогрешимости.

Что же до регулирующих функций государства, то их усиление на самом деле необходимо, но для более тщательной настройки стимулов и ограничений в финансовой сфере, а также предотвращения системных рисков, причем не только в отдельно взятых национальных юрисдикциях, но и на международном уровне. Последнее представляется самым сложным, но некоторые важные шаги (продвижение новых базельских стандартов, формирование инфраструктуры Совета по финансовой стабильности и др.) на этом направлении уже сделаны.

Урок третий. Антикризисное лекарство может быть опасным

Практически нет сомнений, что слишком низкий уровень процентных ставок стал одной из причин кризиса. Дешевизна и доступность кредита, с одной стороны, а также естественное стремление финансовых структур к увеличению доходности своих вложений — с другой – это та гремучая смесь, которая просто не могла рано или поздно не взорваться и в конечном итоге рванула.

Но вот в чем парадокс: сегодня, когда мир только-только выкарабкивается из кризиса, едва ли не основным лекарством по лечению последствий низких процентных ставок являются … опять же низкие процентные ставки и, более того, дополнительное предоставление рынкам практически бесплатных денежных средств через всевозможные «количественные смягчения». Похоже, что кейнсианская «ловушка ликвидности» уже позади; нестандартная монетарная политика загнала мир в настоящую «ловушку избыточной ликвидности»: дошло до того, что малейший намек на прекращение действия данного режима вызывает среди игроков настоящую панику.

Конечно, есть много доводов в пользу продолжения монетарного смягчения. Да, инфляция пока остается подавленной. Да, более жесткая монетарная политика может оказаться пагубной для робких еще ростков экономического роста. Да, балансы многих финансовых организаций отягощены плохими активами, и в случае роста стоимости фондирования это может привести к непредсказуемым для них и системы в целом результатам.

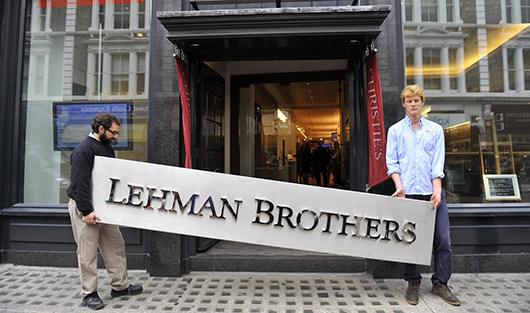

Все это так. Но никто пока не опроверг классический рецепт, сформулированный в XIX веке известным британским издателем и публицистом Уолтером Беджетом: в кризис ликвидность должна предоставляться свободно, но под хороший залог и штрафной процент. Это нужно в первую очередь для того, чтобы всякий кризис приводил к реальной расчистке конкурентного поля от неэффективных структур. Но, обжегшись на Lehman Bros., регуляторы теперь дуют на воду.

По всей видимости, зря. Далеко не всегда болезни лечатся исключительно сладкими лекарствами. Этот урок кризиса, пожалуй, до конца пока не уяснен.