Россия — ЕС: смена курса в газовых отношениях

В апреле 2015 года, на конференции «Европа и Евразия: на пути к новой модели энергобезопасности», организованной дискуссионным клубом «Валдай», министр энергетики Александр Новак и глава «Газпрома» Алексей Миллер представили новую концепцию сотрудничества в газовой сфере между Россией и европейскими странами.

Среди основных изменений во взаимоотношениях — необходимость учитывать азиатский фактор, который будет все больше влиять на ценообразование для европейских потребителей, а также отказ от политики взаимного вхождения в активы между Россией и Европой.

Мы согласны играть по европейским правилам, вот только неизвестно, будет ли это выгодно европейцам.

Турецкий поворот

Непримиримая позиция Еврокомиссии по вопросу строительства «Южного потока» может дорого обойтись экономикам стран ЕС. Появление проекта «Турецкий поток» ставит их перед необходимостью инвестировать в новую инфраструктуру для импорта российского газа, альтернативную украинскому транзитному коридору.

Решение о «Турецком потоке» и о прекращении транзитного газового договора с Украиной с 2020 года было объявлено Россией без предварительных консультаций с Еврокомиссией и, очевидно, застало еврочиновников врасплох. Организация привыкла к тому, что устанавливает все новые правила игры, создающие барьеры для российского газа в Европе: 3-й Энергопакет, целевая модель рынка, наконец, концепция Европейского энергетического союза с желанием вмешательства в коммерческие газовые контракты.

Наличие «Южного потока», в который уже вложены значительные средства, позволяло ЕС держать Россию в подвешенном состоянии.

Нашей стране приходилось постоянно идти на уступки многочисленным странам, по территории которых шла трасса «Южного потока», сохранялась неопределенность в отношении возможности получения проектом специального статуса, освобождающего от действия правил 3-го Энергопакета в отношении резервирования мощностей для третьих лиц. Теперь вместо российских инвестиций в строительство «Южного потока» на территории стран-членов ЕС евробюрократы получили в лице Турции еще одну транзитную страну, не входящую в Евросоюз, и проблему строительства и расширения внутренней инфраструктуры для обеспечения газом стран Южной и Юго-Восточной Европы после 2019 года.

Можно говорить о том, что, объявив о завершении транзита газа через Украину, Россия запустила «механизм раннего предупреждения».

Меморандум о механизме раннего предупреждения в сфере энергетики был подписан Россией и ЕС после газового кризиса 2009 года для преодоления с минимальными негативными последствиями чрезвычайных ситуаций в сфере энергетики, включая транзитные риски. Не исключено, что «Газпром», апеллируя к механизму раннего предупреждения, пойдет на объявление форс-мажора поставкам в украинском направлении по истечении транзитного контракта.

«Турецкий поток» стал следствием кардинального изменения отношений между Россией и Европой в газовом бизнесе. Если раньше эти отношения развивались в рамках модели «взаимопроникновения и взаимозависимости с элементами диверсификации», то сегодня они будут складываться по модели «чистой диверсификации». В то время как Евросоюз стремится снизить зависимость от российского газа, Россия пытается осуществить полномасштабный поворот на восток и диверсифицировать рынки сбыта. С реализацией проекта «Сила Сибири» Европа перестает быть единственным рынком для российского сетевого газа, а в случае реализации проекта «Алтай» — приоритетным.

Играем по европейским правилам и выигрываем

Анонсировав проект газопровода «Турецкий поток» в декабре 2014 года, «Газпром» заявил о том, что будет продавать газ на торговой площадке на границе Турция-ЕС, а задача европейцев — создать необходимую транспортную инфраструктуру внутри Евросоюза для приема этих объемов. Покупка российского газа на хабе вместо зафиксированной в предыдущем контракте точки сдачи, реверс существующих газопроводов, инвестиции европейского системного оператора в строительство новых газопроводов при наличии контрактов на поставку — все эти принципы соответствуют идеологии и правилам 3-го Энергопакета.

Россия как бы говорит европейским партнерам: мы продаем газ в Турции, дальше делайте с ним, что хотите.

Демонстративное следование букве 3-го Энергопакета со стороны «Газпрома» в случае «Турецкого потока» можно рассматривать как reductio ad absurdum, доказательство несостоятельности европейской системы регулирования через демонстрацию абсурдных противоречий, вытекающих из их применения.

Парадоксально, но правила 3-го Энергопакета никогда не применялись в полной мере при строительстве новой газовой инфраструктуры в Евросоюзе. Для того чтобы заинтересовать инвесторов, Еврокомиссия была вынуждена предоставлять исключения из правил в части резервирования 50% мощностей газопроводов для третьих лиц. Хорошим примером здесь может служить проект Трансадриатического газопровода (TAP) мощностью 10 млрд куб. м в год для поставок азербайджанского газа в Европу. Создание интерфейса для соединения «Турецкого потока» с европейской газовой инфраструктурой, по сути, станет экспериментом по проверке новых правил игры на европейском газовом рынке на адекватность и прочность.

Что выигрывает Россия от реализации «Турецкого потока»? Во-первых, снижение транзитных и коммерческих рисков по сравнению с транзитом через Украину, ситуация с поставками газа через которую стала совершенно неприемлемой и требующей постоянных переговоров с вовлечением в них Еврокомиссии как гаранта договороспособности украинской стороны.

Во-вторых, «Турецкий поток» работает на опережение и создает конкуренцию поставкам газа в Европу в рамках Южного коридора с транзитом через Турцию (например, Транскаспийскому трубопроводу), отбирая у конкурентов потенциальный спрос.

Наконец, договорившись с Турцией, не входящей в Евросоюз, Россия избавляется от необходимости согласовывать с Еврокомиссией строительство газопровода, как это было в случае с Болгарией в рамках «Южного потока».

Для того чтобы многие европейские потребители смогли получать российский газ в 2020 году через Турцию, необходимо создать транспортную инфраструктуру внутри Евросоюза. 3-й Энергопакет лишает Россию стимулов для строительства газовой инфраструктуры внутри ЕС, но остается возможность миноритарного участия «Газпрома» в газотранспортных консорциумах в связке с европейскими компаниями. Более того, Россия может получить выгоду от европейских правил 50%-ного доступа к транспортным мощностям для третьих лиц, потребовав доступ к европейской газовой инфраструктуре, например, к планируемой второй ветке ТАР.

Проблему с требованием обязательного резервирования 50% мощности в новой инфраструктуре на территории ЕС можно решить путем договоренности с европейскими компаниями о переносе точки сдачи газа из Баумгартена на турецко-греческую границу. Правда, скорее всего, на условиях предоставления скидки к цене газа в Баумгартене, сопоставимой со стоимостью транспортировки от греческой границы.

Мотивация и риски стран Евросоюза

Многие страны Южной и Юго-Восточной Европы сильно зависят от поставок российского газа через Украину и заинтересованы в снижении соответствующих транзитных рисков. При этом Еврокомиссия однозначно дала понять, что выступает категорически против «Турецкого потока». Есть ли логика в позиции Евросоюза и кто в Старом Свете ее поддерживает?

В Евросоюзе есть ряд стран, для которых проблема прекращения поставок российского газа через Украину не актуальна, поэтому они безболезненно могут занимать нейтральную или враждебную позицию в отношении «Турецкого потока». Например, Словакия и Чехия, находящиеся на выходе транзитного газа с Украины, предпочитают гнать его дальше на запад, осуществляя закупки российского газа из «Северного потока». Франция, также избавившаяся с помощью «Северного потока» от украинского транзита, или никогда не зависевшие от него страны Балтии, сколь угодно долго могут лоббировать блокировку строительства газопроводов в обход Украины.

Сокращение транзита российского газа через Украину означает выпадение доходов «Нафтогаза», соответственно, нехватку средств на поддержание газотранспортной системы в рабочем состоянии. После этого также возможен пересмотр контрактов по поставкам газа вплоть до полного отказа от прямых поставок из России в 2020 году. В результате Украина будет вынуждена покупать реверсный газ, возможно, российского происхождения через «Турецкий поток» или «Северный поток». Это будет означать удорожание газа для Украины и, в конечном счете, дополнительную финансовую помощь Евросоюза в рамках реализации соглашений об ассоциации с ЕС. У России наоборот появятся дополнительные аргументы в пользу полного использования мощностей «Северного потока».

В лучшие годы (например, в 2011-м, когда транзит через Украину составил 103 млрд куб. м, а объем импорта российского газа — 45 млрд куб. м) «плата за лояльность» Украины от транзита российского газа и скидки на поставляемый в страну газ составляли около $7,8 млрд в год, из которых $3,6 млрд — плата за транзит, а $4,2 млрд — скидка к контрактной цене на газ. Однако за последние 10 лет России удалось более чем вдвое снизить зависимость от Украины как транзитной страны.

Евросоюз продолжает рассчитывать на снижение зависимости от российского газа за счет альтернативных поставок, в первую очередь СПГ. Ставка делается на структурный переизбыток газа, который может сложиться после 2016 года с выходом американского и австралийского СПГ на мировой рынок.

Однако даже при текущих ценах Генри Хаб $2,8/ММБТЕ американский СПГ в Европе будет стоить около $300/тыс. куб. м и неконкурентоспособен по сравнению с трубопроводным газом из России, реализуемым по контрактам с нефтяной индексацией цены, и других источников. Для американского СПГ приоритетом в любом случае останется премиальный азиатский рынок. То же самое касается более дорогого австралийского газа, на 80% законтрактованного в АТР.

Сценарии развития событий

Транзит российского газа в Европу через Украину в 2014 году составил 59 млрд куб. м. Это означает, что в случае полномасштабной реализации «Турецкого потока» в объеме 63 млрд куб. м (аналогично планировавшемуся «Южному потоку») возможен сценарий превращения украинской транзитной трубы в металлолом.

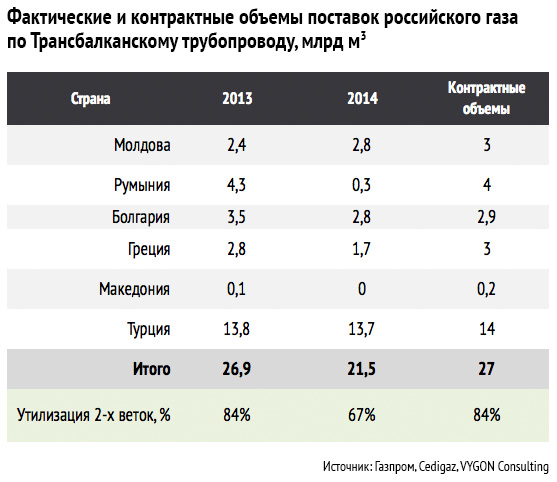

Первые две ветки «Турецкого потока» суммарной мощностью 32 млрд куб. м позволят перенаправить в Турцию, Болгарию, Грецию, Македонию, Румынию и Молдову те контрактные объемы, которые идут туда через Украину при минимальной модификации существующей транспортной инфраструктуры (в частности, потребуется реверс Трансбалканского газопровода). При объемах поставок газа в эти страны на уровне 2013 года (что в сумме соответствует общим законтрактованным объемам газа) можно добиться почти 85%-ной загрузки двух ниток «Турецкого потока». А с учетом растущего спроса на газ в Турции и в случае поставок на Украину по этому маршруту, уровень загрузки может быть еще выше.

Третья и четвертая ветки «Турецкого потока» рассчитаны на поставки газа в Италию, Венгрию, Австрию, Сербию и Словению. В рамках действующих контрактов основная точка сдачи газа при поставках в эти страны — это Баумгартен в Австрии. Теоретически газ «Турецкого потока» может быть доставлен в Баумгартен с греко-турецкой границы. Более того, 3-й Энергопакет предусматривает строительство необходимых для этого дополнительных газопроводных мощностей европейскими системными операторами в случае наличия контрактов на поставку. Однако, судя по позиции Еврокомиссии, именно по этим 30-35 млрд куб. м «Турецкого потока» будут основные разногласия.

vrezka

Транзитный контракт между Россией и Украиной истекает в 2019 году, в то время как многие контракты «Газпрома» на поставку европейским покупателям, газ по которым идет в настоящее время через Украину, имеют существенно более длительный срок действия (в частности, крупнейший из них — контракт с итальянской ENI на поставку до 25 млрд куб. м действует до 2035 года).

Очевидно, что существуют три варианта развития событий.

Первый — это расшивка европейской газовой инфраструктуры в рамках европейских правил игры и с европейскими источниками финансирования. Дружественные России страны (Италия, Австрия, Венгрия, Сербия, Словения и Хорватия), поддержавшие «Турецкий поток», строят инфраструктуру в рамках 3-го Энергопакета. Украина окончательно перестает быть транзитером российского газа.

Второй — это продление транзитного контракта за 2019 год с переносом точек передачи российского газа для контрактных объемов, оказывающихся в зоне неопределенности, на российско-украинскую границу. При этом европейские контрагенты «Газпрома» должны будут принять на себя транзитные риски по транспортировке газа через территорию Украины. Россия будет продавать газ на границе с Украиной до истечения действия соответствующих контрактов. Продлеваться эти контракты не будут, поэтому европейским потребителям придется либо искать альтернативных, скорее всего, более дорогих поставщиков, либо менять точку сдачи газа в действующих контрактах с «Газпромом» с учетом новых маршрутов.

Третий — это подписание нового транзитного договора России с Украиной на иных условиях, при этом объем транзита будет резко снижен и Россия вряд ли согласится на условие «качай или плати».

По факту, скорее всего, к 2020 году будет вырисовываться какая-то комбинация этих трех подходов, например, реализация двух-трех веток «Турецкого потока» и частичная расшивка принимающих транспортных мощностей для этого газа на территории ЕС. При этом возможна модификация части контрактов «Газпрома» в рамках изменения точек передачи газа на российско-украинскую границу и/или заключением нового транзитного соглашения, в котором объемы транзита резко снизятся, а обязательства сторон будут пересмотрены.

По мере истечения действующих контрактов детальные контуры взаимовыгодного сотрудничества будут вырисовываться более четко. Коммерческие условия нового российско-венгерского газового контракта (действующий контракт истекает в этом году) будут служить определенным индикатором того, по какому пути пойдет движение к будущей конфигурации экспорта российского газа в Европу.