Намеченное на 18 сентября IPO китайского интернет-гиганта Alibaba станет крупным событием для публичных рынков. Размер компании, узнаваемость бренда среди институциональных инвесторов, темпы роста доходов и рентабельность колоссальны. После нескольких месяцев затишья мы ожидаем масштабное IPO, поскольку инвесторы захотят сделать ставки на то, что в ближайшие 30 лет Китай превратится в настоящее общество потребления.

Универсальная платформа Джека Ма

Еще в марте, когда появились первые сообщения о планах Alibaba провести IPO, мы писали о стремительно растущем китайском гиганте электронной коммерции, который на тот момент был малоизвестен в развитом мире. Теперь же ситуация в корне поменялась, и в ближайшие недели узнаваемость компании продолжит возрастать.

Так что же такое Alibaba? Крупнейшая китайская компания в сфере электронной коммерции была создана Джеком Ма и его компаньонами в 1999 году. Это что-то среднее между Amazon и eBay, т. е. компания обеспечивает связь между покупателями и продавцами товаров, но не применяет аукционную модель. Два ее крупнейших сайта - Taobao и Tmall – обеспечивают более половины всех доставок посылок в Китае, а совокупный объем транзакций превышает доходы Amazon и eBay, вместе взятых.

Денежный станок

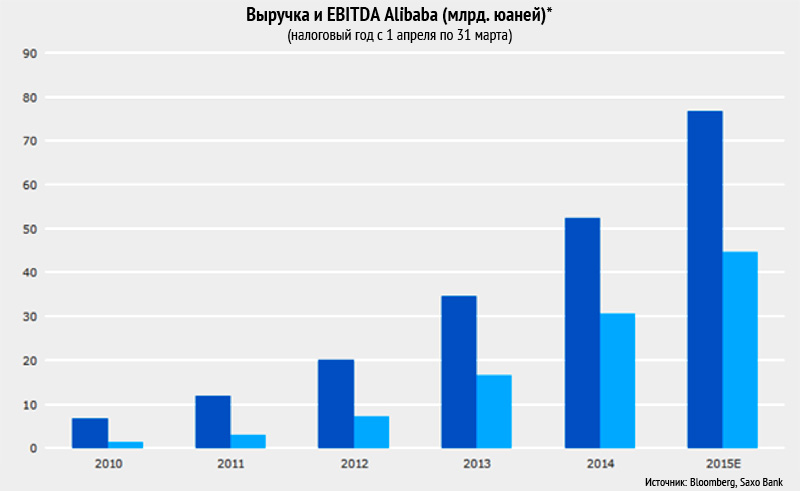

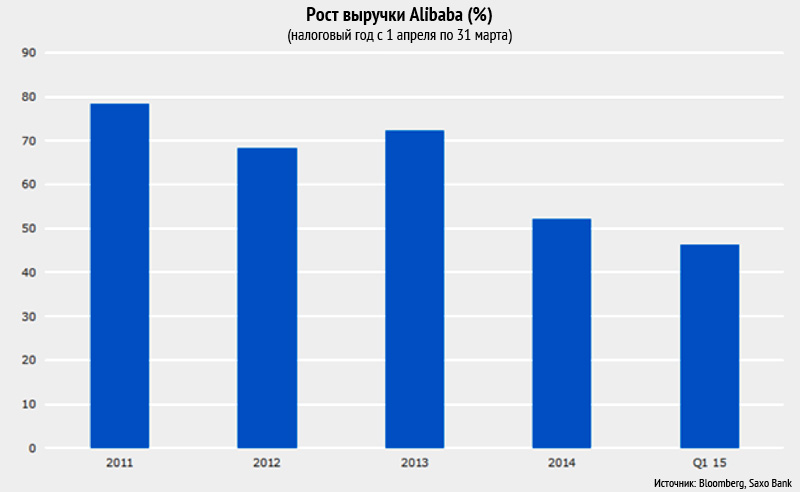

Исключительность Alibaba не только в темпах роста выручки – прогноз на 1-й квартал 2014/15 финансового года (с окончанием 30 июня) составляет 46% г/г – но и в ее способности получать невероятную прибыль.

Рентабельность по EBITDA подскочила от 21% в 2010 финансовом году до 58% за последние 12 месяцев. Компания прошла точку перелома, после которой размер бизнеса начинает создавать огромную дополнительную выгоду. Прибыль на 2015 финансовый год прогнозируется на уровне примерно 77 млрд юаней, что означает ежегодный прирост 63% начиная с 2010 года.

Судя по цифрам, компания в состоянии поддерживать высокие темпы роста в условиях приличного замедления среднегодового прироста прибыли. Это послужит выигрышным фактором в ходе роудшоу.

Ставка на будущее Китая

Размещение Alibaba будет очень важным событием для Китая, который трансформируется в экономику потребления, со всеми ее признаками, такими как высокий уровень развития телекоммуникаций и электронной коммерции. На графиках ниже показан текущий рост потребления и его доля в ВВП. Кроме того, в пользу Alibaba и огромный потенциал увеличения доли проникновения интернета в китайском обществе.

По итогам 2013 года число интернет-пользователей в Китае составило 618 миллионов человек, а в 2016 году этот показатель предположительно возрастет до 790 миллионов. При этом текущий уровень проникновения интернета в Поднебесной составляет лишь 46% в сравнении с 88% в США.

Мы не можем охватить все аспекты бизнеса и возможностей Alibaba в данной аналитической заметке о первичном публичном размещении акций, но в ближайшие две недели перед проведением IPO мы опубликуем еще несколько статей.

Рыночная стоимость составит $155 млрд

Alibaba публично разместит 123 076 931 новую акцию в ценовом диапазоне $60-66 за акцию. По средней цене компания привлечет $7,75 млрд нового капитала. Кроме того, существующие акционеры намерены продать 197 029 169 акций, а гаранты размещения смогут представить 48 015 900 акций. В совокупности публичное размещение обеспечит 15% акций компании в свободном обращении. При средней цене за акцию $63 совокупная рыночная стоимость Alibaba достигнет $155 млрд.

По итогам IPO выручка в виде наличных средств и краткосрочных инвестиций составит $14,8 млрд. С учетом процентного долга в районе $7,9 млрд общую стоимость компании можно оценить в $148 млрд.

Битва между ценностью и ростом

Мы полагаем, что многие крупные институциональные игроки с обширным глобальным портфелем акций заинтересуются инвестициями в Alibaba. Оценочная стоимость акций станет предметом жарких дискуссий, при этом «медведи», скорее всего, поспешат заявить, что данное IPO свидетельствует о пузыре не только на фондовом рынке, но и в китайской экономике в целом. Инвесторы, ориентированные на стратегию стоимости, предпочтут остаться в стороне из-за завышенных ожиданий и неоправданно высокой оценочной премии относительно текущих рыночных уровней; их больше привлекают дешевые акции компаний из сталелитейной и горнодобывающих отраслей.

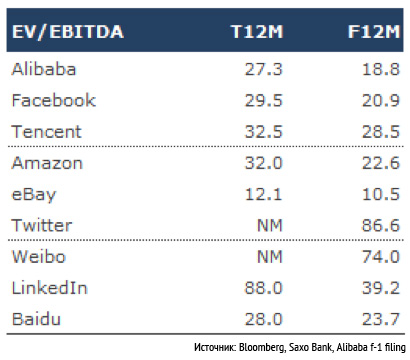

Оправданны ли эти опасения? Понять это поможет расчет коэффициента оценочной стоимости для Alibaba. За последние 12 месяцев выручка компании составила $9,4 млрд, а EBITDA – $5,4 млрд. Ожидается, что в ближайшие 12 месяцев эти показатели вырастут до $13,1 млрд и $7,9 млрд соответственно. С учетом стоимости предприятия на уровне $148 млрд получаем коэффициент EV/EBITDA 27,3х и форвардный коэффициент на 12 месяцев – 18,8х.

В таблице показан скользящий и форвардный (12 месяцев) коэффициент EV/EBITDA для некоторых известных интернет-компаний. Особенно интересно сравнить показатели Alibaba с его крупнейшими конкурентами в Китае - Tencent и Baidu. Таким образом, совершенно очевидно, что Alibaba выходит на презентацию для инвесторов с весьма консервативными оценками.

Очевидно, что компания помнит о масштабном падении акций Facebook после IPO в 2012 году и не хочет завышать стоимость акций, чтобы не совершить ту же ошибку. И все же предложенная стоимость кажется слишком консервативной. На наш взгляд, Alibaba хочет выйти на презентацию с привлекательной стоимостью, распродать все свои акции, а затем начать расширять диапазон цены предложения на фоне роста спроса в преддверии объявления цены. Это создаст ажиотаж и спрос на акции на начало торгов.

Скорее всего, многие инвесторы и аналитики будут утверждать, что акции переоценены. Но наша позиция в отношении этого IPO предельно ясна. Любой желающий в состоянии рассчитать прибыль на инвестиции и стоимость капитала, включая текущий коэффициент оценочной стоимости. Эти показатели очень популярны, и именно они, как правило, определяют динамику ценообразования в краткосрочной перспективе. Однако мало кто обращает внимание на будущие показатели роста. Мы уже писали о том, что показатели роста Faceboоk после IPO превзошли даже самые смелые наши ожидания, хотя ранее многие считали наши прогнозы сильно завышенными.

Мало кто сможет осмыслить сложную и многогранную динамику Alibaba в течение ближайших трех десятилетий. Многие инвесторы утверждали, что Google, Facebook, LinkedIn и им подобные компании сильно переоценены, при этом они полностью упускали из виду будущие показатели роста. Мы считаем, что инвесторам, ориентированным на долгосрочные перспективы, стоит покупать акции Alibaba по текущей стоимости, делая ставку на развитие Китая и мировой электронной коммерции в ближайшие два десятилетия.

Как сыграть на IPO Alibaba через Yahoo

В начале июля мы рекомендовали инвесторам, желающим сыграть на IPO Alibaba, покупать акции Yahoo, поскольку преобладающие прогнозы по оценочной стоимости IPO Alibaba указывают на сильную недооцененность акций Yahoo даже с учетом существенного дисконта. Иными словами, покупка акций Yahoo полностью согласуется с ожиданиями относительно динамики рыночной стоимости Alibaba. Мы предполагали, что перед IPO рынок охватит чувство эйфории. С тех пор стоимость акций выросла на 12% (см. график). Однако у желающих все еще есть возможность сыграть на IPO Alibaba через Yahoo.

*Курс доллара США к юаню на 12 сентября 2014 года: 1 USD = 6,1520 CNY. Полгода назад: 1 USD = 6,1455 CNY, год назад: 1 USD = 6,118 CNY