В последнее время Банк России демонстрирует озабоченность темпами развития розничного банковского кредитования. В 2013 году вступили в силу нормы, принятые еще при прежнем руководстве ЦБ, повышающие оценку риска для отдельных типов потребительского кредитования. А недавно уже новый председатель Банка России Эльвира Набиуллина отметила необходимость защиты рынка потребительского кредитования от перегрева.

На первый взгляд ситуация с кредитной задолженностью населения не дает оснований для тревоги.

Темпы ее роста, перешагнувшие было прошлым летом отметку в 40% в годовом исчислении, к середине текущего года опустились до 33%. Отношение величины кредитной задолженности физических лиц как к ВВП, так и к доходам домашних хозяйств в России по мировым меркам еще достаточно скромное. В доходах кредитная задолженность составляет 23%, в ВВП и того меньше — не более 15%. В развитых странах эти показатели в разы выше. В США в 2007 году задолженность населения по ипотечным и потребительским кредитам превышала 90% ВВП, снизившись по итогам 2012 году до 78%. Недаром в одном из вариантов долгосрочного прогноза российское Минэкономразвития установило целевой уровень отношения кредитов населению к ВВП на уровне 54% к 2030 году.

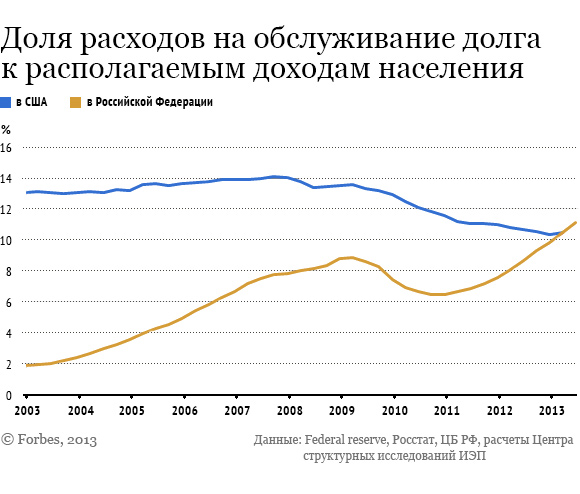

Однако платежеспособность заемщиков, от которой зависит стабильность кредитного рынка, определяется не столько суммарным объемом задолженности, пусть и нормированным на величину доходов, сколько способностью своевременно обслуживать свои обязательства. Платежеспособность населения в целом может быть оценена другим показателем — соотношением текущих платежей по кредитам (уплаты процентов и погашения основного долга) и их располагаемых доходов. Российский житель за последний год должен был потратить на обслуживание банковских кредитов чуть больше 10% своих располагаемых доходов. «Должен» — потому что при оценке этого показателя используются данные о графике погашения кредитной задолженности. Фактические платежи отличаются от графика, как правило, в большую сторону за счет значительного объема досрочных погашений. При этом выделить отдельно доходы только активных заемщиков статистика не позволяет, поэтому платежи по кредитам приходится соотносить с общей величиной доходов населения. Очевидно, что для заемщиков кредитная нагрузка на доходы больше.

Казалось бы, 10% не столь большая величина, но в США, где относительный уровень закредитованности населения в пять раз выше, нагрузка на располагаемые доходы по обслуживанию кредитов точно такая же! Главные причины этого парадокса в том, что долги россиян короткие и дорогие.

Процентов российский заемщик платит больше, а сам кредит должен погашаться быстрее.

Средний срок жизни кредита российского банка заемщику — физическому лицу в соответствии с графиком платежей составляет не многим более 2,5 лет, включая ипотечные кредиты со средним сроком чуть менее 8 лет. То есть только на выплаты основного долга приходится более 8% доходов. Остаются проценты, которые тоже немаленькие. Последние данные банковской отчетности свидетельствуют о том, что средняя доходность портфеля розничных кредитов превышает 18% годовых, не считая комиссий, дополнительных страховок и прочих обременений. И это притом что четверть кредитов выдана на покупку жилья по более низкой ставке в 12% годовых. В 2013 году средневзвешенная ставка по длинным рублевым кредитам устойчиво держится выше 20% годовых.

Помимо долговой нагрузки на доходы растет и роль банковского кредита в обеспечении текущего потребления населения. Отношение вновь выданных банковских кредитов к расходам на товары и услуги приближается к 30%.

Существует мнение, что хотя розничному кредитованию и присущи определенные риски, но все они уже заложены в установленные процентные ставки, учитываются скоринговыми моделями, поэтому банкам пока ничего серьезного не грозит. Такое мнение распространено в том числе и среди банкиров и отражается в банковских стратегиях развития. Недаром ведь в 2013 году впервые в истории величина прироста розничной задолженности обогнала прирост корпоративного кредитования. Руководство банков понять легко: номинальные доходы от розничных кредитов уже почти догнали доходы от корпоративного кредитования и развитие высокодоходной розницы — один из очевидных способов поддержать снижающуюся рентабельность банковского бизнеса (где они, докризисные времена с ROE (отношением чистой прибыли к собственному капиталу) близкой к 30%?)

Но стратегия ускоренного развития розничного кредитования возможна лишь благодаря клиентам, которые соглашаются платить проценты, кратно превышающие уровень инфляции.

Чем это вызвано? Основная причина — это стремление поддержать определенный уровень потребления. Темп рост доходов в 2011–2012 годах заметно отставал от роста потребления, а разница покрывалась за счет банковских кредитов. В последнее время в качестве дополнительного фактора спроса на кредит выступает необходимость обслуживать ранее полученные кредиты. Это подтверждается и данными крупнейших бюро кредитных историй, согласно которым за последний год резко выросла доля заемщиков, имеющих более одного кредита.

Решить эту проблему исключительно с помощью регулирования банковского сектора вряд ли возможно. Запрет или ужесточение требований к высокодоходным кредитам в условиях объективно растущих рисков неизбежно вытолкнут наименее платежеспособных заемщиков из банковской системы в микрофинансовые организации, где кредитные ставки еще выше. Год назад Банк России мог позволить себе ограничиться мерами, затрагивающими лишь кредитные организации. Сейчас, после получения ЦБ функций мегарегулятора и расширения сферы ответственности на всех финансовых посредников, важно принимать комплексные решения с учетом ситуации на всех сегментах финансового рынка и интересов всех категорий их клиентов.

В первую очередь принимаемые меры должны быть понятны широким слоям населения — развитие ситуации на кредитном рынке во многом будет зависеть от их финансовой грамотности и общей культуры обращения с финансовыми инструментами.