Национализация элитных инвестиций: почему иностранцы продают бизнес в России

Сюжет простой: «у вас товар – у нас купец».

«Товар» - российский бизнес иностранной телекоммуникационной компании. Этот оператор сотовой связи контролирует примерно 10% рынка, уступая лишь «большой тройке», и до сих пор вполне динамично развивался: на его счету прочные позиции в половине российских регионов, свыше 20 млн клиентов, миллиардные обороты, и, несмотря на агрессивную ценовую политику, $300 млн. прибыли в прошлом году.

В роли купца довольно неожиданно выступает ведущий госбанк. Из комментариев его официальных представителей нельзя однозначно понять: то ли финансовый конгломерат решил всерьез погрузиться в совсем непрофильный для себя бизнес, то ли выступил в жанре private equity, намереваясь перепродать актив целиком или по частям.

Первоначально обе стороны сделки – как банк, завладевший перспективным бизнес-активом, так и иностранные инвесторы, выручившие за свои акции $2,4 млрд. «живыми деньгами», – демонстрируют удовлетворение ее условиями. Будут ли довольны нынешние клиенты сотового оператора, как и все прочие потребители, выяснится немного позже. В частности, если последующим покупателем бизнеса выступит одна из компаний «большой тройки», вполне естественно ожидать роста стоимости услуг мобильной связи.

Зато явное неудовольствие успели выразить другие потенциальные покупатели телекоммуникационного бизнеса, заявив, что сделка была проведена поспешно и без учета альтернативных предложений. Более того, конкуренты обратились к продавцу, обещая изрядную (до 30%) премию к цене, предложенной банком. Но в ответ получили решительный отказ: мол, сделка закрыта, отыграть назад невозможно.

При самом первом взгляде на эту занимательную историю, новые сюжетные повороты которой явно впереди, возникает стойкое ощущение дежа вю.

Действительно: на днях была закрыта другая сделка «национализации элитных инвестиций» – приобретение (на сей раз профильное) государственным нефтяным концерном большой частной компании, наполовину принадлежавшей зарубежному инвестору.

При всем внешнем различии ситуаций у них много общего: это крупнейшие и вполне успешные до сей поры частные прямые иностранные инвестиции в российскую экономику, инициированные в начале 2000-х годов. Тогда многим внутри России и за ее пределами представлялось, что наша страна встала на путь динамичного развития, основанного на активизации структурных реформ, обеспечении равных условий для конкуренции и создании благоприятного инвестиционного климата. Сегодня настроения принципиально иные, и деньги иностранных инвесторов практически одновременно из обоих проектов выводятся.

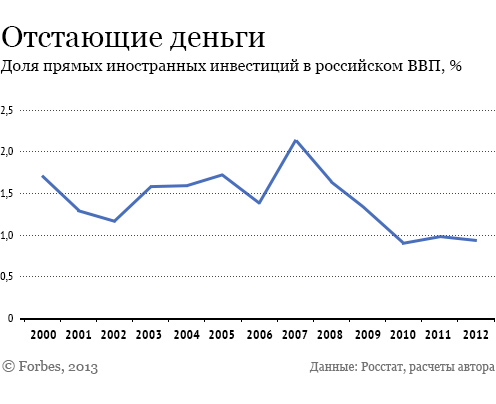

Конечно, сам по себе вывод инвестиций – это не обязательно плохо: у каждого проекта есть свой срок реализации, а, кроме того, уход одних капиталовложений может более чем компенсироваться притоком новых средств. К сожалению, в нашем случае это не так: несмотря на некоторый рост объемов прямых инвестиций в страну после финансового кризиса, их доля в ВВП, а, стало быть, и экономическое значение по сравнению с предыдущим десятилетием заметно снизились (см рис.). Да и чистое сальдо прямых иностранных инвестиций в Россию и из нее устойчиво складывается не в нашу пользу.

Кроме того, отметим еще кое-что общее: в обоих описанных случаях объекты поглощения в последние годы испытывали серьезные проблемы с российскими регулирующими инстанциями, а «ликвидаторами» выступают госкомпании. Странные сближенья, не так ли?

Во всем мире любой бизнес, насколько бы динамично и успешно он ни развивался, рано или поздно упирается в потолок. Чаще всего ограничения связаны с факторами спроса/предложения: либо отсутствуют важнейшие для наращивания производства ресурсы, либо на рынке уже нет возможности для значительного увеличения продаж. В России понятие «потолка» совершенно иное: достижение частной компанией, будь она иностранной или отечественной, определенного уровня развития становится для государственных структур и близкого к ним бизнеса сигналом к действию.

В одном классическом фильме это называлось: «We gonna make him an offer he can’t refuse».

Предъявление весьма весомых аргументов заканчивается вынужденным партнерством или продажей бизнеса уполномоченному покупателю по установленной сверху цене, которая в случае упорства будет только снижаться. Никаких сантиментов – только бизнес.

Триумфальный марш «национальных чемпионов» продолжается, а российская экономика тем временем вступает в стагнацию. Тоже вроде бы странное совпадение…

P.S. К сожалению, никак нельзя утверждать, что все описанные ситуации вымышлены, а совпадения носят случайный характер.