Успешное размещение акций Сбербанка заставляет задуматься о перспективах новых IPO и SPO российских компаний. Надо учитывать, что в этом году мировой рынок IPO/SPO существенно сжался даже по сравнению с посткризисными 2010-2011 годами. Инвесторы опасаются замедления роста глобальной экономики в связи с долговым кризисом в еврозоне. Всего в мире за период с начала года по 25 сентября, по данным Renaissance Capital IPO Home, состоялось 140 сделок IPO, что на 50% ниже показателя аналогичного периода прошлого года. Общий объем IPO снизился на 40%, до $68 млрд.

В десятке наиболее активных стран помимо США и Китая есть Мексика, Объединенные Арабские Эмираты, даже Филиппины, но нет России.

vrezka

Российские эмитенты начали активно привлекать капитал только во второй половине года. В первом полугодии лишь разработчик программного обеспечения EPAM System и нефтяная компания RusPetro провели размещение в Лондоне на $72 млн и $250 млн. Первым во втором полугодии на рынок вышел Globaltrans Investment. Транспортная компания воспользовалась окном возможностей — рынки начали расти в ожидании новых стимулирующих мер европейских и американских регуляторов. В июле 2012 года в Лондоне было размещено бумаг на общую сумму $520 млн.

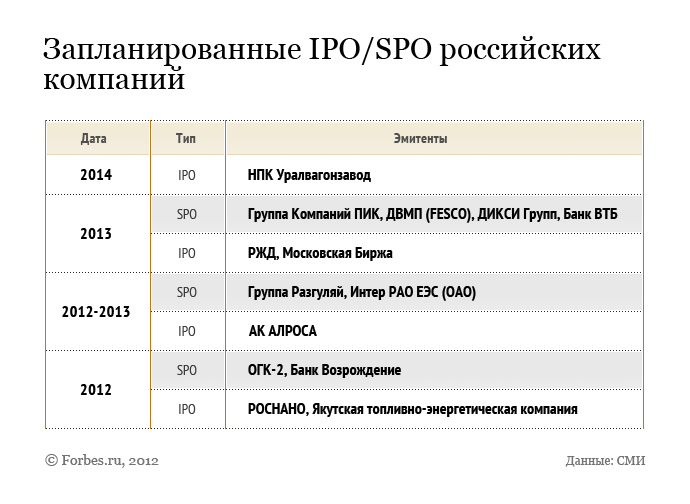

На этой же волне уже российское государство успешно приватизировало 7,58% акций Сбербанка, выручив $5,1 млрд. На днях завершилось SPO «М. видео», в ходе которого инвесторы выкупили 10% акций компании на 4,6 млрд рублей. До 25% акций (номинал 3,52 млрд рублей) проводит Промсвязьбанк. Также о начале IPO заявила Medical Group Investments (MDMG), в которую входит группа компаний «Мать и дитя», в ходе размещения GDR эмитент планирует привлечь $150 млн.

Размещаться в Лондоне в ближайшее время, по данным Reuters, планируют Мегафон, «Южуралзолото», Vostok Energy, Сибирский антрацит, «Связной», «Система Галс», «Модный континент», крупнейший в России табачный дистрибьютор Мегаполис, «Металлоинвест», «Аэрофлот». Кроме того, переговоры о продаже активов в Лондоне вели менеджеры «ВКонтакте», «Евроцемента», автодилера «Независимость», «Русской медной компании», ЮТВ-Медиа, банка «Уралсиб», «Мечела». О продаже в Гонконге заявлял En+ Group, о размещении на NASDAQ — разработчик ПО Parallels.

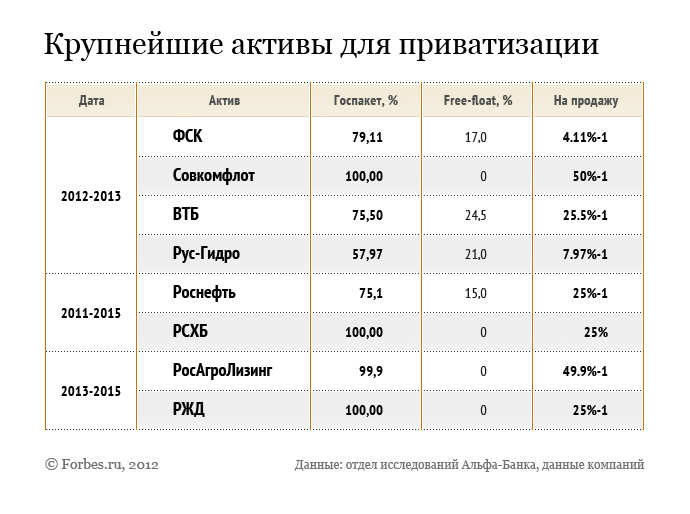

Получается, что потенциально заявлено IPO и SPO на сумму более $3 млрд. Между тем основные перспективы рынка публичных размещений в 2012-2015 годах в России по-прежнему связаны с планами российского правительства по приватизации госсобственности. Причем новая российская приватизация рассчитана как раз на зарубежных инвесторов.

В июне 2012 года правительство утвердило окончательный план приватизации крупных активов на 2012-2013 годы и на срок до 2016 года. По последним данным, первыми в очереди на приватизацию стоят акции ВТБ, от SPO которого в Лондоне собственники планируют выручить $2-3 млрд. Чуть раньше, по сведениям различных источников в правительстве, а именно в ноябре 2012 года, может состояться приватизация 25% плюс 1 акция «Совкомфлота». Однако и это размещение может быть отложено до начала 2013 года.

Как видно, даже при благоприятной внешней конъюнктуре, даже если полностью проявится эффект нового «количественного смягчения», объявленного ФРС, российские частные компании вряд ли смогут реализовать многомиллиардные амбиции. Во-первых, конкуренцию им составят эмитенты из стран с более привлекательным инвестиционным климатом. Во-вторых, большим препятствием может оказаться само государство — желающее реализовать собственные амбициозные IPO/SPO программы. Рычаги воздействия на конкурирующие эмитенты могут быть как экономические, так и бюрократические. И наконец, в-третьих, всем компаниям, включая приватизируемые, необходимо грамотно организовать проведение сделок, включая улучшение корпоративного управления, выбор организаторов и площадок, диапазон цены размещения.

Поскольку экономические программы мировых ЦБ пока не заработали в полной мере, прогнозировать объем размещений в России и мире достаточно сложно. Но даже из беглого анализа видно, что в ближайшие годы российский рынок получит шанс занять достойное место в мировом рейтинге первичных размещений.

А вот насколько богатым окажется собранный российскими компаниями урожай — десятки миллионов или миллиардов долларов — во многом зависит от грамотности решений, которые будут приниматься и на корпоративном, и на государственном уровне.