Бизнес под подушкой: где группа БИН берет деньги, чтобы скупать активы и гасить долги

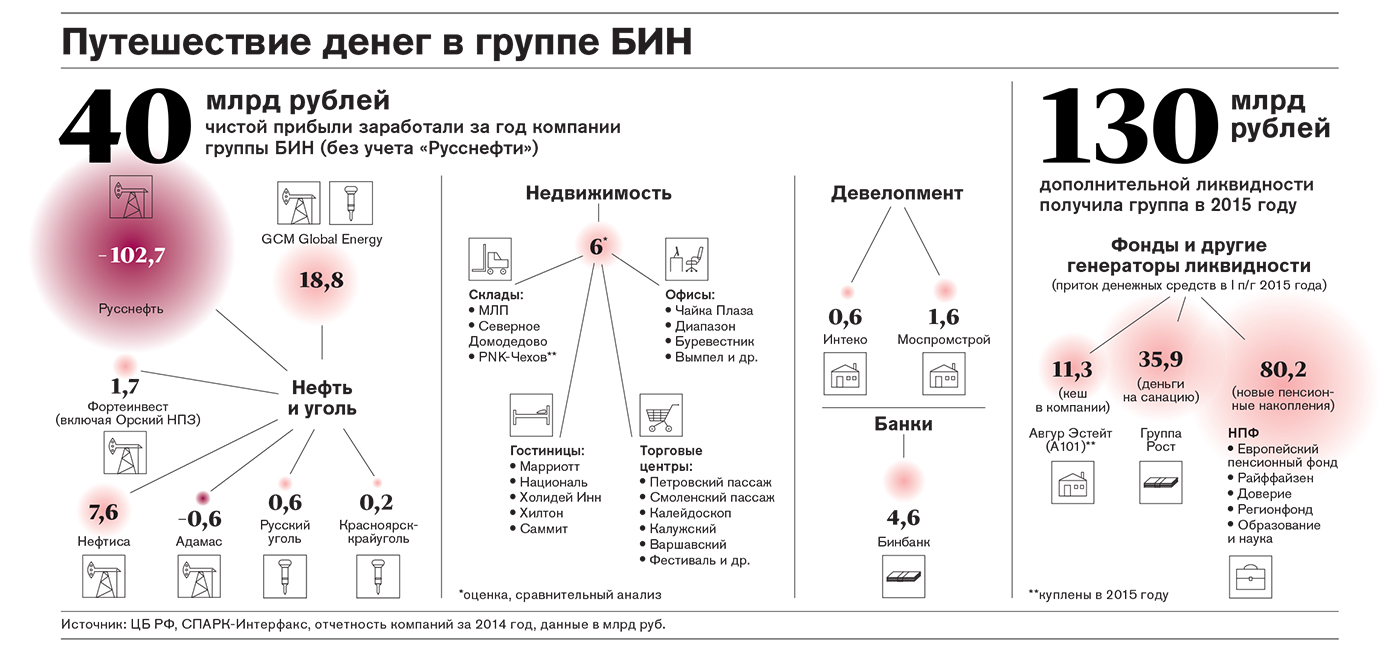

В 2015 году группа БИН, подконтрольная Михаилу Гуцериеву, проводила масштабную экспансию — купила пенсионный фонд, МДМ Банк, несколько небольших нефтяных компаний с добычей 0,7 млн т в год и девелоперский бизнес владельца «Русагро» миллиардера Вадима Мошковича. В собственном нефтяном бизнесе она провела сделок на миллиарды долларов, что позволило уменьшить долговую нагрузку: акционеры «Русснефти» — группа БИН и Glencore — списали ее долг в $3 млрд (по $1,5 млрд каждый). До конца года Гуцериев обещал банку ВТБ погасить еще $1 млрд долга за счет собственных средств акционеров БИН. Такие суммы сопоставимы с тем, что было потрачено на новые приобретения, — за последний год группа БИН провела сделок в общей сложности на $1,5 млрд. Почему один из самых опытных и осторожных бизнесменов решился на огромные траты во время экономического кризиса в стране?

Возвращение нефти

В просторном кабинете Михаила Гуцериева в офисе «Русснефти» на ул. Пятницкой, 69 летом 2013 года встретились три человека, чье совокупное состояние превышало $15 млрд. За один стол сели хозяин кабинета и основной владелец нефтяной компании Михаил Гуцериев, хозяин АФК «Система» Владимир Евтушенков и Айван Глазенберг, глава и крупнейший акционер швейцарского трейдера Glencore, которому принадлежали 49%-ные пакеты акций в ряде дочерних обществ «Русснефти».

Инициатором встречи был Евтушенков, у которого был пакет 49% «Русснефти». Он предлагал объединить «Русснефть» с принадлежавшей ему «Башнефтью».

В случае успеха могла бы получиться шестая по величине в России компания с 30 млн т годовой добычи.

«Евтушенков хотел, чтобы контрольный пакет в любом случае оставался у него, — рассказывает Михаил Гуцериев. — Мы предложили в ответ посчитать внимательно, в случае чего каждый из нас, то есть я и Glencore, доложит недостающую часть финансами. Но согласия не нашли». Из-за разногласий переговоры зашли в тупик. Запрос Forbes в Glencore остался без ответа, Владимир Евтушенков наотрез отказался комментировать эту историю.

Гуцериев не раз публично благодарил Евтушенкова за то, что тот помог ему добиться справедливости, когда в 2007 году Гуцериева подозревали в мошенничестве и неуплате налогов и он был вынужден уехать в Лондон. На самом деле история была не так однозначна. «Да, Гуцериев возвратился. Но за это ему пришлось отдать половину акций», — говорит источник, близкий к бизнесмену. В марте 2010 года стало известно, что АФК «Система» Евтушенкова покупает 49% «Русснефти» за $100 млн, а в мае Михаил Гуцериев вернулся в Россию.

Формально с 2007 года владельцем «Русснефти» считался Олег Дерипаска. Он купил компанию у Гуцериева за $2,8 млрд, однако перехода права собственности не произошло (ФАС долго не согласовывала сделку), хотя компанией управляли люди Дерипаски. Деньги, выплаченные Гуцериеву, Дерипаска взял в долг, который потом «повесил» на баланс самой «Русснефти». Так что после того, как вмешался Евтушенков, у которого были хорошие отношения с президентом Медведевым, с Гуцериева были сняты обвинения, Дерипаска вернул ему компанию, и Гуцериев заплатил Дерипаске $800 млн, потраченных на выплату процентов по кредитам.

Почему Евтушенков заплатил Гуцериеву $100 млн за половину компании, которая тремя годами ранее была оценена в $2,8 млрд?

К моменту возвращения Гуцериева из ссылки долг «Русснефти» достигал, по его словам, $7 млрд, добыча нефти, выручка и прибыль падали. В результате 49% оказалось у Евтушенкова, 49% у Гуцериева и 2% у Сбербанка как основного кредитора.

На три кучки

Вернувшись в компанию, Гуцериев принялся исправлять ситуацию. «Снижал операционные издержки, капитальные затраты, продавал некоторые активы, например Орский НПЗ, увеличивал добычу с минимальными затратами на высокопродуктивных скважинах — все, чтобы рассчитаться с долгами», — рассказывает он. К 2013 году долг снизился до $4,9 млрд, основными кредиторами оставались Сбербанк и Glencore. В этот момент и поступило предложение Евтушенкова, которое было отвергнуто акционерами. Тогда Гуцериев предложил Glencore скинуться по $700 млн и выкупить долю Евтушенкова, но получил отказ. Оставался один выход — делить компанию и выкупать долю владельца АФК «Система». Евтушенкову выплатили $1,5 млрд.

У российских бизнесменов есть процедура полюбовного раздела активов. Один из партнеров делит бизнес на части, остальные выбирают себе понравившиеся куски. В интересы того, кто делит, входит добиться предельной точности: если один кусок будет лучше других, ему обязательно достанется худший. Гуцериев поделил компанию, а потом привлек кредит Сбербанка и выкупил долю Евтушенкова. $1,2 млрд он заплатил за 49% «Русснефти», еще $300 млн — за активы, которые вошли в другую нефтяную компанию, «Нефтису», а также $50 млн за 2% акций, принадлежавших Сбербанку.

После выхода Евтушенкова 100% акций ОАО «Русснефть» оказались у структур Гуцериева, но Glencore, по сути, оставалась влиятельным партнером, потому что у нее было по 49% в основных добывающих «дочках» компании, например «Томская нефть» и др. При этом швейцарский трейдер оставался крупнейшим кредитором компании. «Glencore держит большую долю в «Русснефти», потому что они давно уже не только трейдеры, — объясняет один из бывших топ-менеджеров Гуцериева. — Они пришли, чтобы закрепиться в России надолго, и знают, что надолго — это когда ты покупаешь активы. К таким трейдерам здесь другое отношение, благодаря этому они могут вести большой трейдерский бизнес». С Глазенбергом Гуцериев был знаком еще со времен «Славнефти», то есть больше 15 лет. Вся нефть «Русснефти» экспортировалась через швейцарского трейдера.

В «Нефтисе», которая на 90% принадлежала Гуцериеву и на 10% Сбербанку (сейчас «Нефтиса» на 100% контролируется группой БИН), поначалу оказались не вошедшие в сделку активы — те самые, за которые Гуцериев доплатил $300 млн. Крупнейший из них — компания «Белкамнефть» в Удмуртии с годовым объемом добычи 4 млн т нефти. Для сравнения: крупнейшая «дочка» «Русснефти» на сегодня, компания «Аганнефтегазгеология» добывает около 1,2 млн т.

Даже если первоначально раздел был равным, позже «Нефтисе» достались лучшие куски. Выручка «Русснефти» за 2012–2014 годы снизилась с 162,8 млрд рублей до 102,4 млрд, а у «Нефтисы» выросла с 47,3 млрд до 95 млрд рублей. В ноябре 2013 года «Русснефть» продала, а «Нефтиса» купила гроздь добывающих предприятий так называемой Уральской группы — убыток продавца от сделки по балансу составил 11 млрд рублей. Наконец, до недавнего времени долг «Русснефти» был $5,3 млрд (у «Нефтисы» почти вдвое меньше).

Для чего Гуцериеву понадобилось делить компании на «плохую» и «хорошую» и держать на «плохой» неподъемные долги? «Вы думаете, я раньше не мог их погасить?! — говорит Гуцериев. — Но мы боялись телефонного права и рейдерства при помощи государственных органов власти. Банк просил: уберите долг. Но мы ответили, что это защита от недружественного поглощения».

Кислородная подушка

Снижение цены нефти в 2014–2015 годах изменило условия соглашений и сделок, и Гуцериев по собственной инициативе делает все, чтобы снизить задолженность до $1,3 млрд. Зачем? Такой уровень долга позволяет «Русснефти» иметь свободный денежный поток в $200 млн, из которых половину —можно пускать на дивиденды, а половину на инвестиции. Для этого, по словам источника Forbes, были списаны «собственные» долги. Задолженность перед Glencore конвертирована в 46% акций.

Откуда деньги? Гуцериев уверяет, что обращался к своей «финансовой подушке».

«Фанатичная дисциплина, эмпирическая креативность, продуктивная паранойя», — перечисляет он принципы своего бизнеса. «Подушка» держится на случай политического или экономического кризиса или других форс-мажоров. В основном приобретения финансируются с помощью банков; своих средств, по словам Гуцериева, набирается до 30%.

Сегодня, по подсчетам Forbes, компании группы БИН должны своим крупнейшим банкам-кредиторам — Сбербанку, ВТБ и Альфа-банку — около $8 млрд, из которых $5 млрд приходится на Сбербанк. Получается, что в год Гуцериев может тратить около $500 млн только на выплаты процентов. Но зачем бизнесмену, у которого достаточно своих свободных средств, связываться с банками?

Гуцериев говорит, что не хотел рисковать своими деньгами, а скопившуюся за границей ликвидность называет «подушкой страха». Умело управляя финансовыми потоками своих многочисленных компаний в России и за рубежом, он зарабатывает достаточно, чтобы гасить кредиты и оставаться в прибыли, которую инвестирует в новые проекты.

У банкиров претензий к бизнесмену нет. С Германом Грефом Гуцериев, по его словам, уже много лет поддерживает отношения, но чисто деловые. «Я не езжу отдыхать с Грефом, не хожу к нему на день рождения, и он ко мне не ходит. Он просто нам доверяет, а мы платим банку проценты — день в день, час в час за кредитные ресурсы, которые нам выделяет банк. Ничего личного».

Грефа в конце 2007 года огорчил друг Гуцериева и его племянника Микаила Шишханова Сулейман Керимов — при прежнем руководстве Сбербанка, непосредственно перед приходом Грефа, он получил около $5 млрд в кредит на проект «Рублево-Архангельское». В залог банку было передано 450 га земли и исходно-разрешительная документация. Землю оценили в $7,36 млрд. Тогда Forbes спрашивал Грефа, как под такое обеспечение банк мог выдать такой большой кредит и почему так дорого, но тот только рассердился и посоветовал обратиться к покинувшей банк Алле Алешкиной. Именно она, будучи первым зампредом, курировала работу с крупными клиентами.

Керимов, по всей видимости, не смог договориться с Грефом, который хотел увеличить обеспечение и в 2008 году предложил Шишханову забрать у него землю вместе с кредитом. Гуцериев тогда жил в эмиграции, и племянник приехал посоветоваться, стоит ли ввязываться в это дело. «Шишханов приехал ко мне в Лондон. Я спрашиваю: требуется поручительство? Он отвечает: нет, ничего не требуется. Тогда я говорю: решай сам, это твой риск», — вспоминает Гуцериев.

В 2012 году банк забрал землю в счет погашения кредита. Залог тогда оценивался примерно в $1 млрд, покупателей на землю не было. Источники в Сбербанке рассказывали, что Шишханов все-таки оформлял личное поручительство по кредиту и часть долга, возможно, до сих пор существует в каком-то измененном виде. Гуцериев это не комментирует. Проект под названием «Город миллионеров» так и не был реализован в первоначальном виде.

Хорошие отношения сложились у Гуцериева и с Альфа-банком. «Я к нему хорошо отношусь, он серьезный, умный человек. С нами всегда вел себя порядочно», — говорит председатель совета директоров банковского холдинга «Альфа-Групп» Петр Авен. В 2011 году, например, Альфа-банк подписал с Гуцериевым предварительный договор о продаже Донецкого электрометаллургического завода (ДЭМЗ), который был у банка в залоге. В последний момент бизнесмен раздумал покупать и разорвал сделку. После этого он сразу выплатил «Альфе» $6 млн неустойки. «Мы всегда так делаем. Я как-то [Якову] Голдовскому $5 млн выплатил, хотя этого условия в договоре не было. Если подписал договор, надо его выполнять. Если нет, плати штраф. Если договор не был подписан, а с тебя требуют деньги, значит это вымогательство», — говорит он, вспоминая аналогичную историю с бывшим владельцем «Сибура».

Пока рынок рос, брать кредиты было выгодно и безопасно. Можно было заложить в банк действующий торговый центр, получить кредит на 5–7 лет на 80% от залоговой оценки и использовать его на новый строительный проект. Денег, полученных от аренды торгового центра, хватало, чтобы выплачивать проценты и к концу срока погасить как минимум половину долга. В конце срока кредит, как правило, рефинансировали. К тому времени заложенный торговый центр стоил дороже, под него можно было взять большую сумму, погасить остаток кредита, а оставшуюся сумму использовать в своих целях.

В кризис, когда поток арендных платежей сильно сократился и цены на недвижимость упали, на этой схеме погорели многие строители, но не Гуцериев. По словам банкиров, с кредитами строительных компаний группы БИН проблем нет. Источник в ВТБ говорит Forbes, что Гуцериев — один из самых добросовестных клиентов банка, «платит все день в день, минута в минуту».

С падением цены на нефть нефтяным компаниям тоже стало гораздо сложнее обслуживать долги. «Долговая нагрузка «Русснефти» стала выглядеть намного хуже, поэтому собственники и решили ее снизить за счет конвертации долга Glencore в акции», — говорит источник в ВТБ.

Гуцериев согласен, что схема с кредитами «работает только на взлете», поэтому и решил погасить долг «Русснефти», распечатав свою кубышку — результат «продуктивной паранойи».

«Когда за тобой идет лавина, надо бежать, идти на риск, действовать согласно и вопреки. После того как кредитная нагрузка [в «Русснефти»] снизится до $1,3 млрд, я спокойно возьму новые $500 млн и куплю новые нефтедобывающие активы. Когда я в «Нефтисе» погашу долг, этот актив позволит взять еще $3–4 млрд. В условиях кризиса на эти деньги можно будет купить что-то очень приличное по цене в два раза ниже рынка», — рассказывает о своих планах Гуцериев.

«Стань волком»

Несмотря на падение цен на недвижимость на 30-40%, группа БИН продолжает поглощать девелоперские компании, например А101. История взаимоотношений с Мошковичем у клана Гуцериевых непростая: в 2008 году газеты писали как о решенном деле о том, что Мошкович выкупает у Шишханова Бинбанк. Михаил Гуцериев был в опале, его младшим родственникам приходилось трудно. «Когда Шишханов приехал ко мне советоваться, я показал ему песни про животных на Ютьюбе, — вспоминает Гуцериев. — Сказал ему: люди сочинили много песен — и не только песен — о волках. Ставили фильмы, писали книги («Плаха» Айтматова, «Белый клык» Лондона). И ни одной песни про змею или свинью. Волки — это смелые и умные животные. Поэтому люди их восхваляют. Стань волком. Никого не бойся, езжай и развивай свой банк».

Шишханов сохранил банк. А Мошкович так и не смог полностью реализовать свой масштабный девелоперский проект А101 на 8 млн кв. м в Новой Москве. «За последние три года я получил согласований на строительство всего 50 000 кв. м», — говорил Мошкович в интервью Forbes. Когда он понял, что сотрудничество с командой Сергея Собянина не складывается, решил продавать проект. Присматривались многие, например ВТБ, но согласился заплатить $700 млн только Михаил Гуцериев. Когда-то менеджеры Мошковича оценивали проект в $7 млрд, но торговаться бизнесмен не стал — Шишханов предложил живые деньги.

Выкупать активы у попавших в трудную ситуацию бизнесменов дешево, но не по бросовой цене и живыми деньгами — это характерная черта бизнеса группы БИН. Супруге опального Юрия Лужкова Елене Батуриной в 2011 году заплатили за «Интеко» $1,2 млрд (с учетом долга; последний транш прошел этой осенью). Складской комплекс «Северное Домодедово», по словам Гуцериева, купили у «Евразии Логистик» подавшегося в бега владельца БТА-Банка Мухтара Аблязова за $50 млн (не включая долг). А активы Бидзины Иванишвили, в числе которых крупные проекты «Саммит» и «Садовые кварталы», — почти за $1 млрд.

Гуцериев любит вспоминать, что свой первый актив в недвижимости, «Петровский пассаж» в центре Москвы, купил всего за $30 млн, потому что его приватизировали директор и два зама, а наследники не смогли договориться между собой. По словам знакомого с ситуацией источника, сделка по выкупу «Интеко» была политической, однако, как говорила Елена Батурина в интервью Forbes, БИН предложил «реальную цену».

«Гостиницы не доходный бизнес, доходный — это нефть», — полагает Гуцериев.

Несмотря на это, за последние 15 лет его структуры скупили практически все отели на Тверской улице. «Москва — это великий город, центр русского мира, — говорит бизнесмен. — Тверская всегда останется Тверской, что бы ни случилось». По его словам, недвижимость в пределах Садового кольца имеет 100%-ную ликвидность, в пределах МКАД — 50%-ную, а дальше вообще никакой ликвидности нет, за исключением складского бизнеса. «Портфель недвижимости группы БИН оценивается в 4,5 млн кв. м, — говорит Гуцериев. — Плюс 2 млн кв. м складской недвижимости, все это приносит стабильный доход».

Стол Гуцериева завален бумагами — презентациями проектов на продажу. Здесь активы в нефтянке, в химической и угольной промышленности и в других отраслях. По словам Гуцериева, сегодня люди продают активы за бесценок и то, что нужно, можно купить вдвое дешевле рынка.

«Финансы — это патроны»

«Банки в России — это не бизнес, это финансовый инструмент. Их держат не для извлечения прибыли, а для финансовой поддержки, чтобы можно было прокредитовать любой проект, правильно сформировать финансовые потоки в группе. Банк для бизнеса — это как патроны для винтовки», — говорит Гуцериев. Но самое большое число покупок в последнее время он сделал именно в финансовой сфере.

Первой стала покупка Москомприватбанка — по словам Гуцериева, группа БИН приобрела его у украинского миллиардера Игоря Коломойского в 2014 году за 6 млрд рублей с учетом субзайма (в отчете Бинбанка фигурирует цифра 2,5 млрд рублей). Москомприватбанк переименовали в «Бинбанк кредитные карты» (ББКК). Позднее Бинбанк получил на санацию пять банков группы РОСТ, а в ноябре 2015-го купил МДМ Банк. По оценке Forbes, исходя из условий сделки эта покупка могла обойтись Гуцериеву и партнерам в 4 млрд рублей, еще в 7,5 млрд обошлась докапитализация банка (всего около $200 млн).

Если все-таки рассматривать банк как бизнес, приобретения позволили существенно нарастить клиентскую базу в рознице — до покупки МДМ Банка у Бинбанка было 1,6 млн розничных клиентов, а после покупки их стало 5,1 млн, а значит, банк имеет все шансы хорошо зарабатывать на обслуживании физических лиц. «По оценкам стратегических консультантов, эффект масштаба в рознице реализуется при клиентской базе от 4 млн клиентов, поэтому многие крупные банки стремятся наращивать розничный бизнес за счет приобретений или участия в санации», — говорит аналитик UBS Михаил Шлемов.

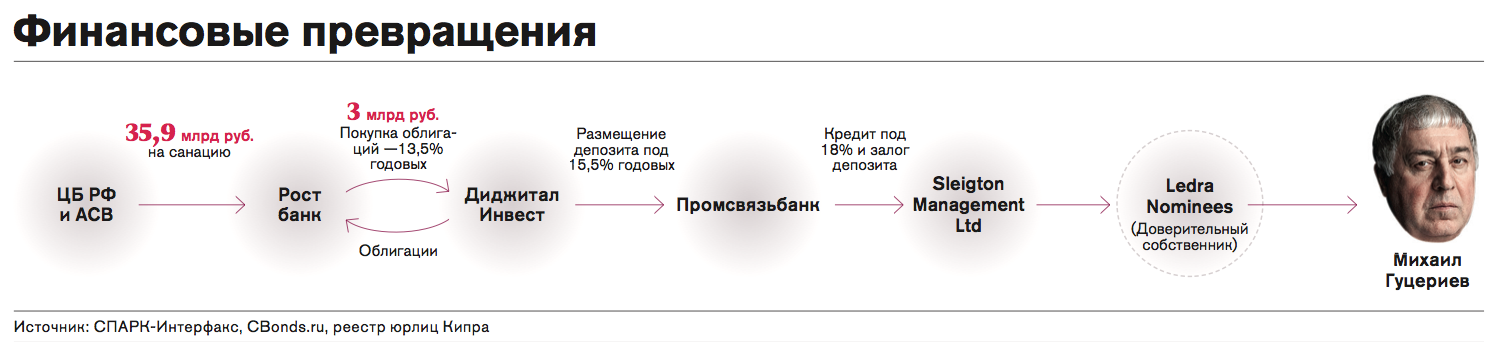

Участие в санации — это еще и дешевые длинные деньги. На санацию Рост Банка Бинбанк получил от Агентства по страхованию вкладов 18,4 млрд рублей по ставке 0,51% годовых на 10 лет и 17,5 млрд рублей под 6,01% годовых на шесть лет. На санацию Москомприватбанка (ББКК) было выделено два займа — на 3 млрд рублей под 6,5% годовых на четыре года и 9 млрд под 4% годовых также на четыре года. Первый заем уже погашен.

И это не все. В рамках госпрограммы докапитализации банков Бинбанк получил 8,8 млрд рублей в виде ОФЗ.

Всего Бинбанк получил 53,7 млрд рублей длинных денег на условиях, гораздо более выгодных, чем в любом банке.

Несмотря на финансовую поддержку АСВ, группа Бинбанка за три квартала 2015-го показала рекордный по сектору убыток 21,5 млрд рублей (по РСБУ). Из них две трети пришлось на санируемый Рост Банк, у которого резко вырос портфель корпоративных кредитов, в том числе переуступленных другими банками. «Одно из искушений банка-санатора — перевести часть своих кредитов, в том числе плохих, на баланс санируемого банка, так как санируемый банк не обязан соблюдать нормативы ЦБ. Быстрорастущая просроченная задолженность Рост Банка говорит о том, что такой сценарий исключать нельзя», — считает аналитик Standard & Poor’s Екатерина Марушкевич.

Иными словами, пользу от санации может получать и сам санатор. «У санируемых банков убытки накоплены, и они предусмотрены планами их дальнейшего финансового оздоровления», — пояснил ситуацию Шишханов. Деньги, выделенные на санацию, владельцы Бинбанка напрямую использовать не могут, но есть много способов, позволяющих сделать это, ничего не нарушив. Один из них предполагает кредитно-депозитную схему с использованием облигаций. В Бинбанке эту схему комментировать не стали.

Кроме санируемых банков длинные деньги дают и пенсионные фонды. За последние пару лет Шишханов, который отвечает за финансовый сектор, купил пять НПФ, последний — в октябре 2015-го — НПФ «Райффайзен». Активы этих фондов в середине года оценивались в 145 млрд рублей. Это тоже длинные деньги, и их также нельзя использовать в интересах акционеров напрямую. В то же время НПФ разрешено держать в портфеле облигации и ипотечные бумаги (ипотечные сертификаты участия, ИСУ), посредством которых владелец фонда может финансировать свои проекты в недвижимости.

В принадлежащем Бинбанку НПФ «Европейский» до недавнего времени доля ИСУ составляла 29,7% пенсионных накоплений, в НПФ «Доверие» — 35%. По нормативам ЦБ фонд мог вкладывать в ИСУ до 40% пенсионных накоплений, но Центробанк в ближайшее время снизит планку до 10%. «ИСУ, в которые вложены пенсионные накопления фондов группы БИН, являются понятными, прозрачными активами, обеспеченными качественными залогами. «Они соответствуют всем требованиям ЦБ РФ, — говорит Шишханов. — Именно ИСУ позволили ряду фондов показать очень хорошую доходность».

Всего в начале 2015 года фонды вложили более 30 млрд рублей в ИСУ и проектные облигации, покрытием по которым выступают закладные на несколько объектов недвижимости группы. В одном случае залогом являются низколиквидные сельскохозяйственные земли на 7 млрд рублей, аренда которых, несмотря на отсутствие спроса, должна приносить доход 1,3–6% годовых.

Настоящее братство

Почему группа называется БИН?

На этот счет было много спекуляций — участники рынка расшифровывали ее даже как «Братство ингушского народа». Все оказалось проще.

«Изначально БИН никак не расшифровывался, это не было аббревиатурой. Дальше мы стали придумывать и расшифровали ее как «Банк инвестиций и новаций», — говорил Шишханов в одном из интервью в 2006 году. Гуцериев же рассказывает, что на самом деле в 1992 году он просто купил за $2000 готовое юридическое лицо ТОО «БИН лтд». Отсюда пошло название и всего остального, в том числе Бинбанка.

Сегодня Гуцериев называет свою бизнес-империю братством. «Это братство, настоящее братство, не фальшивое, где один за всех, все за одного». При этом непосредственными владельцами бизнеса являются трое: сам Гуцериев, его брат Саит-Салам и племянник Микаил Шишханов. Гуцериеву, по его словам, принадлежит 51% во всех без исключения активах группы — в нефти, нефтепереработке, угле, строительстве, недвижимости, банках и т. д., а его брату и племяннику — по 24,5%. Исключений нет. Кто бы ни купил бизнес, он обязан поделиться со всеми. «Неважно, кто сколько вложил в бизнес денег или труда, неважно, чья была идея и кто ее осуществил, — резюмирует Михаил Гуцериев. — Все принадлежит всем».

— При участии Александра Левинского