В конце июля правительство утвердило «Стратегию развития ипотечного кредитования до 2030 года», которая должна в очередной раз решить пресловутый «квартирный вопрос». Стратегия обещает довести к 2030 году долю семей, имеющих возможность приобрести жилье с помощью собственных и заемных средств до 60%, увеличить средний срок ипотечного кредита до 30 лет, а реальную процентную ставку опустить до 2%. Напомним, что разработать такую стратегию Дмитрий Медведев поручил еще в конце июля 2009 года со сроком выполнения — декабрь 2009-го. Прошел год, стратегия запоздала на полгода. И что в итоге?

Сначала можно посмотреть, насколько реальны те «кисельные берега», которые обещаны к 2030 году и до которых некоторые из нас имеют шансы дожить и тогда уже взять ипотечный кредит — со сроком погашения в 2060-м… Для простоты обещанные цели можно сравнить с данными по США, которые уже имеют наиболее развитый и глубокий рынок ипотечного кредитования в мире.

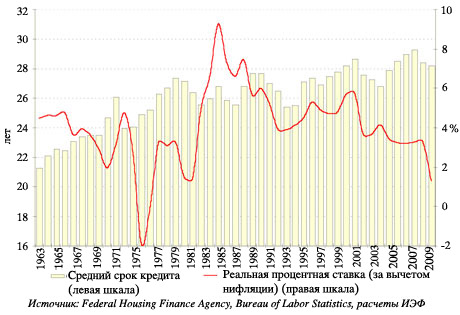

Средний срок ипотечного кредита и реальная процентная ставка по ипотечным кредитам в США, 1963-2009 (стандартная ипотека)

Обратим внимание, что средний срок стандартного ипотечного кредита в США и сейчас не превышает 30 лет, а в среднем за последние 50 лет составлял около 25 лет. Реальная процентная ставка опускалась до 2% и ниже лишь в исключительных случаях, связанных в первую очередь с инфляционной динамикой. В среднем реальная ставка по ипотечному кредиту с фиксированной ставкой близка скорее к 3,5–4%, что с инфляцией в 1,5–2% дает типичные 5–6% в номинальном выражении. Долгосрочный уровень владения собственным жильем составляет в США около 65% (в Германии для примера — 42%), что, видимо, является неким аналогом доли населения, имеющего возможность приобрести жилье за свой счет. Таким образом, получается, что отечественные цели по развитию ипотечного кредитования до 2030 года вполне подойдут США или Германии.

Приняв стратегию в таком виде, государство вновь подтвердило свою ставку на развитие ипотеки как основного инструмента решения жилищных проблем граждан. Такая ставка была сделана 5-6 лет назад в ходе реализации второго этапа ФЦП «Жилище» и превращения ее в приоритетный национальный проект «Доступное комфортное жилье — гражданам России». Именно тогда были приняты решения по предоставлению государственных гарантий корпорации АИЖК и созданию двухуровневой модели ипотечного кредитования по американскому образцу. Одновременно помимо наращивания «ипотечного спроса» государство увеличило прямую покупку жилья для отдельных категорий групп нуждающихся граждан — ветеранов ВОВ, программы предоставления государственных жилищных сертификатов и пр.

Реализация приоритетного национального проекта, который по иронии завершается как раз в 2010 году, должна была, по замыслу разработчиков, привести к существенному расширению доступности жилья для граждан. Вот официально задекларированные цели по доступности жилья, обещанные к 2010 году:

— увеличение доли семей, которым доступно приобретение жилья до 30% (в 2009 году, по данным Минрегиона, 17%);

— снижение коэффициента доступности жилья (отношение цены квартиры к годовому доходу средней семьи) до 3 лет (в 2009 году — 5,1 года).

Даже самый беглый анализ показывает, что базовые цели, поставленные приоритетным национальным проектом «Доступное жилье», не были достигнуты: жилье стало дороже и не стало доступней. Предоставление жилья отдельным льготным категориям граждан помогло решить жилищные проблемы некоторой части населения, но для подавляющей части жилищный вопрос только обострился. Логичным в новой стратегии был бы анализ причин, которые привели к подобным неутешительным результатам. Но нет, новая стратегия написана с чистого листа. Как будто не было ни соответствующего приоритетного национального проекта, ни федеральной целевой программы. Фактически стратегия декларирует продолжение той же «линии», которая не добилась успеха за предыдущие пять лет.

Динамика цен на жилье в реальном выражении (за вычетом инфляции) и коэффициент доступности жилья, 2001–2010 годы

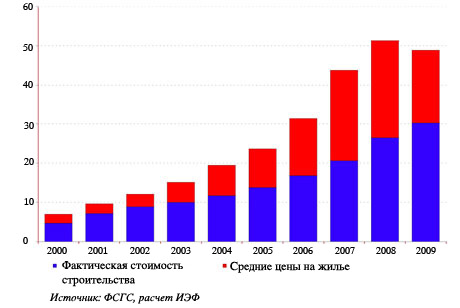

Стимулирование рынка жилищного строительства как с помощью ипотечных денег, так и с помощью прямых покупок государством привело к тому, что средние цены на жилье в реальном выражении выросли в три раза к началу экономического кризиса, а коэффициент доступности жилья вырос с 4 до 6 лет (график 2). Причем резкий рост цен на жилье отнюдь не означал «золотого дождя» для строителей. Если в начале 2000-х фактическая стоимость строительства составляла около 75% от продажной цены на первичном рынке, то к 2008 году она снизилась до 50% (график 3). При этом уровень рентабельности в строительстве практически не изменился: в 2005 году он составлял 5,3%, в следующем году даже снизился до 4,8%, а в 2008-м достиг 6,3%. Остальные затраты — стоимость преодоления административных барьеров, подключение к инфраструктуре, стоимость различных кредитных ресурсов, расходы на девелопмент и прибыль всех задействованных участников. Все это по большому счету не имеет отношения к стройке, но составляет половину цены продающегося жилья.

Средние цены на жилье на первичном рынке и фактическая стоимость строительства в России, 2000–2009 годы

Почему новый виток стимулирования ипотечного спроса, поддержанный средствами ВЭБа и госбанков, новым выпуском ипотечных бумаг с государственными гарантиями, не приведет к новому витку роста цен, а улучшит доступность жилья, из Стратегии не вполне понятно. Что показал опыт развития российской ипотеки за последние 5 лет, так это что одна лишь ипотека не способна решить проблему обеспечения граждан доступным жильем. Для этого требуется гораздо больше.

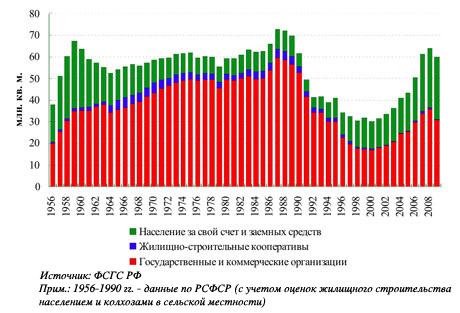

К примеру, формально в России существует система жилищных строительных кооперативов, но на них приходится лишь 0,5 млн кв. м вводимого жилья по всей стране, тогда как еще в начале 1990-х ЖСК вводили по 2–3 млн кв. м в год (в советские времена — 5–6 млн кв. м). Тем не менее проект ФЗ «О строительных сберегательных кассах», который должен был дать вторую жизнь системе ЖСК, находится до сих пор в стадии рассмотрения Госдумой. С 2004 года.

Жилищное строительство, млн кв. м, 1956–2009 годы

Требуется цивилизованный рынок аренды жилья. Из-за того что большая часть рынка аренды абсолютно непрозрачна и существует вне правового и налогового поля, права как арендаторов, так и арендодателей абсолютно не защищены. Поэтому аренда жилья рассматривается основной частью населения лишь как вынужденный шаг на пути к наличию собственного жилья, и это усиливает диспропорции на рынке жилья.

Необходим нормальный рынок аренды муниципального жилья, построенного на государственные средства. Существующая система договоров социального найма — это остаток советского прошлого, переехавший в рыночную экономику, но никак не полноценная система public housing, обеспечивающая определенному кругу граждан доступное и недорогое социальное жилье.

Необходимы доступные населению гарантированные государством инструменты инвестирования достаточно больших сумм денежных средств. В настоящее время подавляющее большинство населения надежным вложением более или менее крупных сбережений считает лишь недвижимость. При текущем низком уровне налогообложения недвижимости это создает стимулы к тому, что уже обеспеченные слои населения становятся владельцами все большего количества жилья, в то время как для менее обеспеченных слоев жилье становится все менее доступным. Почему государственная компания АИЖК может выкупать ипотечные кредиты, пользуясь суверенными гарантиями Российской Федерации, но при этом подобные гарантии не могут быть доступны для частных инвестиций? Почему вместо рекламирования «народных» IPO, предлагающих населению вкладываться в волатильные и рискованные акции, нельзя заниматься продвижением среди населения долгосрочных ипотечных и проектных облигаций, имеющих суверенные гарантии?

Одним из ключевых параметров системы ипотечного кредитования является ее стоимость, то есть процентная ставка, по которой выдается кредит. По данным ЦБ, средневзвешенная ставка по ипотечным кредитам, выданным в июле 2010 года, составляла 13,5% при средней продолжительности выданного кредита в 17 лет. При годовой инфляции в 7–8% реальная процентная ставка по такому кредиту составляет 6–7% — немыслимый уровень для сегодняшней ипотеки развитых стран. Несмотря на все призывы и обещания государства, ставка ипотечного кредитования остается непомерно высокой. Одной из основных причин, на мой взгляд, являются высокие инфляционные риски и иные риски фондирования, которые «закладываются» банками в процентную ставку. Почему государству с помощью той же АИЖК не предложить заемщикам продукты с плавающей процентной ставкой, которые бы позволяли за счет переноса части процентного риска с банка на заемщика понизить ставку по кредиту? Во всех развитых странах, за исключением США с гигантскими государственными ипотечными агентствами, банки не предоставляют ипотечные кредиты на длительные сроки под фиксированную ставку. Наши банки предоставляют, но по заоблачной ставке. В общем вполне возможно, что довольно скоро после разработки стратегии развития ипотечного кредитования, занявшей целый год, понадобится новая стратегия.

Автор — руководитель экономического департамента Института энергетики и финансов