Facebook: «период тишины» закончился. Что дальше?

Сегодня истекает 40-дневный период после IPO Facebook, в течение которого аналитики Уолл-стрит не имели права обнародовать свои рекомендации по акциям компании. Уже к вечеру ожидаются публикации, которые могут серьезно повлиять на котировки заметно подешевевшей после размещения социальной сети (подробнее об этом здесь). Первые инвесторы Facebook заработали $21 000 на каждый вложенный доллар. Велики ли у FB возможности дальнейшего роста? Как насчет заработков?

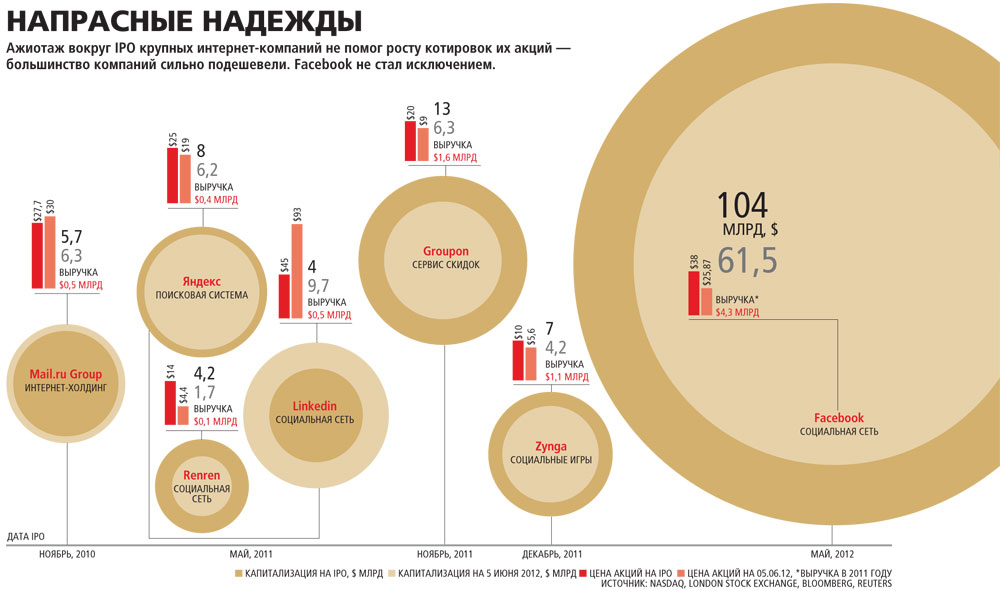

Восемнадцатого мая 2012 года эксцентричный Марк Цукерберг остался верен себе — на открытие торгов акциями Facebook в Нью-Йорке на биржу NASDAQ он не поехал, предпочтя отметить начало торгов в калифорнийском Менло Парке, в окружении сотрудников своей компании. В Нью-Йорк происходящее в Калифорнии транслировалось на большой экран на фасаде биржи: улыбающийся Марк, надпись «Welcome Facebook» и бегущая строка «цена акций $38». Первичное размещение акций сделало социальную сеть компанией с капитализацией $104 млрд, а состояние Цукерберга увеличило до $19 млрд. Но уже на следующий день котировки упали ниже цены размещения, и самое успешное «технологическое» IPO в истории обернулось катастрофой.

«[Инвесторам...] надо бояться, когда другие проявляют алчность, и быть алчными, когда другие боятся», — писал в 2004 году Уоррен Баффетт, известный своей нелюбовью к технологическим компаниям. В ежегодном письме акционерам Berkshire Hathaway он также советовал никогда не совмещать эйфорию с большими тратами. Может быть, в следующем письме Баффетт приведет IPO Facebook в качестве наглядного примера того, как не должен поступать осторожный инвестор. Когда уже на второй день биржевых торгов акциями Facebook их котировки упали на 13%, инвесторы начали беспокоиться, затем паниковать. Когда в течение следующих трех недель акции Facebook подешевели на 30%, эйфория сменилась отчаянием. Многочисленные эксперты начали тщательно вчитываться в отчетность компании и находить в ней однозначные признаки того, что падение было неизбежным. (К концу июня акции социальной сети подросли — 26 июня они стоили $33,1 — на 13% ниже цены размещения.)

Почти миллиард

Отчетность Facebook примечательна тем, что содержит в себе основания для самых разных прогнозов относительно будущего компании. Все зависит от того, в каком настроении и на какие части бизнеса смотреть.

Начнем с позитива. Главный капитал Facebook — число пользователей — продолжает расти, вплотную приблизившись к знаковой отметке в 1 млрд. На сентябрь 2011 года было 800 млн активных пользователей (MAUs — monthly active users, заходящих в сеть не реже раза в месяц), на конец марта 2012-го — уже 901 млн. Но уже здесь возникают вопросы: Facebook признает, что метод оценки числа пользователей небезупречен: ложные или дублирующие аккаунты могут составлять до 5–6% пользователей. Кроме того, отмечает компания, мобильные устройства связываются с серверами компании в автоматическом режиме без участия пользователя, проверяя обновления. Эти «заходы» компания может считать как пользовательские. Число пользователей, по оценкам компании, может доходить до 5% в день.

Тем не менее Facebook удается сохранять почти линейный прирост пользователей, если смотреть на обобщенные данные. Если же оценивать квартальные результаты, то видна тенденция к снижению прироста: в 2010 году число новых пользователей составляло в среднем 62 млн в квартал, в 2011 году — 59 млн, в I квартале 2012 года — 56 млн. Это связано с довольно очевидным замедлением прироста активных пользователей в США и Канаде. Здесь через восемь лет после запуска сети ниша близка к насыщению — за последний год каждый квартал приносит в среднем около 6 млн пользователей.

Темпы прироста новых пользователей снижаются и в Европе (в среднем 10 млн аккаунтов в квартал за тот же срок). Сейчас база пользователей Facebook растет за счет Азии, Африки, Латинской Америки. Неслучайно в проспекте Facebook звучит сожаление, что рынок Китая для социальной сети закрыт. При этом социальная сеть заявляет, что ближайшая цель даже не 1 млрд (что рассматривается как практически решенная задача), а 2 млрд пользователей во всем мире. Facebook уже победил своих конкурентов во всех странах, кроме семи: сопротивление возглавляют Китай, блокирующий доступ к этой социальной сети, и Россия, где правит «ВКонтакте».

Где искать новых пользователей? Например, среди неохваченных возрастных групп: на днях Facebook сообщил о том, что может позволить открывать легальные детские аккаунты (сейчас по правилам сети создать профиль можно лишь с 13 лет), привязав их к родительским. По данным Бюро переписи США, из 311 млн человек населения около 20 млн — это дети в возрасте от 10 до 14 лет. Только в США, с учетом глубины проникновения Facebook (60%), это добавит соцсети еще около 10 млн аккаунтов, или до 6% новых пользователей. Кроме того, это приведет правила компании в соответствие с реальным положением дел, так как дети часто открывают аккаунты, завышая свой возраст.

Мобильная угроза

Facebook показывает блестящие финансовые результаты: в 2011 году выручка выросла на 88%, до $3,7 млрд, чистая прибыль — на 65%, до $1 млрд. Но при этом выручка почти не диверсифицирована: 85% из $3,7 млрд по итогам 2011 года приходится на рекламу, а 12% — на комиссионные, получаемые при покупке виртуальных товаров в игровых приложениях и рекламу компании Zynga. Рекламные поступления, таким образом, являются ключевым параметром бизнеса Facebook и оценки его стоимости.

Едва наметившееся замедление прироста пользователей уже сказывается на финансовых показателях. По расчетам аналитика «Арбат Капитал» Инги Фокши, Facebook зарабатывает на одном пользователе $1,17 в квартал, тратя $0,75 (данные за I квартал 2012 года). Чистая квартальная прибыль — $0,23 на одного пользователя. Но расходы растут быстрее. По сравнению с I кварталом 2011 года они увеличились на 49%, в то время как доход — всего на 9%. Прибыль на одного пользователя сократилась на 34%. Впрочем, если сравнивать эти результаты с другими интернет-компаниями, то Facebook выглядит неплохо. Groupon, Zynga, недавно созданный поисковик Yelp показали операционные убытки за год, закончившийся 31 марта 2012 года.

Доходы на одного пользователя могут вырасти — если Facebook научится монетизировать трафик, поступающий с мобильных устройств. Согласно документам, поданным компанией в Комиссию по ценным бумагам и биржам США (SEC), в марте 2012 года более половины всей аудитории (488 млн пользователей) пользовались социальной сетью через мобильные устройства. Из них 83 млн человек использовали только мобильные устройства для входа в Facebook. При этом число мобильных пользователей за год выросло на 69%.

Но реклама, составляющая основу доходов Facebook, не видна через мобильные устройства. Поместить баннерную рекламу на небольшом экране просто негде, а занять весь экран — неудобно для пользователей. В документах для SEC Facebook признается: компания пока не может «генерировать сколь-либо значимый доход от использования Facebook с мобильных устройств, и наша способность делать это не доказана».

Мобильный интернет наступает так стремительно, что не только Facebook, но и другие интернет-компании к этому не готовы. Zynga зарабатывает на каждом пользователе мобильных устройств в 5 раз меньше, чем на пользователе настольного компьютера. Американцы сейчас потребляют 10% медийного контента в интернете через мобильные устройства, но на долю этого контента приходится лишь 1% всех рекламных доходов, говорится в последнем ежегодном отчете Мэри Микер, партнера компании Kleiner Perkins Caufield & Byers (KPCB). При этом, отмечает Микер, в 2011 году число пользователей 3G-сетей выросло в мире на 37%, до 1,1 млрд, а к апрелю этого года на мобильные устройства приходилось 10% глобального интернет-трафика, хотя еще в конце 2009 года — всего 1%.

Рост мобильного пользования сетью и улучшение мобильных продуктов Facebook называет приоритетными направлениями своей работы, но реальных достижений в этом направлении пока мало. Одно из решений — запущенные в мобильной новостной ленте Facebook так называемые спонсируемые посты, но рекламодатели плохо понимают, с чем имеют дело. Например, как сообщил в своем блоге репортер The Wall Street Journal Денис Берман, концерн General Motors «зарезал» весь рекламный бюджет на Facebook в размере $10 млн, «потому что эта реклама не работает».

Справедливая цена

Из-за неопределенности с мобильной рекламой спрогнозировать серьезный рост выручки Facebook пока трудно. Аналитики крупных инвестбанков на момент написания статьи хранили молчание, ссылаясь на 40-дневный период тишины после размещения. Партнер небольшой американской Pivotal Research Group Брайан Визер считает, что рост выручки Facebook замедлится в 2012 году до 35,3% (в 2011-м она выросла на 87,9%), в 2017 году — до 23,6%. По его прогнозам, в 2017 году компания заработает $18,3 млрд при расходах $11,5 млрд. В своем отчете перед IPO (30 апреля) он оценивал методом дисконтированных денежных потоков стоимость акции Facebook в $29, а стоимость всей компании — в $75,3 млрд — по нижней границе первоначального ценового диапазона ($28–35), который был повышен перед размещением.

Российская компания «Финам», собиравшая пул инвесторов для участия в размещении Facebook (заявка, к их радости, не была удовлетворена), также пыталась оценить стоимость сети методом дисконтирования денежных потоков. Ее оценка — $78 млрд. А вот оценка методом сравнительного анализа — по отношению капитализации к прибыли и выручке (P/E, P/S) и стоимости компании к EBITDA — дает капитализацию всего в $52 млрд. Это соответствует стоимости акции на уровне $31 и $21 соответственно. Несмотря на то что точно спрогнозировать будущие денежные потоки довольно сложно, «Финам» присваивает оценке DCF вес 0,75, а сравнительному методу — 0,25 и получает справедливую стоимость акций $28,5.

Иными словами, принятые на рынке методы оценки стоимости интернет-компаний не позволяли оценить Facebook выше примерно $80 млрд. Но социальная сеть смогла получить оценку в $104 млрд, то есть каждый ее пользователь был оценен в $115, хотя сейчас он приносит компании лишь около $4,1 выручки и $1,1 чистой прибыли в год. Почему же инвесторы закрыли глаза на свои же проверенные методы, согласившись переплатить как минимум 20%?

pagebreak

Клондайк на пике

Еврозону лихорадит, глобальная экономика не выходит из очередного витка кризиса, дешевеет сырье, ценные бумаги. В современном мире нет другой такой отрасли, как интернет, которая бы уверенно росла из года в год, стабильно наращивала прибыль, создавала новые рабочие места и, что главное для инвесторов, обещала фантастическую прибыль в случае успеха.

Но инвестиции в интернет так и хочется сравнить с золотой лихорадкой. Приходить на этот Клондайк нужно вовремя, пока по пустынной  земле бродят редкие одиночки, наудачу берущие пробы тут и там в поисках золота. Когда здесь становится тесно от тысяч неофитов, переплачивающих за клочок земли в надежде найти золотоносную жилу, вкладывать уже поздно. Во Всемирной паутине объектов, достойных инвестиций, не так много, поэтому каждое новое IPO вызывает ажиотажный спрос. Даже последующее падение курсов акций не может отвратить инвесторов от желания поймать свою удачу.

земле бродят редкие одиночки, наудачу берущие пробы тут и там в поисках золота. Когда здесь становится тесно от тысяч неофитов, переплачивающих за клочок земли в надежде найти золотоносную жилу, вкладывать уже поздно. Во Всемирной паутине объектов, достойных инвестиций, не так много, поэтому каждое новое IPO вызывает ажиотажный спрос. Даже последующее падение курсов акций не может отвратить инвесторов от желания поймать свою удачу.

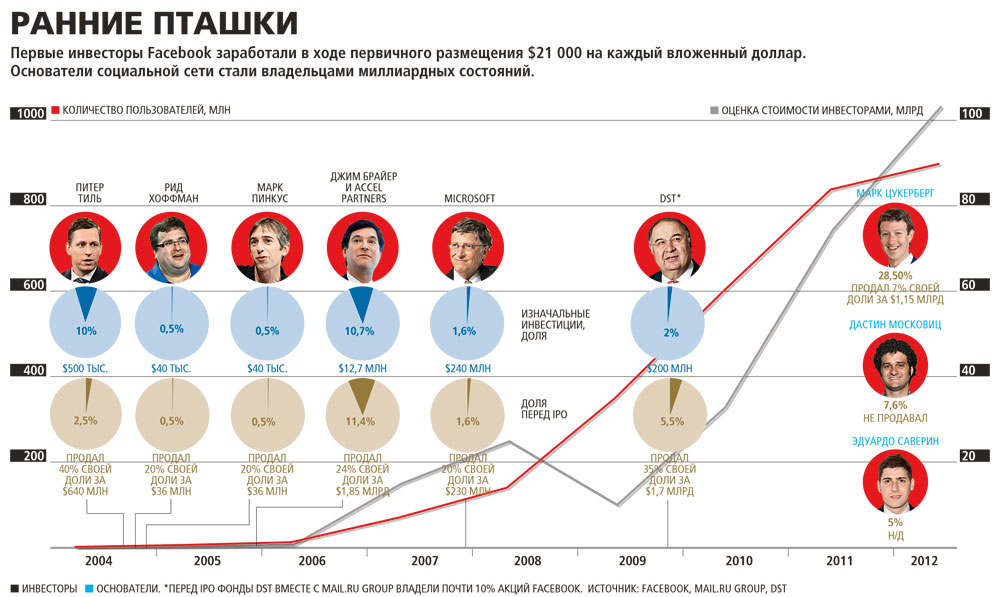

Положительные примеры у всех перед глазами. Каждый доллар, вложенный в Facebook в 2004 году его первыми инвесторами во главе с Питерем Тилем, на IPO превратился в $21 000. Алишер Усманов, скупавший акции через подконтрольные ему DST Global и Mail.ru по $2,4–4, продавал бумаги по $38, выручив при размещении $2,44 млрд, и может не беспокоиться из-за 30%-ного падения их цены.

«В поведении финансовых рынков всегда есть доля иррациональности, которая иногда проявляет себя в отрыве от того, какие показатели демонстрирует компания. Поэтому, сколько реально стоит Facebook, покажет время», — благодушно рассуждает гендиректор и сооснователь Mail.ru Group Дмитрий Гришин. Mail.ru Group, продав лишь треть пакета на IPO, получила $510 млн прибыли, полностью окупив первоначальные инвестиции.

Гришин называет IPO Facebook «историческим для IT-отрасли событием», а одним из важных его итогов считает тот факт, что на счетах Facebook уже скопилось около $5 млрд. Эти деньги будут инвестированы в том числе в финансирование стартапов и технологическое развитие. Еще треть своего пакета Mail.ru Group сможет продать по истечении 91 дня с момента IPO, оставшуюся треть — через год.

«То, что происходит сейчас (падение котировок. — Forbes), это нормально, но потом цена все равно взлетит. Миллиард лохов будет сидеть здесь, надо только придумать, как их правильно монетизировать», — уверен еще один бизнесмен, удачно инвестировавший в Facebook. Огромная аудитория социальной сети как минимум не сократится, и ее дальнейшая монетизация — это лишь техническая проблема. Он прогнозирует, что в течение ближайшего года капитализация Facebook будет колебаться в границах $80–90 млрд, а затем неизбежно дорастет до $100 млрд и более.

Yahoo! или Google

Многие аналитики согласны: в долгосрочной перспективе будущее Facebook выглядит неплохо. Их главные доводы все те же — огромная аудитория сети и продолжающееся перетекание рекламных бюджетов в интернет. Согласно отчету Мэри Микер, в 2011 году интернет по рекламным бюджетам уступал лишь телевидению (22% против 42%), но при условии эффективной монетизации мобильного интернета этот разрыв может как минимум сильно сократиться. Аналитик инвесткомпании Sterne Agee Арвинд Бхатья ожидает, что Facebook утроит выручку и EBITDA в течение четырех-пяти лет.

Сколько на самом деле придется ждать? Акции Facebook будут находиться под серьезным давлением в течение всего этого и начала 2013 года. Брайан Визер из Pivotal Research Group обращает внимание на то, что у компании очень объемная программа компенсаций сотрудникам за счет акций компании. До 2011 года компания выдала своим сотрудникам опционы или права требования на 300 млн акций, в I квартале 2012 года — на 53 млн. По оценкам Визера, в среднем на одного работника приходится $400 000 выплат в 2012 году, или $1,6 млрд. Это 37% всех расходов компании в этом году и 31% выручки. Из-за этих выплат чистая прибыль 2012 года снизится по отношению к 2011 году вдвое — до $500 млн. А во II квартале, на который приходятся основные расходы по программам компенсации, социальная сеть и вовсе будет в убытках. Впрочем, Facebook предупреждал инвесторов об этом в проспекте к размещению акций.

Снижение курса акций может спровоцировать вторая волна продаж со стороны крупных акционеров. Ее стоит ждать с августа и до конца 2012 года, когда будут сняты разнообразные запреты на продажу акций. В частности, 15 августа снимается запрет на реализацию около 11% акций со стороны фондов и первоначальных инвесторов, кроме самого Марка Цукерберга. С 14 октября аналогичный запрет отменяется и для сотрудников. А с 13 декабря в открытую продажу могут попасть еще около 7% акций, в том числе часть пакета Mail.ru Group и DST. Для большинства этих инвесторов Facebook — реализованная идея.

Но это ближайшие риски, а стоимость Facebook через год или два будет зависеть от новых источников дохода. Сами по себе пользователи пока не приносят сети больших денег, но создают ни с чем не сравнимую базу для экспериментов по монетизации трафика. В мае Facebook начал очередной: отныне в Новой Зеландии пользователи могут платить по $1,4, чтобы промоутировать свои записи. Такая бизнес-модель кормит многие сайты знакомств по всему миру, но проваливалась в соцсетях: однажды платные «голоса», влияющие на личный рейтинг, ввела российская сеть «ВКонтакте», этот сервис пришлось свернуть.

Пока в распоряжении Марка Цукерберга — самая большая аудитория в интернете, самая большая коллекция фотографий, связей и координат людей. На его счету — несколько арабских революций. В какую сумму оценить способность соцсети стягивать миллионные толпы людей на улицы? Сколько стоит 10% мирового интернет-трафика — 50, 100 или 200 миллиардов долларов? Если верить, что социальная сеть не потеряет популярности, любая из этих сумм может стать реальностью.

Но что если Facebook, пройдя пик, станет стагнировать? Недолгая история интернета дает отличный пример такого развития — Yahoo!. В финале этой траектории — компания, раздираемая корпоративными скандалами и стоящая меньше, чем совокупная стоимость ее активов. Судя по нынешней цене акций Facebook, пессимистов в виртуальном Клондайке пока больше, чем оптимистов.