Активность российских банков на фронте М&А возросла как по количеству, так и по размеру сделок. На прошлой неделе Сбербанк объявил о покупке турецкого Denizbank за $3,5 млрд. В феврале Сбербанк сообщал о покупке VBI, небольшого банка, оперирующего в ряде восточноевропейских стран. В случае с Denizbank продавцом является франко-бельгийский банк Dexia, разорившийся в результате кризиса. VBI был выставлен на продажу aвстрийским VBAG. Цены на банковские активы, может быть, и находятся на низких уровнях по сравнению с докризисными уровнями, но так или иначе это были крупные трансакции: $660 млн за VBI и $3,5 млрд за Denizbank.

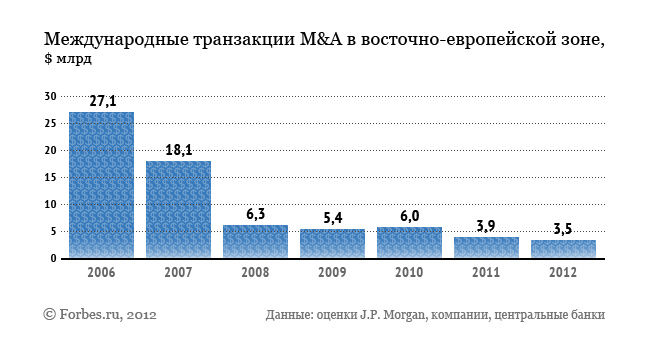

Эти трансакции последовали за значительными приобретениями внутри страны: так, Сберанк получил контроль над крупным брокерским бизнесом («Тройка Диалог») за $1 млрд, а ВТБ поглотил Банк Москвы (за $9,5 млрд). Эти сделки происходили на фоне затухающей транснациональной активности М&А в Европе и Восточноевропейском регионе. Могучий поток, который ранее измерялся десятками миллиардов долларов суммарно, в послекризисный период превратился в небольшой ручеек. Повторение трансакций, подобных приобрeтению Societe Generale Росбанка, где покупка контрольного пакета в $2,3 млрд при рекордно высоком мультипликаторе (5,9) акционерного капитала, сейчас представляется просто нереальным.

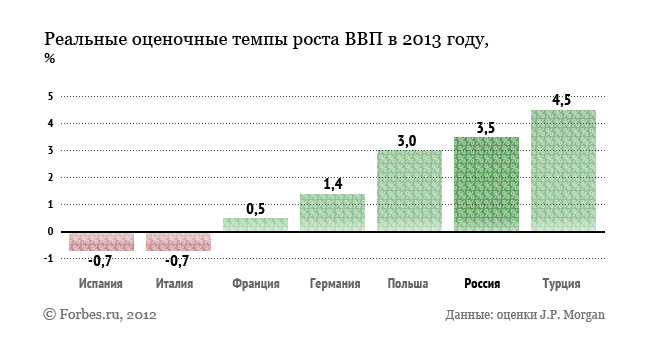

Оценка привлекательности входа на другие рынки в основном определяется перспективами их макроэкономического роста. Интересно, что последняя трансакция Сбербанка была сделана на восточной «переферии» еврозоны, а не в ее развитой части. Здесь рост должен быть сильнее, так как эти страны относятся к категории «развивающихся» и для них не так велико влияние возможного коллапса в еврозоне. По оценкам макроэкономистов J.P. Morgan, реальные темпы роста валового продукта в 4,5% для Турции и 3,0% для Польши в 2013 году показывают большой отрыв этих стран от «старой» Европы. Именно Турция и Польша фигурирют в стратегии экспансии Сбербанка как приоритетные рынки.

Оценка привлекательности входа на другие рынки в основном определяется перспективами их макроэкономического роста. Интересно, что последняя трансакция Сбербанка была сделана на восточной «переферии» еврозоны, а не в ее развитой части. Здесь рост должен быть сильнее, так как эти страны относятся к категории «развивающихся» и для них не так велико влияние возможного коллапса в еврозоне. По оценкам макроэкономистов J.P. Morgan, реальные темпы роста валового продукта в 4,5% для Турции и 3,0% для Польши в 2013 году показывают большой отрыв этих стран от «старой» Европы. Именно Турция и Польша фигурирют в стратегии экспансии Сбербанка как приоритетные рынки.

Перспективы роста в восточноевропейской зоне вполне сравнимы с российскими. Здесь стимулом может явиться географическая диверсификация, которая должна снизить риски концентрации бизнеса на домашнем рынке. В случае обвала цен на нефть Турция и Польша как потребители энергоносителей получат «укол адреналина», тогда как российская экономика пострадает. Интересно, что одним из факторов эффективности М&А традиционно является трансфер бренда, технологий, продуктовой линейки и практики управления от покупателя к объекту покупки. Однако, судя по уровню развития и проникновения банковских услуг, банки еврозоны могут скорее научить, нежели научиться у российских коллег. Такой расклад, конечно, ограничивает потенциал синергии от преобретения.

Перспективы роста в восточноевропейской зоне вполне сравнимы с российскими. Здесь стимулом может явиться географическая диверсификация, которая должна снизить риски концентрации бизнеса на домашнем рынке. В случае обвала цен на нефть Турция и Польша как потребители энергоносителей получат «укол адреналина», тогда как российская экономика пострадает. Интересно, что одним из факторов эффективности М&А традиционно является трансфер бренда, технологий, продуктовой линейки и практики управления от покупателя к объекту покупки. Однако, судя по уровню развития и проникновения банковских услуг, банки еврозоны могут скорее научить, нежели научиться у российских коллег. Такой расклад, конечно, ограничивает потенциал синергии от преобретения.

Но прибыльность операций должна сгладить и этот эффект. Прибыльность российских банков находится на высоких уровнях (как следует из динамики возврата на акционерный капитал ROE), которым в Европе могут только позавидовать. По всей видимости, именно это и определяет изменение направления потоков инвестиций. Совершенно очевидно, что в отличие от российских банков  европейские банки в наши дни являются потенциальными продавцами, а не покупателями. Зарубежная экспансия российских банков в Европе может продолжиться, однако покупатели будут действовать осторожно, ограничиваясь небольшими приобретениями (скорее лицензии на развитие, нежели доли на рынке) в сравнительно благополучных развивающихся сегментах еврозоны.

европейские банки в наши дни являются потенциальными продавцами, а не покупателями. Зарубежная экспансия российских банков в Европе может продолжиться, однако покупатели будут действовать осторожно, ограничиваясь небольшими приобретениями (скорее лицензии на развитие, нежели доли на рынке) в сравнительно благополучных развивающихся сегментах еврозоны.