На российский рынок выходят гонконгские акции: что нужно знать инвестору

Что случилось

На российском фондовом рынке появились первые признаки давно анонсированного «разворота на Восток». Уже с 20 июня СПБ Биржа начнет торги ценными бумагами 12 компаний с первичным листингом на Гонконгской бирже. До конца года площадка планирует увеличить число доступных гонконгских акций до 200, а в течение 2023 года — до 1000.

Торговая сессия будет длиться с 08:00 до 18:00. Расчеты по ценным бумагам будут производиться в гонконгских долларах на второй торговый день. При этом, по законодательству Гонконга, и покупатель, и продавец должны платить так называемый гербовый сбор. Он составляет 0,13% от суммы каждой сделки и округляется до целого гонконгского доллара.

Торги будут вестись лотами гонконгских акций. Как следует из релиза СПБ Биржи, один лот будет содержать одну бумагу либо количество бумаг, кратное десяти. В интервью «Бизнес ФМ» директор СПБ Биржи Роман Горюнов уточнил, что российская площадка будет «приближать лот, чтобы он примерно составлял от $100 до $300». Депозитарием при этом выступает ПАО «СПБ Банк».

В релизе СПБ Биржи говорится, что российские брокеры получат доступ к готовой инфраструктуре «для опытной эксплуатации». Так они смогут настроить свои учетные системы для расчетов в новой валюте — гонконгском долларе, и удержания гербового сбора. Биржа ожидает, что крупнейшие брокеры дадут клиентам доступ к гонконгским акциям в течение одного-полутора месяцев. О предоставлении доступа к торгам гонконгскими акциями уже объявили БКС и «Тинькофф Инвестиции». На новостях о начале торгов гонконгскими ценными бумагами акции СПБ Биржи подорожали на 35%.

Кто выходит

Среди 12 гонконгских акций, доступ к которым получит российский массовый инвестор, четыре ему уже хорошо знакомы. Это бумаги компаний, которые торговались в США и были доступны на российских площадках через депозитарные расписки — онлайн-ретейлер Alibaba, интернет-холдинг Tencent, e-commerce платформа JD и производитель электроники Xiaomi. Восемь компаний ранее на российских площадках представлены не были.

Meituan

Интернет-компания объединяет множество онлайн-сервисов: доставку еды из ресторанов, доставку продуктов, сервисы аренды жилья и машин, а также агрегаторы отзывов. В 2018 году компания провела IPO на Гонконгской бирже, в ходе которого привлекла $4,2 млрд. Тогда ее оценили в $53 млрд, сейчас капитализация достигла $155 млрд. Предыдущий год компания закончила с убытком — 23,5 млрд юаней. Годовая выручка Meituan выросла на 56%.

Sunny Optical Technology

Компания производит оптические линзы и другие компоненты для камер и сосредоточена на работе с крупными производителями смартфонов — Huawei, Samsung, Vivo. Первый завод группы начал работу еще в 1984 году. С 2006 года Sunny Optical зарегистрирована на Каймановых островах, а в 2007 году вышла на биржу, получив в ходе IPO $3,9 млрд.

Сейчас капитализация Sunny Optical составляет $16,1 млрд. Динамика ее финансовых показателей за последний год была достаточно скромной. По итогам 2021 года выручка составила 37,5 млрд юаней, что на 1,3% ниже, чем в предыдущем году, а прибыль — 5 млрд юаней (+2,3%).

Country Garden Holdings

Вместе с Evergrande Group, Greenland Holdings и China Vanke входит в четверку крупнейших китайских операторов недвижимости. Как и многие китайские компании, в 2020 году во время пандемии коронавируса у Country Garden снижались финансовые и операционные показатели. По итогам прошлого года застройщик показал рекордную выручку в 523 млрд юаней (+13% по сравнению с 2020 годом) и самую низкую чистую прибыль за последние три года в 40 млрд юаней.

Sands China

Sands China занимается застройкой и развитием казино и курортов в Макао, который называют азиатским Лас-Вегасом. Этот бизнес стал одним из самых пострадавших от пандемии коронавируса в Китае, так как власти вводили ограничения на поездки на полуостров как для жителей Китая, так и для иностранцев. В 2021 году Китай ввел послабление для туристических поездок, отмечает компания в своем отчете, однако пандемия продолжает влиять на ее бизнес. Так, в январе власти Китая снова запретили авиакомпаниям ввозить иностранцев в Макао. По итогам 2021 года выручка компании составила $2,87 млрд, что на 70% выше показателя 2020 года. Убыток составил $1,05 млрд, что более чем на 30% меньше по сравнению с убытком $1,52 млрд годом ранее. На 16 июня акции компании на Гонконгской бирже стоят 15,2 гонконгского доллара, притом что накануне пандемии их цена была выше 40. Капитализация Sands China — $15,6 млрд.

CK Hutchison Holdings

Один из крупнейших китайских холдингов с активами в различных сферах: владеет телекоммуникационной компанией Hutchison 3G и розничной сетью A.S. Watson Group, а также принимает участие в реализации инфраструктурных проектов в сфере дорожного строительства, энергетической промышленности. Владеет долями в 52 портах по всему миру.

Выручка холдинга по итогам 2021 года составила 445 млрд гонконгских долларов (+7% по сравнению с прошлым годом). 39% выручки компании принес ретейл, еще 21% — CK Hutchison Group Telecom. EBITDA Hutchison Holdings выросла на 10%, до 111 млрд гонконгских долларов, а чистая прибыль на 9% — до 33,5 млрд. Капитализация CK Hutchison — 201,6 млрд гонконгских долларов ($25,7 млрд).

CK Asset Holdings

Крупный гонконгский оператор недвижимости, основанный миллиардером, в прошлом — богатейшим бизнесменом Гонконга Ли Кашином. Компания работает в сфере девелопмента, управления собственностью, аренды, в отельном бизнесе в Гонконге, Сингапуре и Великобритании. CK Asset Holdings зарегистрирована на Каймановых островах. В декабре прошлого года компания продала свое подразделение, занимавшееся лизингом самолетов, за $4,28 млрд, объяснив это «коренными изменениями», вызванными коронавирусом. По итогам 2021 года выручка компании составила 62 млрд гонконгских долларов (+7,6% к 2020 году), прибыль — 21,9 млрд гонконгских долларов (+23% от низкой базы 2020 года). С начала года акции компании не показывают заметной динамики, прибавив 6%. Компания регулярно платит дивиденды с доходностью около 3-4%. Капитализация на Гонконгской бирже составляет 188 млрд гонконгских долларов (около $24 млрд).

Sino Biopharmaceutical

Производитель фармацевтических препаратов с фокусом на кардиологию, неврологию, болезни дыхательной системы, онкологию. Компания также выпускает средства китайской медицины, управляет сетью медицинских центров. Владеет 15-процентной долей в компании Sinovac, производителя китайской вакцины от коронавируса. Выручка компании в 2021 году выросла на 13,6%, до 26,86 млрд юаней, прибыль — на 282,8%, до 16,6 млрд юаней, крупный вклад в рост показателя в 2021 году внесло именно владение долей в производителе вакцины, отмечал «Финам».

WH Group

Крупнейший в мире производитель свинины. В Китае компании принадлежит Shuanghui Development — крупнейшее мясоперерабатывающее производство в стране, а также крупнейший производитель продуктов из свинины в США Smithfield Foods. Бизнес WH Group состоит из трех сегментов — производство фасованных мясных продуктов (на этот сегмент приходится примерно половина выручки), свежей свинины и свиноводства. В Китае компания также управляет сетью розничных продуктовых магазинов. Выручка WH Group в 2021 году выросла на 6,7%, до $27,9 млрд, прибыль — на 7,2%, до $1,043 млрд, за счет роста продаж в США и Европе. Капитализация компании — 71,6 млрд гонконгских долларов ($9,1 млрд).

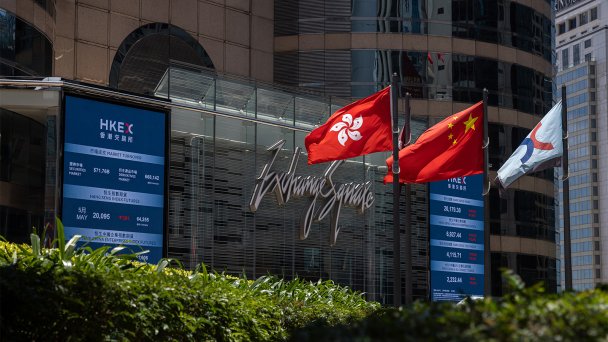

Как устроена Гонконгская биржа

Гонконгская биржа — одна из трех основных торговых площадок Китая и одна из крупнейших бирж мира. Ее совокупная капитализация превышает $3 трлн. Первичный листинг на площадке имеют более 2500 компаний. В том числе китайские флагманы — Tencent, ZTE, Lenovo, Air China, Xiaomi, Bank of China, HSBC.

«На Гонконгской бирже представлены акции крупных китайских компаний, торги которыми доступны для иностранных инвесторов, и ценные бумаги эмитентов из других регионов. В результате площадка становится своеобразным мостом между международными инвесторами и китайским бизнесом, и наоборот — между китайскими капиталами и лидерами мировой экономики», — говорит инвестиционный консультант ФГ «Финам» Сергей Давыдов.

Из более 2000 бумаг, которые представлены на Гонконгской бирже, 80 — наиболее ликвидные. Около 30% компаний, представленных на площадке, относятся к IT-сектору, 19% — к потребительскому, 18% — к финансовому, говорит главный инвестиционный стратег ITI Capital Искандер Луцко. Он также добавляет, что биржа отличается ограниченной ликвидностью. «В среднем ее уровень составляет $8–10 млн в день из-за низкого free-float, который составляет 3-5%», — говорит Луцко.

Акции, которые имеют листинг на Гонконгской бирже, делятся на три категории. Первая — «Н-акции» (буква H в этом случае означает Hong Kong). Это бумаги компаний, зарегистрированных в материковом Китае, чей листинг одобрен китайским регулятором фондового рынка CSRC. Вторая категория — «красные фишки» (red chips). Это компании, зарегистрированные за пределами материкового Китая, но которые контролируются китайскими госструктурами. Третья категория — Non-H share/Mainland private enterprises/P-chips — акции, зарегистрированные за пределами материкового Китая и контролируемые частными лицами.

Основной индекс Гонконгской биржи — Hang Seng. Его средняя годовая доходность за последние 10 лет (2012-2021 годы) —3,4%. Для сравнения, этот показатель у S&P 500 — 14,8%.

Среднее соотношение P/E (цены к прибыли) для бумаг из индекса Hang Seng в два раза ниже оценок широкого рынка S&P 500, говорит руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. Он также отмечает, что средняя дивидендная доходность компаний с листингом в Гонконге выше показателей американского рынка на 1%. В отличие от других бирж Китая, где преобладают частные инвесторы, их доля на Гонконгской бирже составляет всего 20%, 80% приходится на институциональных инвесторов.

Какие акции российскому инвестору советуют аналитики

Среди бумаг, которые могут вызвать интерес инвесторов, аналитик «БКС Мир Инвестиций» Анатолий Клим выделяет крупнейшую китайскую компанию по переработке мяса и продуктов питания WH Group. По словам аналитика, компания «имеет право на более высокие рыночные мультипликаторы исходя из исторических оценок и оценок компаний-аналогов». Текущий мультипликатор P/E у компании 6,8x при среднем значении за последние 3 года 9,6x, при этом бизнес компании остается стабильным, а цены на свинину с конца марта выросли на 27%, объясняет свой выбор аналитик.

Аналитики из «Тинькофф Инвестиций» и аналитик «Открытие Инвестиций» по китайскому рынку акций Эркен Кичибаев выделяют две компании с рекомендацией «покупать» — Alibaba и JD.com. Фундаментальные показатели Alibaba продолжают расти, потому что компания не только расширяет свой основной бизнес онлайн-ретейла, но и активно экспериментирует с новыми форматами в разных сферах бизнеса, например отелях и супермаркетах, а также начинает постепенно завоевывать рынок облачных сервисов. Alibaba и JD.com имеют внушительную базу ежегодно активных пользователей в 1,31 млрд и 580 млн соответственно, при этом негативный эффект от COVID в первой половине 2022 года оказался ограниченным для онлайн-сервисов компаний, объясняет Кичибаев. Из рисков для двух компаний аналитики «Тинькофф Инвестиций» отмечают давление со стороны властей КНР — из-за этого, в частности, сорвалось IPO Ant Group, дочерней компании Alibaba.

Технологический гигант Tencent привлекает инвесторов более мягкой регуляторной риторикой китайских властей за последнее время, а также своей диверсификацией — более 50% выручки приходится на сегмент игр и социальных сетей, около 30% — на финтех и бизнес-сервисы, около 16% — на онлайн-рекламу, отмечает Кичибаев. Аналитики из «Тинькофф Инвестиций» обращают внимание, что компания платит дивиденды, у нее низкая долговая нагрузка (мультипликатор чистый долг/EBITDA на уровне 0,4%) и прогнозируемый рост прибыли на уровне по 16-25% в год с 2021 по 2024 год. При инвестировании в акции Tencent нужно учитывать, что негативная риторика в отношении онлайн-игр возобновилась в 2021 году, в частности, власти ограничили время игры для несовершеннолетних, поэтому инвесторы опасаются дальнейшего ужесточения, отмечают аналитики «Тинькофф Инвестиций».

Основной бизнес Xiaomi испытывает сложности после ковидных ограничений в Китае: недавно компания объявила о сокращении поставок комплектующих для смартфонов и снижает прогноз выпуска новых устройств до 160–180 млн единиц по сравнению с предыдущим целевым показателем в 200 млн, говорит Кичибаев. Тем не менее за последний квартал более трети выручки компании пришлось на быстро растущие сегменты интернета вещей и интернет-сервисов, и с точки зрения фундаментальных показателей она выглядит привлекательно — мультипликатор P/E составляет менее 13x, что является исторически низким значением за последние несколько лет, заключает аналитик.

Есть ли риски

В последние недели российские инвесторы, покупающие акции иностранных эмитентов, столкнулись с рядом трудностей. В конце мая СПБ Биржа «обособила» на счетах часть иностранных акций, поскольку торговля ими перестала быть возможной из-за блокировки моста НРД — Euroclear. Позднее российский депозитарий попал под блокирующие санкции Евросоюза, из-за чего надежда на быструю разморозку обособленных акций пропала. В среднем оказалось заблокировано около 14% портфеля инвесторов, однако в отдельных случаях этот процент оказался значительно выше. По отдельным наименованиям акций он достигал 100%.

Потенциальный риск для инвесторов может нести ситуация, если США введут санкции в отношении «СПБ Банка», который выступает депозитарием для хранения гонконгских бумаг, считает директор инвестиционного блока «Системы Капитал» Константин Асатуров. «Если этот банк американцы включат в SDN-лист, то Гонконгская биржа перестанет работать с этим банком из-за опасений вторичных санкций», — говорит Асатуров.

Еще один риск связан с ведением торгов в гонконгских долларах, продолжает Асатуров. Сейчас валюта торгуется на Мосбирже по невыгодному курсу, из-за чего инвесторы могут значительно переплачивать. «Если вы покупаете гонконгские доллары через Мосбиржу, вы можете переплатить 30% по сравнению с международным курсом Forex. По мере роста объемов, появления новых брокеров и маркетмейкеров эта переплата может сократиться, но пока этого не видно», — говорит Асатуров. По его мнению, в текущей ситуации инвестировать в гонконгские бумаги выгоднее через иностранных брокеров. 16 июня в ходе ПМЭФ глава ЦБ Эльвира Набиуллина уточнила, что правительственная комиссия приняла решение, которое позволяет россиянам зачислять средства от продажи ценных бумаг на счета у зарубежных брокеров.

Главный аналитик по зарубежным рынкам акций УК «Ингосстрах-Инвестиции» Антон Старцев из особенностей работы на рынке Гонконга выделяет гербовый сбор (0,13% от каждой сделки). «Сбор существенно повышает размер трансакционных издержек для инвестора и, соответственно, подразумевает, что новый рынок будет интересен прежде всего долгосрочным инвесторам с низкой частотой трансакций», — делает он вывод. В целом, по мнению Старцева, гонконгские акции едва ли смогут обеспечить для российского инвестора полную замену западному рынку — в особенности для тех инвесторов, которые «привыкли инвестировать в различные регионы мира и классы активов «одним кликом» через ETF». Однако открытие Гонконга — «важный шаг в направлении восстановления полноценной инвестиционной среды для российского инвестора, которому теперь возможно уменьшить то, что в инвестиционной литературе называется home bias — «избыточный вес» активов родной юрисдикции в инвестиционном портфеле», заключает эксперт.