Несколько лет назад один российский бизнесмен преподнес Игорю Зюзину презент с намеком — подарочное издание романа Федора Достоевского «Игрок». Игорь Владимирович тогда отшутился, что игроком он себя не считает. «Но происходящее сейчас с «Мечелом» доказывает обратное, — рассказывает его знакомый. — Он же все время как в казино за столом сидит: поднимает ставки, блефует, очень доволен этим процессом и явно не хочет заканчивать».

Зюзин всегда был человеком увлекающимся, но его долгое время умело сдерживал второй основатель «Мечела» Владимир Иорих. «Помните, как у Пушкина? Они сошлись... как лед и пламень. Зюзин развивал «Мечел» и общался с властью, а Иорих следил за экономикой и за тем, чтобы Игорь не угробил компанию своей чрезмерной активностью», — говорит собеседник Forbes. После ухода Иориха из «Мечела» в 2006 году Зюзина уже никто не может остановить. Холдинг начал покупать промышленные предприятия и затеял дорогостоящие стройки, привлекая заемные средства.

«Мечел» погряз в долгах. И у основных кредиторов — Газпромбанка, Сбербанка и ВТБ, казалось, лопнуло терпение. Обанкротить «Мечел» или забрать его у Зюзина — их согласованная позиция вплоть до осени 2014 года. Но в мае 2015 года уже совершенно другая картина: Газпромбанк и ВТБ согласны на реструктуризацию задолженности, как и синдикат западных банков, а самый непримиримый из кредиторов — Сбербанк — готов продать долг «Мечела» и оставить Зюзина в покое. Как рисковый угольщик переиграл опытных финансистов?

Долг на душу

Уже несколько месяцев на стене приемной Игоря Зюзина висит лист бумаги с надписью: «Кредит — как грех на душу: лучше не брать». Это назидание всякому, туда входящему, велел разместить сам Зюзин: он точно знает, до чего могут довести кредиты. Бизнесмен занимал деньги под дорогостоящие инвестпроекты — строительство рельсобалочного стана на Челябинском металлургическом комбинате, освоение Эльгинского месторождения коксующегося угля и строительство железной дороги от Эльги до Байкало-Амурской магистрали. В эти стройки Зюзин вложил около $4 млрд. Потом цены на металлургическую продукцию и уголь упали, и «Мечел» оказался в очень сложном положении.

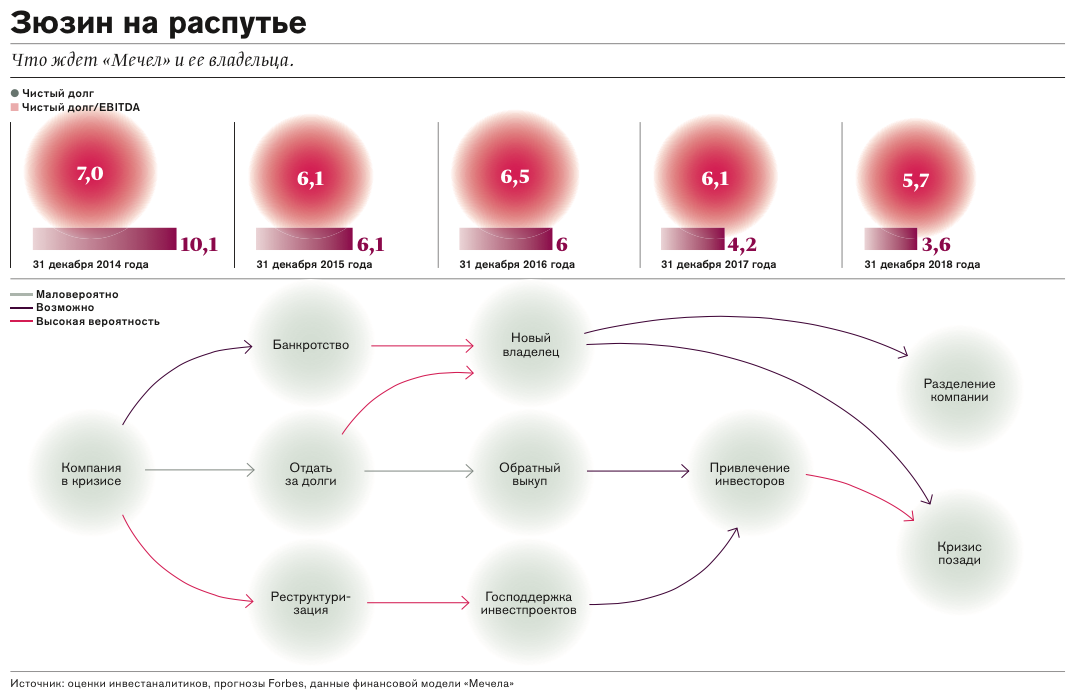

К концу 2013 года задолженность «Мечела» составила $9 млрд, а соотношение чистый долг/EBITDA — 11,9. Только на выплату процентов по долгам в 2013 году компания вынуждена была потратить больше, чем заработала, — $742 млн против $730 млн EBITDA. В ноябре 2013 года капитализация «Мечела» рухнула до $862 млн, а в мае 2015 года была и того меньше — $530 млн. Для сравнения: летом 2008 года компания стоила в 45 раз больше — $24 млрд. Суды завалены исками о банкротстве дочерних компаний «Мечела». Начались задержки по зарплате, и на предприятия зачастили сотрудники Трудовой инспекции.

«Института длинных заемных денег в стране практически нет. Все брали кредит на пять лет, а потом продлевали», — объясняет человек из окружения Зюзина. Основные кредиторы — ВТБ, Газпромбанк и Сбербанк — долгое время шли навстречу металлургу. В конце 2013 года три банка согласились на ковенантные каникулы для «Мечела» до конца 2014 года. Сбербанк подписал реструктуризацию части задолженности на $774 млн: обязательства «Мечела» продлили на пять лет с отсрочкой начала погашений до I квартала 2015 года. На реструктуризацию согласился и синдикат западных банков, которым «Мечел» был должен $1 млрд. А в апреле 2014 года ВТБ согласился на реструктуризацию части долга в размере $440 млн, который «Мечелу» нужно было погасить в 2014 году.

«Проблему с долговой нагрузкой надо было решать кардинально», — рассказывает человек из окружения Зюзина. Только не все хотели в этом участвовать: Альфа-банк не вошел в пул и отказался отпустить «Мечел» на ковенантные каникулы. И хотя долг частному банку составлял лишь $150 млн, или 1,7% задолженности горно-металлургической компании, дефолт по нему грозил кросс-дефолтом по другим кредитам, указывал в отчетности «Мечел».

Совещание по ситуации в «Мечеле», которое 13 марта 2014 года созвал министр финансов Антон Силуанов, прошло на повышенных тонах. Президент Альфа-банка Петр Авен потребовал досрочного погашения кредита на $150 млн, его выступление было весьма эмоциональным, рассказал Forbes один из участников мероприятия. «Давайте нам контракты Минобороны, деньги пенсионеров и прочие госпрограммы, которые вы даете госбанкам, и тогда мы будем поддерживать «Мечел». А у нас вкладчики!» — якобы восклицал Авен. «Что мне делать?», — обратился Зюзин к первому вице-премьеру Игорю Шувалову. Тот посоветовал заплатить «Альфе», потому что она так кричит. «А остальным?» — переспросил Зюзин. «Так ведь остальные не кричат…» — будто бы отозвался Шувалов.

Президент Сбербанка Герман Греф на том совещании не присутствовал, но когда узнал о его результатах («Мечел» погасит долг перед Альфа-банком досрочно), впал в бешенство, рассказывает знакомый главы Сбербанка. И когда Зюзин обратился к нему с просьбой о реструктуризации, объясняя ее необходимость выплатами «Альфе», Греф уже ничего не хотел слышать. «Еще в декабре 2013 года Зюзин давал Грефу слово, что, если тот его поддержит, больше никакой реструктуризации не понадобится. Сбербанк его поддержал. И вот через несколько месяцев Зюзин приходит и говорит, что из-за Альфа-банка у него все рвется. В итоге он Альфа-банку деньги отдал, а Сбербанк «посадил». Ну и как Греф должен был действовать?» — возмущается в беседе с корреспондентом Forbes знакомый банкира.

«Мечел» действительно начал рассчитываться с Альфа-банком досрочно, причем сразу после того, как выплатил оферту по облигациям на $400 млн. А ВТБ и Сбербанк договорились о совместной позиции: если «Мечел» не получит господдержку, они обанкротят компанию. Зюзин же, получив от кредиторов отказ, принялся искать деньги для исполнения своих обязательств в других местах и нашел поддержку у президента РЖД Владимира Якунина: если бы РЖД купила у «Мечела» железную дорогу от Эльгинского месторождения до БАМа, то компания Зюзина смогла бы значительно снизить долговую нагрузку. Девятнадцатого марта 2014 года Якунин и Зюзин встретились с президентом Владимиром Путиным и передали ему письмо «по вопросу, связанному с дальнейшим развитием Эльгинского каменноугольного месторождения и восточного участка Байкало-Амурской магистрали».

Forbes ознакомился с документом. Якунин и Зюзин писали президенту, что с 2007 года «Мечел» реализует стратегический инвестпроект по освоению крупнейшего месторождения коксующегося угля, позволяющий полностью обеспечить страну этим сырьем и добиться «конкурентной позиции при экспорте угля на рынки стран Азиатско-Тихоокеанского региона». Но есть проблема: «Мечел» строил железнодорожный путь длиной 321 км на заемные деньги, а цены на уголь упали, и компания не может одновременно достраивать дорогу и эффективно развивать угольный комплекс. РЖД, в свою очередь, хотела бы приобрести железную дорогу «Мечела» за 60 млрд рублей, поскольку занимается комплексным развитием БАМа. Но занять деньги для этого не может «вследствие нулевой индексации тарифов и необходимости удерживать долговую нагрузку» в определенных рамках. Поэтому лучше всего провести увеличение капитала РЖД за счет бюджетных средств, которые компания потратит на выкуп железной дороги у «Мечела». Прямо при Якунине и Зюзине Путин наложил резолюцию: «Шувалову. Прошу рассмотреть и доложить предложения по поддержке компании «Мечел». Срочно».

Таким образом, в апреле 2014 года появилось сразу два варианта поддержки «Мечела». РЖД прорабатывала возможность выкупа железной дороги Эльга — Улак у «Мечела», а банки-кредиторы предложили план рефинансирования всех кредитов «Мечела» через ВЭБ. Он заключался в следующем: «Мечел» выпускает конвертируемые облигации на 180 млрд рублей, которые выкупает ВЭБ, заняв необходимую сумму у ВТБ, Газпромбанка и Сбербанка. «ВЭБ — банк развития, он не гонится за прибылью и должен предотвратить банкротство такой крупной компании, избежав роста безработицы», — объяснял «Коммерсанту» источник в одном из банков-кредиторов.

Банки вместе с «Мечелом» защищали в правительстве финансовую модель компании при рефинансировании кредитов через ВЭБ, рассказывает один из участников переговорного процесса. Но в июле правительство похоронило этот вариант. «ВЭБ можно понять — рефинансирование кредитов «Мечела» на 180 млрд рублей никак не вписывалось в уставные документы ВЭБа», — рассказывает один из разработчиков схемы. Председатель ВЭБа Владимир Дмитриев в июле 2014 года объяснял: «Менеджмент рассмотрел все предложенные варианты реструктуризации компании и ее долга и признал их убыточными для ВЭБа». Но человек, близкий к одному из кредиторов «Мечела», говорит, что Дмитриев был согласен на эту сделку, но против нее выступал Шувалов. Кроме того, как объяснил еще один участник переговорного процесса, выпускать конвертируемые облигации было рискованно: «Акции «Мечела», которые торгуются на Нью-Йоркской бирже, эмитированы непосредственно в США. Поэтому любой американский акционер с пятью акциями может выйти и остановить допэмиссию».

Отказавшись от рефинансирования кредитов «Мечела» через ВЭБ, правительство при этом обратило внимание всех заинтересованных сторон на нецелесообразность банкротства «Мечела» и предложило повторно проработать вопрос с вариантами выкупа РЖД железной дороги Эльга — Улак, рассказывает один из собеседников. Но Якунин занимался этим несколько месяцев, но поддержки по этому вопросу не нашел.

Ситуация с долгами «Мечела» зашла в тупик, и кредиторы — ВТБ, Газпромбанк и Сбербанк — выдвинули Зюзину ультиматум, предложив три варианта. Первый: $3 млрд из $5,5 млрд задолженности кредиторы меняют на 75% акций «Мечела», у Зюзина остается 10% и опцион на обратный выкуп за те же $3 млрд плюс 15% от этой суммы за каждый год действия опциона. Второй: Зюзин продает весь свой пакет за символическую цену $5 — по $1 за каждую компанию (SPV), владеющую его акциями в «Мечеле». Третий: банки запускают механизм банкротства. После того как информация о предложении банков появилась в СМИ, владельцы подешевевших привилегированных акций «Мечела» стали перекладываться в дорожающие обыкновенные акции на случай выставления оферты другим акционерам. Казалось, что компания может вот-вот поменять собственника.

Человек из окружения Зюзина рассказывает, что бизнесмен парировал: «Как можно отдать за $5 пакет, который на бирже стоит $500 млн, и эта цена уже учитывает все риски?» По словам собеседника Forbes, пришедший в правительство за поддержкой Зюзин не ожидал, что вместо выкупа железной дороги ему предложат отдать за копейки дело всей жизни. «Банки были удивлены такой дерзостью. Мало того что он отказывался платить по долгам, так еще и просил сверху полмиллиарда», — говорит собеседник Forbes, близкий к одному из банков. «Мне кажется, в этой ситуации заплатить какие-то деньги за «Мечел» стремно», — комментировал позже глава ВТБ Андрей Костин информацию о возможной продаже компании на форуме «Россия зовет».

На этом переговоры банкиров и Зюзина прекратились, и «Мечел» начал допускать первые просрочки по кредитам. «Думаю, Зюзин добился того, чего хотел, — считает знакомый владельца «Мечела». — Ему было важно показать, что он не боится банкротства, не верит в него и знает, что сами банки к нему не готовы». По словам одного из собеседников Forbes, когда помощник президента по экономическим вопросам Андрей Белоусов изучил ситуацию с долгами «Мечела», его вердикт был однозначным: банкротство компании обрушит банковскую систему. Долг «Мечела» составлял примерно 20–25% капитала Газпромбанка, примерно 10–15% капитала ВТБ, около 10% капитала «Уралсиба» и 3% капитала Сбербанка. Так что ход Зюзина оказался не только эффектным, но и эффективным. После таких жестких ультиматумов ему удалось не только сохранить контроль в компании, но и расколоть сплотившихся кредиторов.

Газпромбанк: звонок друга

Зюзин не всегда хорошо держит удар, рассказывает один из его знакомых. «Бывают ситуации, когда он волнуется и может растеряться. Но в такое подавленное состояние он впадает на несколько дней, не больше, — уверяет собеседник Forbes. — А потом внезапно приходит и говорит: «Ну и дураки же вы все! Я тут всю ночь не спал, думал и все понял. Нужно действовать так».

На ультиматум банков Зюзин ответил жестким письмом Путину, в котором фактически обвинил банкиров в рейдерстве. Бизнесмен писал, что банки предложили ему вариант «фактического отъема собственности у мажоритарного акционера, суть которого заключается в продаже принадлежащих ему акций стоимостью около $500 млн за символическую плату в размере $5». «Данное предложение сопровождалось угрозами в адрес владельца активов, обвинениями в утрате доверия, неспособности к конструктивному диалогу, а также угрозой запуска процедуры банкротства» «Мечела» и его предприятий... Считаю решение вопросов в таком контексте незаконным и неприемлемым», — резюмировал Зюзин в своем письме, текст которого приводили «Ведомости». Путин поручил вице-премьеру Аркадию Дворковичу «продолжить работу по выводу компании из кризиса».

И вдруг один из кредиторов сменил гнев на милость. Осенью 2014 года в кабинете премьер-министра Дмитрия Медведева раздался очень важный для Зюзина телефонный звонок. Это звонил председатель правления Газпромбанка Андрей Акимов. «Акимов сообщил, что на конвертацию долга категорически не согласен. Сказал Медведеву, что Сбербанк и ВТБ преследуют непонятные интересы, которые могут привести к развалу «Мечела». Глава Газпромбанка также заверил Медведева, что банк и Зюзин находятся в согласованной позиции по будущему «Мечела» и знают, как сохранить целостность компании.

Два источника Forbes объясняют смену курса Газпромбанка: раньше делом «Мечела» в банке занимались заместители председателя правления, но потом «в ситуацию вник лично руководитель банка Андрей Акимов, встретился с Зюзиным и решил ему помочь». Сам банкир рассказывал Forbes, что для него «Мечел» не хуже других компаний, которым оказывается государственная поддержка: «Бывают случаи, когда не нужно смотреть, частная компания или государственная, а просто проявить государственный подход и помочь крупному промышленному предприятию». «Ему просто невыгодно банкротить компанию. Кредит Газпромбанка самый большой, поэтому он потеряет больше всех остальных», — считает бывший топ-менеджер «Мечела». «Мечел» и его дочерние компании должны были банку $1,4 млрд по долларовому кредиту и еще $0,9 млрд, номинированных в рублях. Для сравнения: долг «Мечела» перед ВТБ по состоянию на осень 2014-го — $1,6 млрд, а перед Сбербанком — $1,4 млрд.

На позицию Газпромбанка могла повлиять и экономическая ситуация в стране — девальвация была на руку «Мечелу». За счет нее рублевый долг компании сократился на треть. При этом больше половины выручки «Мечел» получает в валюте. По словам источника Forbes в «Мечеле», в 2015 году компания планирует получить $1 млрд EBITDA, на 40% больше, чем в 2014 году. Словом, у Зюзина появился еще один аргумент, доказывающий, что худший этап в бизнесе «Мечела» уже позади, основные инвестиции сделаны и вот-вот начнется отдача, делится впечатлениями инвестбанкир, участвовавший в одной из презентаций хозяина «Мечела».

Так или иначе, неожиданный демарш Акимова не понравился его коллегам из ВТБ и Сбербанка, которые уже вовсю подавали иски к «Мечелу», и договариваться с должником не собирались. Больше того, в ноябре Сбербанк выдвинул еще более жесткий вариант реструктуризации: Зюзин должен был передать кредиторам 90% «Мечела». Тот категорически отверг такой сценарий и вместе с Акимовым разработал новый план. Благодаря девальвации Зюзин получил возможность выплачивать проценты по кредитам и теперь просил только отсрочки выплаты тела долга (на два года) и пролонгации срока его погашения еще на 3–5 лет, рассказывает его знакомый. Взамен бизнесмен обсуждал передачу кредиторам 30% акций и обеспечение им возможности финансового контроля. Сбербанк категорически отказался, но позиция ВТБ стала мягче.

ВТБ: гибкая позиция

Со стороны ВТБ выглядит самым непоследовательным кредитором. С осени 2014 года банк подал в российские суды четыре иска к «Мечелу» и его «дочкам» о взыскании долга на общую сумму 54 млрд рублей, но при этом не прерывает переговоры с Зюзиным. «За прошедший год они так часто меняли свою позицию, что мы уже запутались и не до конца понимаем, чего же они на самом деле хотят», — говорит собеседник Forbes, участвующий в переговорах по «Мечелу» от одной из сторон. В ВТБ считают, что именно такая тактика и заставляет Зюзина становиться более сговорчивым и выполнять требования банка. «У нас была конкретная проблема: нам не платили. Когда мы пошли реализовывать свои права через суд и дошли практически до банкротства, тогда и смогли договориться», — объясняет Forbes один из топ-менеджеров ВТБ. Успехи в суде у ВТБ действительно есть: после рассмотрения исков суд обязал «Мечел» погасить 3 млрд рублей просроченных выплат по процентам. «Мечел» начал платить проценты и штрафы по кредитам, подтверждает представитель ВТБ.

Роль Зюзина в переговорах с ВТБ второстепенна, уверяет источник, знакомый с ходом переговоров, первую скрипку играет Акимов. За несколько месяцев главе Газпромбанка удалось убедить главу ВТБ Андрея Костина, что выгоднее реструктурировать долги, чем банкротить «Мечел». Впрочем, еще один источник, близкий к переговорам, рассказал, что риторика Костина в отношении «Мечела» поменялась после его личной встречи с Зюзиным.

С каждым кредитором нужно договариваться персонально, с каждым из банков вырабатываются свои условия реструктуризации, объясняет знакомый Зюзина. Это принцип «разделяй и властвуй» в действии. На той встрече Зюзин пообещал Костину погасить просроченную задолженность и предоставить дополнительные залоги по кредитам, говорит другой источник Forbes, близкий к переговорам. И несмотря на то что ВТБ выиграл в суде иск о взыскании с «Мечела» 50 млрд рублей, банк готов пойти на мировую, сказал Forbes один из топ-менеджеров ВТБ. Вот его условия: если «Мечел» погасит все просроченные платежи, а это примерно 3 млрд рублей, ВТБ отзывает все иски к компании Зюзина и соглашается на реструктуризацию долга. Два основных кредитора готовы дать Зюзину передышку. Но с третьим кредитором — Сбербанком — все куда сложнее.

Сбербанк: Греф против

Между ними будто пробежала черная кошка — так описывают отношения Грефа и Зюзина собеседники Forbes. Греф не хочет лично общаться с Зюзиным, жать ему руку и смотреть в глаза, говорят несколько собеседников Forbes. При этом до недавнего времени у Зюзина и главы Сбербанка были нормальные рабочие отношения. Знакомый Грефа вспоминает, что, будучи министром экономического развития, тот с большим уважением относился к промышленнику Зюзину. Еще в конце 2013 года Греф, договариваясь с «Мечелом» о реструктуризации долга, говорил, что «процесс оздоровления задолженности идет нормально».

Все изменилось в 2014 году. Теперь Греф критикует Зюзина и на закрытых совещаниях, и публично. «Я бы мягко сказал, собственник очень приблизительно владеет ситуацией в компании, и финансовой, и фактической», — заявил в ноябре 2014 года Греф. Что произошло между Грефом и Зюзиным? Собеседники Forbes пришли к выводу, что напряжение возникло после истории с Альфа-банком, а потом копилось «и наконец выплеснулось». «Игорь Владимирович слишком утомил Грефа своими комбинациями, — считает бывший сотрудник «Мечела». — К тому же у Сбербанка сильная позиция. Он обеспечил этот кредит 100-процентным резервом и теперь старается выжать по максимуму». Поскольку из всех трех кредиторов только в Сбербанке влияние кредитов «Мечелу» на капитал небольшое, он может тянуть резину, считает один из собеседников Forbes.

«Греф терпеть не может, когда на него пытаются давить, пользуясь связями наверху», — говорит знакомый Грефа об обращении Зюзина к президенту. Эту версию подтверждает и еще один собеседник Forbes, знакомый с ходом переговоров по «Мечелу». «Зюзин пожаловался на Сбербанк, наговорил кучу гадостей и чуть ли не в рейдерстве Грефа обвинил, — говорит он. — О каком общении после таких заявлений может идти речь?»

Чтобы иметь возможность доносить до главы Сбербанка свои идеи, владелец «Мечела» по рекомендации банка прибегнул к услугам Rothschild Group. Но именитый посредник ему пока не сильно помог. После того как Rothschild Group построил финансовую модель компании, глава их московского офиса Джеймс Фриел заявил, что в конвертации долга в акции нет нужды и компания в состоянии обслуживать долг. Но Сбербанк это не убедило, и все попытки договориться Греф отвергает. Конструктивных предложений пока не было, считает он. «Было желание проехать за наш счет. Они хотят ничего не платить и получить полную реструктуризацию — так не бывает, жизнь устроена иначе», — заявил Греф в марте.

Весной 2015 года Сбербанк потребовал от «Мечела» и его дочерних компаний выплат по процентам и подал несколько исков на 3,8 млрд рублей. «Мы пошли в судебные инстанции, потому что проблема «Мечела» остается нерешенной, — объясняет Forbes первый зампред правления Сбербанка Максим Полетаев. — Мы все равно видим, что сегодня выручки компании не хватает на то, чтобы обслуживать полноценно все ее долги». По словам Полетаева, Сбербанк может согласиться на реструктуризацию долга, только если будут выполнены условия, которые кредитор обозначил почти год назад. «Мы хотим контролировать «Мечел», может быть, не головную компанию, но основные дочерние структуры — ЧМК, Коршуновский ГОК, «Мечел-майнинг», «Южный Кузбасс» и еще несколько», — подчеркивает Полетаев. «Требование Сбербанка несоразмерно его доле в кредитном портфеле «Мечела», — недоумевает человек из окружения Зюзина.

Если Зюзин не пойдет на условия Сбербанка, Полетаев не исключает исков о банкротстве. «У нас пока нет 90-дневной просрочки, которая позволяет нам подавать на банкротство, но если 90 дней пройдут и мы не увидим прогресса, мы не будем медлить с этим вопросом», — уверяет он.

Но банкротство все же не основной вариант развития событий. Уже несколько месяцев Сбербанк ведет переговоры о продаже долга. Среди возможных покупателей, по словам источника Forbes, — Газпромбанк и несколько российских компаний. Кто еще готов выкупить долг «Мечела» Сбербанку, Полетаев не говорит. По словам знакомого Грефа, сделка может быть закрыта в ближайшее время. И, возможно, «Мечелу» предстоит еще одна война, ведь новый кредитор может оказаться еще более принципиальным.

Роман «Игрок» заканчивается фразой главного героя: «Завтра, завтра все кончится!» Игра Зюзина все не заканчивается. «Он же гениальный тактик. Посмотрите, сколько времени он разводит партнеров по переговорам по углам, обещая им то одно, то другое. Ему важно показать, что он участвует в обсуждениях, пытается решить проблему, — объясняет собеседник Forbes. — Я уверен, он приходит в правительство и говорит: вот с этим договорился, вот с этим договариваюсь, и только один Сбербанк упрямится, ну как же так».

По словам одного из бывших сотрудников «Мечела», Зюзин совершенно искренне не видит своей вины в финансовых проблемах компании. «Он считает, что он промышленник и поднимает производство в стране, а проблема с долгом на самом деле не его проблема, — говорит бывший сотрудник. — Он как-то нам привел в пример китайские компании. Вон у китайцев бывает долг/EBITDA и 20, и ничего, государство их поддерживает». Но что будет делать Зюзин, если государство его не поддержит и он все же лишится компании? «Зюзин ничего не боится, — говорит его знакомый. — Он будет биться до последнего, но если проиграет, начнет строить новую компанию с нуля. Он как-то обмолвился, что готов к этому».