Инвестиции в ВПК.Где новые точки роста?

Традиционные индустрии стоят на пороге трансформаций, и неясно, есть ли у них шансы на устойчивый рост.

Но есть область бизнеса, которая не только не устаревает, но и приобретает сегодня все большую привлекательность для инвестора. Это военно-промышленный комплекс.

Мировые продажи ВПК — $1,7 трлн в год, большая часть представлена американскими корпорациями (в США продажи составляют более $500 млрд в год, это больше, чем весь американский рынок автомобилей). Уровень публичности сектора высок — крупнейшие американские корпорации ВПК торгуются на рынке, так же как крупнейшие европейские компании. Ликвидность хуже в Китае, но уже идут разговоры, что AVIC — крупный производитель дронов — будет размещать акции в обозримом будущем.

Основным заказчиком продукции являются правительства, которые, как правило, плохо умеют считать и при этом готовы финансировать перспективные разработки — в отличие от рынков потребительских и промышленных товаров, где R&D — это всегда личное дело производителя.

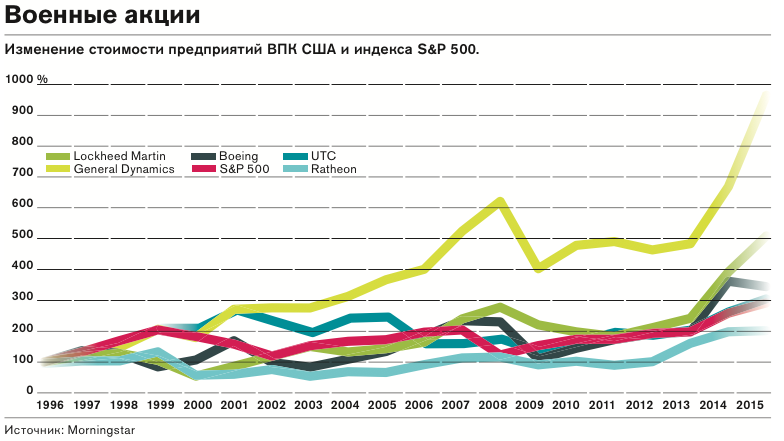

Исторически акции компаний ВПК показывали лучшие результаты, чем рынок, по крайней мере в США. Индекс S&P Aerospace & Defense опережает S&P 500 за последние 10 лет в два раза. Похоже, что и сегодня хорошее время для инвестирования в ВПК. После пяти лет физического сокращения расходов на производство вооружений (минус 15% в сумме) в США идут ожесточенные дебаты относительно военных бюджетов. Войны в Ираке и Афганистане закончились, и сиюминутные потребности в вооружениях сократились.

Прогнозы ограничивают рост бюджета США в ближайшие годы на 1–2% в год. В этих условиях большинство крупных контракторов сумело приспособиться — сократить персонал и издержки, сформировать дополнительные источники дохода, повысить эффективность. За 10 лет доля продаж Пентагону в бюджетах крупнейших контракторов в США упала с 90% до 50%, и большинство новых разработок стало использоваться в высокоприбыльных, но совершенно гражданских продуктах.

Однако на бюджетные баталии в конгрессе скоро начнут влиять три существенных фактора. Первый: в индустрии прямо или косвенно работают 4,5 млн человек, и конгрессмены больше будут озабочены сохранением рабочих мест, а не сокращением бюджетных расходов при 3%-ном росте экономики США в 2015 году и ожидании дальнейшего улучшения спроса и инвестиционной активности (дефицит и так упал до 2,6% ВВП с 9,8% в 2009 году).

Второй: за счет окончания холодной войны в начале 1990-х в большинстве крупных стран 25 лет назад существенно сократились R&D и производство вооружений, так что основная масса дорогостоящих военных комплексов (самолетов, танков и пр.) в США (да и в России) сегодня приближается к пределам эксплуатационных периодов. Крупнейшим армиям мира в течение 10 лет придется заменить почти всю технику, устаревшую морально и еще больше физически.

И наконец, третий: террористические угрозы и гибридные войны стали новым, требующим дорогостоящего ответа вызовом. Но мир вступает в период еще более глобального вызова: ядерное оружие снова становится элементом стратегии противостояния (благодаря позиции России) и грозит появиться у малопредсказуемых режимов. Ответом (прежде всего США, Китая и Израиля) является постановка крайне дорогостоящей и комплексной задачи создания стопроцентно эффективной защиты от ядерного удара, выполнять которую придется ВПК.

Уже сегодня в конгрессе недовольны «недостаточным финансированием R&D в оборонной промышленности», а политические лидеры заявляют о необходимости смены фокуса — меньше оружия, но существенно более высокой эффективности. «Вместо шасси и корпусов… нужны сенсоры, которые нюхают, слышат и передают сложные картинки», — говорит Ванис Коффман, СЕО Lockheed Martin. За пять лет США и НАТО уже сократили расходы на традиционные наземные вооружения на 19%, в то же время затраты на самолеты выросли на 14%. Существенно увеличивший эффективность сектор получит рост заказов и финансирования и сдвинется в область высокомаржинальных продуктов.

А перед этим в индустрии, пережившей многолетнее снижение выручки и изменение регуляций (в частности усиление контроля и аудита со стороны государства), произойдет большое число банкротств. Недавно было закрыто несколько проектов. Например, разработка нового Combat ground vehicle ударяет более чем по 70 поставщикам. Такие ситуации открывают отличные возможности для успешных гигантов бизнеса — Lockheed Martin (LMT), General Dynamics (GD), Boeing (BA) и еще 10–12 лидеров рынка с большими запасами наличных. Они могут скупить неудачников за доли от их реальной стоимости, увеличивая каждым приобретением свою справедливую оценку.

Еще пять стран — Россия, Китай, Саудовская Аравия, Франция и Япония — за пять лет совместно увеличили расходы на ВПК более чем на $100 млрд. Этот рост (несмотря на растущий reverse engineering и собственные разработки) не только и не столько поднимает местную промышленность, сколько дает заказы мировым лидерам. Крупнейшие американские компании, а также европейские MAN, BAE, EADS и Thales называют экспорт одним из трех главных путей конкурентного развития, а «Сухой» называет экспорт приоритетом. Мировой экспорт вооружений вырос за 5 лет на 16% — такой же показатель, как и у нефтегазовой индустрии.

Основной интерес в ВПК представляют акции компаний, производящих самые современные системы и выполняющих «прорывной» R&D: у производителей «обычных» вооружений и комплектующих добавленная стоимость низка, а конкуренция высока. Интересны и лидеры индустрии (проще всего инвестировать в них через ETF, например XAR), и потенциальные цели для поглощения. Однако вторые не так легко обнаружить — поглощаются небольшие технологические компании, имеющие важные для развития вооружений разработки. Поиск их все же задача специализированных фондов. В России выделяются компании «Иркут» и «Роствертол», бизнес которых очевидно будет расти в ближайшие годы, с P/E на сегодня 5,1 у первой и рекордно низким 1,3 у второй. Проблемой этих компаний являются низкая ликвидность и, как у всего бизнеса в России, высокие страновые риски. Возможно, у Lockheed Martin с P/E около 17 и меньше апсайд, но риски точно ниже.