«История нашего конфликта с Олегом Дерипаской очень показательная. Ее можно прямо для учебника использовать, — с усмешкой произносит президент холдинга «Интеррос» и нынешний гендиректор ГМК «Норильский никель» Владимир Потанин, сидя в офисе «Интерроса» на Якиманке с видом на Кремль. — Те, кто конфликтует, в бизнесе не зарабатывают. Зарабатывают те, кто умеет договариваться».

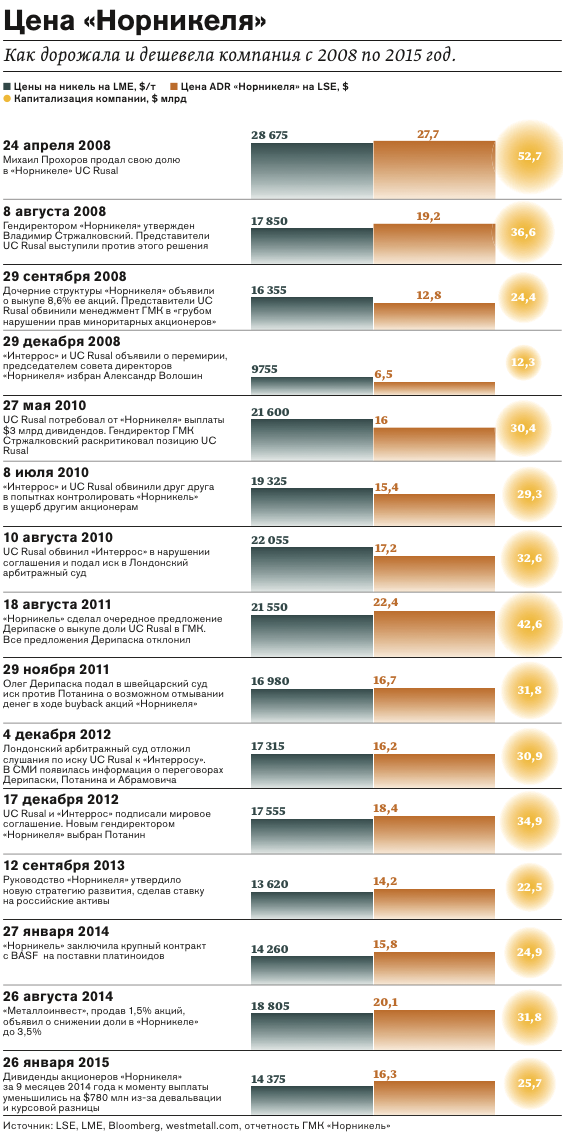

В 2015 году Владимир Потанин стал богатейшим бизнесменом России. Основа его состояния — «Норильский никель», капитализация которого выросла за год на 15% в долларовом выражении. И это на фоне падения стоимости подавляющего большинства российских компаний.

Сейчас, по словам сотрудников компании, Потанин редко появляется на Якиманке. Но несколько лет назад, когда между «Интерросом» и UC Rusal Олега Дерипаски шла так называемая никелевая война, именно с Якиманки Потанин следил за ходом боевых действий и пытался удержать контроль над ГМК.

Противостояние двух миллиардеров началось в 2007 году, когда давние партнеры по «Интерросу» Владимир Потанин и Михаил Прохоров, совместно владевшие «Норникелем» и другими активами холдинга, объявили о разделе имущества. Но «развестись» без конфликта они не смогли. Потанин предлагал купить пакет Прохорова в «Норникеле» с дисконтом, Прохоров отказывался и требовал справедливой, по его мнению, цены на 25% выше. Никаких задокументированных обязательств друг перед другом у них не было: в 1990-е, когда они начали совместный бизнес, все решалось «по понятиям». В итоге партнеры разругались. Каждый пытался придумать схему «развода» с учетом своих интересов. Потанин договорился об объединении с «Металлоинвестом» Алишера Усманова. В результате альянса должен был возникнуть металлургический гигант невиданных размеров. Чтобы подтвердить серьезность намерений, Усманов купил на рынке около 5% акций «Норникеля».

Потанин до последнего не верил, что партнер сумеет продать свой пакет кому-нибудь, кроме него, потому что полагал, что никто не соберет нужной суммы и не получит одобрения на сделку в Кремле. Но Прохоров сумел. Он нашел партнера в лице Олега Дерипаски и весной 2008 года за 25% «Норникеля» получил от него $5 млрд и пакет акций UC Rusal.

Следующие пять лет участники «никелевой войны» вспоминают с неохотой: многочисленные судебные иски по всему миру, нелицеприятные публичные высказывания и борьба за контроль в компании. У каждой стороны конфликта были свои резоны для агрессивного поведения. Для Потанина «Норникель» был и остается основой состояния. Дерипаска, сделавший к 2007 году из UC Rusal крупнейшего производителя алюминия в мире с выручкой $14,3 млрд, мечтал добиться еще большего успеха и заодно за счет дивидендов «Норникеля» решить проблемы с кредиторами, возникшие после финансового кризиса 2008 года. «Олег как тот мотоциклист, который в цирке ездит по стенам: съехать вниз уже не может, и ему остается только все время жать на газ, пока бензин не кончится», — объяснял Forbes в 2008 году один из знакомых Дерипаски.

К 2012 году борьба утомила миллиардеров. На горизонте маячило принудительное примирение силами государства, которое не устраивало никого. «У нас назревало понимание того, что решение конфликта нам открывает дорогу в позитив, а его сохранение разрушает стоимость компании», — признается Потанин. Стороны несколько раз садились за стол переговоров, но каждый раз что-то мешало им ударить по рукам. Один из участников этих неудачных попыток считает, что у сторон и их посредников долго не получалось придумать психологически удобную конфигурацию мира, в которой никто не чувствовал бы себя проигравшим. Помирить «Интеррос» с Rusal пытались Усманов, несколько высокопоставленных чиновников из правительства и глава Сбербанка Герман Греф, но удалось только тестю Дерипаски Валентину Юмашеву и миллиардеру и совладельцу «Евраза» Роману Абрамовичу.

Осенью 2012 года Юмашев позвонил Потанину и осторожно поинтересовался, как тот относится к Абрамовичу в качестве миротворца и потенциального миноритария «Норникеля». Потанин ответил, что не испытывает дискомфорта от такой идеи. Спустя несколько дней Абрамович и Потанин встретились в гостях у Валентина Юмашева и его жены, дочери Бориса Ельцина Татьяны. Абрамович задал несколько вопросов о возможном примирении и своем участии в нем. Потанин изложил ему свои интересы и объяснил, что не возражает против участия в акционерном капитале нескольких партнеров, но хотел бы единолично заниматься операционным управлением компанией. Его ответ, похоже, устроил Абрамовича.

Зачем это было нужно бывшему нефтяному магнату, дистанцировавшемуся от российского бизнеса и переехавшему в Великобританию? «У Абрамовича репутация человека, который, несмотря ни на что, со всеми в хороших отношениях, — считает один из его знакомых. — Для него обеспечить мир между двумя такими упрямцами, как Потанин и Дерипаска, было, во-первых, престижно. А во-вторых, Абрамович не лишен прагматизма. Он понимал, что такой актив, как «Норникель», может приносить неплохие дивиденды».

В следующий раз Юмашевы принимали троих гостей: Потанина, Абрамовича и Дерипаску. Уже в ходе первой совместной встречи Абрамовичу и Юмашеву удалось сдвинуть дело с мертвой точки. «Дом Юмашевых — это тихая гавань. Он располагает к мирным разговорам. Мы приходили, пили чай с медом и вареньем, обсуждали детали соглашения, и уже во время первой встречи у нас вышел такой чисто человеческий разговор с Олегом, что я вдруг понял: у нас получится договориться, можно дожать эту ситуацию, довести ее до логичного завершения», — вспоминает Потанин.

Вынужденный мир

Обсуждение деталей мирового соглашения заняло несколько месяцев. Переговорный процесс шел не всегда гладко, но выручали Юмашев и Абрамович: им удавалось находить компромиссы, которые устраивали и «Интеррос», и Rusal. Миротворцы проявляли олимпийское спокойствие и всякий раз, когда между Потаниным и Дерипаской вдруг вспыхивала искра, отдельно беседовали с тем, кто выражал недоверие. «Они наблюдали за нами и не давали уйти во что-то неконструктивное. Это как в спорте. Ты же за команду играешь? Так покажи лучшую игру, покажи, что ты нормальный. Это был единственный способ выйти на какой-то позитив, и он сработал. Юмашев и Абрамович проявили огромное терпение. Роман прерывал наши беседы только в одном-единственном случае — когда Chelsea играл, — смеясь, вспоминает Потанин. — Извините, говорит, я тут в соседней комнатке матч посмотрю и вернусь».

В результате многочасовых обсуждений начала вырисовываться конфигурация будущего «Норникеля» и его акционеров. Во-первых, стороны договорились, что с момента подписания соглашения не имеют друг к другу претензий. Во-вторых, у «Норникеля» должен был смениться гендиректор. Вместо Владимира Стржалковского, с которым Олег Дерипаска не смог найти общий язык, управление компанией было передано лично Потанину, который на этом настаивал. «Потанину важно быть не просто бизнесменом, а управляющим партнером. Тогда его зовут не только на встречи Путина, правительства с крупным бизнесом, но и когда собирают компании. Вот у Абрамовича этого нет. Он только на встречи с крупным бизнесом ходит, и ему достаточно. А Потанину важно быть вхожим», — комментирует это условие человек, знакомый с акционерами «Норникеля».

В-третьих, участники соглашения на несколько лет вперед договорились о выплате дивидендов «Норникелем». Последний пункт был важен для всех, но особенно для Дерипаски. Если у «Интерроса» долг на конец 2012 года составлял $3 млрд, у «Евраза» Абрамовича — $6 млрд, то у Rusal приближался к $11 млрд. В интересах Дерипаски было договориться о том, чтобы дивиденды в первые три года были максимальными. Источники Forbes рассказывают, что он просил выплатить не менее $10 млрд до конца 2015 года. Потанин, принимавший дела в компании после пяти лет войны, наоборот, стремился минимизировать затраты и предлагал выплатить около $8 млрд. В итоге сошлись на $9 млрд и следующем условии. Если ситуация на рынке металлов не ухудшится, «Норникель» обязуется выплатить акционерам $8 млрд за три первых года с момента действия соглашения плюс $1 млрд от продажи непрофильных активов, а далее выплачивать ежегодно не менее 50% EBITDA компании. Если же цены на металлы будут снижаться, компания оставляла за собой право пересмотреть порядок выплаты дивидендов, скорректировав его с акционерами.

Доли в компании разделили так. «Интеррос» и Rusal продали Роману Абрамовичу и его партнеру по «Евразу» Александру Абрамову 5,87% акций за $1,87 млрд. Одновременно с этим «Норникель» погасил 17% квазиказначейских акций, выпущенных ГМК во время «никелевой войны». В результате самый большой пакет (30,3%) остался у «Интерроса», Rusal сохранил за собой 27,82% акций. Помимо фонда Crispian Абрамовича и Абрамова в компании был еще один миноритарий — «Металлоинвест» Алишера Усманова. Ни Усманов, ни его представители в переговорах не участвовали. Как говорит бизнесмен, знакомый с ситуацией, Алишер Усманов несколько лет не общается с Потаниным, затаив на него обиду после того, как «Интеррос» передумал объединяться с «Металлоинвестом». В 2014 году компания снизила долю в «Норникеле» с 5% до 3,5%, получив от продажи $490 млн. Представители «Металлоинвеста» не отозвались на просьбу Forbes прокомментировать ситуацию в ГМК.

Чтобы кто-то из акционеров снова не начал «никелевую войну», стороны разработали систему сдержек и противовесов, делающую конфликт невыгодным для его инициатора. Во-первых, в «Норникеле» был введен институт финансовых контролеров. «Это два аудитора, которые назначаются Дерипаской и Абрамовичем и следят за исполнением условий договора. Формально они работают в компании и мне подчиняются, но я не могу их уволить», — объясняет Потанин. Кроме того, в течение пяти лет с момента подписания соглашения акционеры обязались не менять размер своих пакетов в капитале «Норникеля» ниже установленных лимитов (для «Интерроса» и Rusal — 20%, для фонда Абрамова и Абрамовича — 2,5%). После 2017 года любой из трех акционеров, желающий продать свои акции, может запустить механизм так называемой русской рулетки. Он должен предложить их другим участникам соглашения с премией 20% к средневзвешенной рыночной цене за последние 6 месяцев. В свою очередь, другие акционеры могут принять предложение или выдвинуть встречное по той же цене или с большей премией. За отказ от выполнения условий русской рулетки предусмотрен штраф — продажа 1,87% акций «Норникеля» за $1.

Весь пакет фонда Абрамовича и Абрамова и по 7% акций «Интерроса» и Rusal договорились внести на специальный счет в банке-агенте. Если кто-то из акционеров грубо нарушит условия соглашения, с его счета будут списаны 1,875% акций в пользу других участников. Решение о том, грубо ли нарушено условие, будет принимать третейский суд из британских юристов. На них же возложено рассмотрение конфликтов, в которых два акционера ущемляют интересы третьего. В такой ситуации пострадавший может получить право выкупить весь пакет нарушителей, находящийся в банке-агенте с дисконтом 25% к рыночной цене. Согласия нарушивших условия договора сторон при этом не потребуется. Если кто-то из акционеров откажется соблюдать решения третейского суда, соглашение будет признано расторгнутым. Партнеры договорились, что их споры в таком случае будут рассматриваться в Высоком суде Великобритании.

Но только ли предыдущая война стала причиной столь детальной проработки акционерного соглашения? «Потанину не очень доверяли, прежде всего Олег [Дерипаска], — рассказывает бывший член совета директоров «Норникеля». — Потанин всегда интерпретирует двусмысленные ситуации в бизнесе в свою пользу. Так было в случае с Усмановым, которого сам же Потанин уговорил купить пакет акций на пике, а дальше... ну, скажем, потерял интерес к партнеру, который выполнил свои обязательства...»

Потанин говорит, что несколько раз лично прочитал от корки до корки 86 страниц мирового соглашения вместе со всеми дополнительными приложениями и таблицами, чтобы не упустить каких-то подводных камней и «забыть о проблемах между партнерами навсегда». Но, похоже, подводных камней нет или они слишком глубоко запрятаны. За два с половиной года, прошедших с момента подписания соглашения, ни одной конфликтной ситуации между совладельцами «Норникеля» не возникло.

Послевоенная разруха

Мало кто помнит, что в 2006 году Потанин был ведущим телевизионного шоу «Кандидат». Тогда, выбирая одного из прошедших кастинг 16 молодых менеджеров, в конце каждой передачи глава «Интерроса» зловеще говорил остальным: «Вы уволены!» Победитель шоу стал в его холдинге руководителем проекта «Доступное жилье» с зарплатой 3 млн рублей в год.

После того как 17 декабря 2012 года Потанин стал гендиректором «Норильского никеля», ему пришлось снова повторять эту фразу. Пятилетняя война акционеров ухудшила положение компании. Выручка, составлявшая в 2011 году $14,1 млрд, упала к моменту заключения мировой в декабре 2012 года до $12 млрд, EBITDA — с $7,2 млрд до $4,9 млрд, чистая прибыль — с $3,6 млрд до $2,1 млрд, а чистый долг вырос с $3,5 млрд почти до $4 млрд, при этом большая его часть была краткосрочной. Вступив в должность, Потанин мягко сказал старому правлению: «Вы уволены». И заплатил своему предшественнику сказочные отступные.

Как объясняют собеседники Forbes, главной проблемой для Олега Дерипаски был генеральный директор Владимир Стржалковский. Бывшего сослуживца Владимира Путина по КГБ СССР Потанин нанял в 2008 году «как защиту от Дерипаски», рассказывает бывший член совета директоров. Однако экс-глава Ростуризма Стржалковский, по его словам, используя силу казначейских акций, быстро обрел излишнюю самостоятельность, «привел в менеджмент кагэбэшников и туристов и стал выдавливать менеджеров Потанина». После прихода гендиректора от спецслужб «Норникель» покинули такие «интерросовцы», как его предшественник на посту гендиректора Сергей Батехин (возвращен Потаниным на должность заместителя) и заместитель по правовым вопросам Кирилл Паринов. Досталось и назначенцам со стороны Дерипаски. Пришедший из Rusal первым заместителем гендиректора Валерий Матвиенко тоже довольно быстро вернулся обратно.

Согласно разработанной при Стржалковском стратегии, компания планировала до 2025 года «войти в пятерку крупнейших мировых горно-металлургических компаний», широко инвестировать — до $35 млрд, щедро скупать иностранные активы, диверсифицироваться за счет угля и энергетики и выстраивать вертикальную интеграцию, чего мировые металлургические компании почти не делают. «Контекст понятен. Надо много тратить», — с улыбкой комментирует один из бизнесменов, взаимодействовавших с «Норникелем».

На увольнении гендиректора настаивал Дерипаска. Потанин согласился только при условии выплаты Стржалковскому самого крупного в истории российского бизнеса «золотого парашюта» — $100 млн. Назначенный на временную должность вице-президента бывший топ-менеджер еще примерно полгода курировал африканские активы компании и получил двумя равными траншами свое «выходное пособие». Согласно отчету за 2012 год, зарплата ключевого персонала, премии и компенсации при увольнении составили $149 млн, в 2,3 раза больше, чем в предыдущем году.

У Потанина претензий к Стржалковскому нет. Он считает, что в другом состоянии «в обычной послевоенной разрухе он и не мог оставить компанию после пяти лет войны, тем более что пригляда со стороны акционеров не было». Сегодня бывший гендиректор живет, по словам владельца «Интерроса», неподалеку, они по-дружески общаются и Стржалковский приезжает с женой и ребенком на детские праздники в загородный клуб компании.

День совы

В отличие от предыдущих лет, наполненных эпизодами азартной войны за контроль над компанией, последние два года жизнь «Норникеля» состояла из обычных, даже скучных действий и мероприятий — кадровая и сбытовая политика, маркетинг, эффективность инвестиций... Какие шаги компании были так благосклонно восприняты рынком?

В первую очередь Потанин перетряхнул менеджмент. Первыми заместителями генерального директора стали Павел Федоров, который до этого работал замминистра энергетики, и Сергей Дяченко, поработавший до этого топ-менеджером De Beers и «Казахмыса».

В тот момент, вспоминает Потанин, компания «была похожа на отраслевое министерство». В ней отсутствовали горизонтальные управленческие связи на среднем уровне, вопросы решались с помощью служебных записок. Так сложилось в советские времена, но система удивительным образом сохранилась при предыдущих гендиректорах. «Для меня главное удивление было, что мои предшественники (Михаил Прохоров и Владимир Стржалковский. — Forbes) эту систему не разрушили, — разводит руками Потанин. — То ли драйва не хватило, то ли не знали про это». «Я едва не запретил их своим приказом», — уверяет он. По его словам, менеджеры одного уровня общаются теперь напрямую.

Не все реформы прошли гладко. Один из бывших снабженцев «Норникеля» рассказывает, как сразу после прихода Потанина у их подразделения появился новый куратор. После первой же рассылки уведомлений о тендере он вызвал подчиненного и приказал в следующий раз приглашать на конкурс только четырех поставщиков вместо 140, как было раньше. «Ну, я так работать не привык и, разумеется, уволился. Через месяц уволилась и начальница нашего подразделения», — вспоминает бывший сотрудник «Норникеля». Потанин на это замечает: «А вы уверены, что ваш собеседник не лукавил?» По его словам, после смены менеджмента к новому гендиректору пошел вал жалоб. «Тут иногда без четких критериев не поймешь, кто прав, кто виноват. Я сравнивал жалобы с квартальными отчетами и понимал, где правда, где поклеп», — говорит он.

29 мая 2013 года при гендиректоре создали инвестиционный комитет. Не такой, как традиционные для многих компаний комитеты при советах директоров. В операционной структуре «Норникеля» этот должен был стать «ситом» инвестпроектов, которые оцениваются по норме доходности на капитал (ROIC) не ниже 20%. Позже такие комитеты «каскадировались», как это называет Потанин, вниз, до уровня директоров заводов и рудников.

К доходности капитала привязали и часть системы вознаграждения. «Как только мы разделили ключевые показатели эффективности (KPI) на личные и общекомандные, связанные с лимитом ответственности за капитал, все изменилось», — вспоминает Потанин. Например, общекомандные KPI привязали и к высвобождению оборотного капитала. Часто средства компании замораживались из-за 90-дневных рассрочек, которые сбытовики давали европейским покупателям. Новые KPI заставили сбытовиков менять политику — им, например, удалось договориться с немецкой BASF перевести часть продаж платины на авансовую основу. В 2012 году рабочий капитал компании составлял $4,04 млрд, в 2014 году он сократился примерно до $2 млрд (на момент подготовки номера окончательный отчет еще не был опубликован. — Forbes). Аналитик Rye, Man & Gor Securities Андрей Третельников объясняет, что сокращение рабочего капитала положительно влияет на рост денежного потока. Вместе с другими правильными действиями менеджмента это убеждает инвесторов в привлекательности «Норникеля», и его капитализация растет.

Наскрести миллиард

Стратегия, разработанная при Стржалковском, грозила превратить «Норильский никель» в «Страну рудокопов», добывающих, не экономя инвестиций, не только цветные металлы, но и уголь, и железо. Новая предлагала присмотреться к тому, что уже имелось, выбрать «первоклассные активы» и только их и развивать. В ином случае у компании могли возникнуть большие проблемы.

По условиям «мирного договора» за 2012–2014 годы «Норникель» должен был выплатить акционерам $8 млрд дивидендов и $1 млрд от продажи непрофильных активов, то есть по $3 млрд в 2013 и 2014 годах (в 2012 году компания уже заплатила $2 млрд). Однако в 2013 году резко упали цены на никель и медь — основные металлы, добываемые компанией. Как следствие, в первом полугодии чистая прибыль по МСФО оказалась на 63% меньше, чем за аналогичный период 2012 года. Компании, с одной стороны, нужно было платить высокие дивиденды, а с другой — направлять заработанные средства на развитие, чтобы была возможность платить эти дивиденды, поднимать капитализацию.

Акционерам снова требовался компромисс. И касался он критичных для Дерипаски размера и графика выплаты дивидендов. Договориться удалось только после принятия стратегии. И лишь потому, что к этому времени акционеры начали больше доверять друг другу. Потанин рассказывает, что предложил Дерипаске обсуждать стратегию компании на каждом этапе, чтобы потом, при голосовании, она не стала поводом для нового конфликта. «А чего нам советоваться? — ответил, по его словам, Дерипаска. — Раньше меня не устраивало, что никто не занимается глубоко компанией, а теперь ты занимаешься — и занимайся». В итоге стратегию приняли и договорились перенести выплату $1 млрд от проданных непрофильных активов на 2018 год, а до тех пор платить дивиденды по 50% EBITDA, но не менее $2 млрд ежегодно.

Как рассказывает Потанин, для разработки стратегии первый заместитель гендиректора Федоров «собрал хороших экспертов и консультантов, скомпилировал ее и «продал» на внешнем рынке». Основой стратегии стало признание приоритетными первоклассных активов с выручкой более $1 млрд, рентабельностью по EBITDA выше 40% и сроком жизни, то есть периодом, когда отдача от вложенных средств остается для инвестора значимой, более 20 лет. Активы «первого класса» должны обеспечить стабильный уровень возврата вложенных средств и располагаться в перспективных для «Норникеля» регионах.

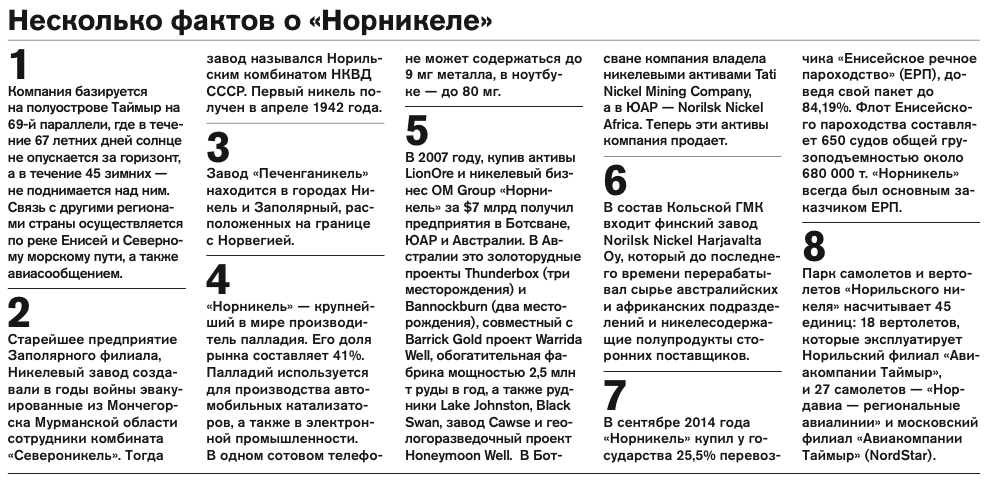

По этим критериям вне конкуренции оказался Заполярный филиал на Таймыре и вокруг Норильска. Здесь находится месторождение «Норильск-1», названное так потому, что его начали разрабатывать первым, и еще два месторождения, богатые медно-никелевыми рудами. Руда перерабатывается на двух обогатительных фабриках и на трех металлургических заводах. Здесь выпускают чистую медь, никель и кобальт, платиновые концентраты, серебро и еще целый ряд металлов и серу. И при этом недра Таймыра, одного из главных мировых центров добычи и производства цветных металлов, изучены всего на 25%. Поэтому компания запланировала двукратный рост инвестиций в геологоразведку. Второй по размеру актив, дающий более 20% возврата на вложенный капитал в год, — Кольская горно-металлургическая компания, месторождения и заводы которой расположены в Мурманской области (кроме финского завода Harjavalta).

Смена стратегии в числе прочего означала и отказ от прежних глобальных амбиций. До этого компания активно скупала горнорудные компании в Ботсване, ЮАР и Австралии. И все они не соответствовали жестким критериям доходности. В мае 2014 года «Норникель» закрыл сделку по продаже золоторудных и никелевых компаний в Австралии примерно за $37 млн, а в октябре договорился продать свои активы в ЮАР и Ботсване за $350 млн. «Пока у нас не получается, но, думаю, что мы сумму близкую к миллиарду [за непрофильные активы] наскребем», — говорит Потанин.

Секрет полуфабриката

Еще одно изменение, которое оценил рынок, в сбытовой политике. Что выгоднее, продать готовый металл или полуфабрикат? Мировые производители цветных металлов сегодня не стремятся к вертикальной интеграции и, если выгодно, продают полупродукты, не тратясь на завершающие стадии производства. Что даст компании следование этому примеру? Даже недостаток металлургических мощностей не будет сдерживать инвестиции в разведку, добычу и первые переделы руды, а вложенные деньги быстрее принесут прибыль. До 2013 года полупродукты производили на африканских и австралийских фабриках «Норникеля», и их производство падало. Только на финской Harjavalta выпуск полупродуктов меди вырос с 1000 т в 2012 году до 7000 т в 2013-м.

Еще одно изменение, которое оценил рынок, в сбытовой политике. Что выгоднее, продать готовый металл или полуфабрикат? Мировые производители цветных металлов сегодня не стремятся к вертикальной интеграции и, если выгодно, продают полупродукты, не тратясь на завершающие стадии производства. Что даст компании следование этому примеру? Даже недостаток металлургических мощностей не будет сдерживать инвестиции в разведку, добычу и первые переделы руды, а вложенные деньги быстрее принесут прибыль. До 2013 года полупродукты производили на африканских и австралийских фабриках «Норникеля», и их производство падало. Только на финской Harjavalta выпуск полупродуктов меди вырос с 1000 т в 2012 году до 7000 т в 2013-м.

И все же ведущие товары компании — никель (в 2013 году №1 в мире, 14% глобального производства) и медь (№11, 2%). «Норникель» также занимает первое место в мире по производству палладия (2,7 млн тройских унций, 41%). Как рассказывает Потанин, они «впервые занялись маркетированием» и расставили приоритеты. «Есть стратегические товары, на которые мы влияем, — палладий и никель, и по ним мы ведем себя как стратеги, то есть продаем товар конечному покупателю и тем самым влияем на рынок, — объясняет он, — а по остальному, например по меди, мы просто отдаем товар брокеру, и финальная цена от нас не зависит».

По стратегии, принятой при Стржалковском, вспоминает он, у компании была концепция, что по меди она большой игрок и должна вести себя как стратег — продавать товар конечному потребителю. Теперь новые менеджеры перешли к оппортунистическим продажам (в отличие от того, как продают никель), и им «все равно, что делают с медью трейдеры». Если доля «Норникеля» на каком-то рынке вырастет до 10% и выше, изменится и поведение компании. Пока же в расчете на растущий китайский спрос на медь «Норникель» начинает читинский проект. Его первая фаза — освоение Быстринского золото-медного месторождения и строительство горно-обогатительного комбината. Инвестиции в него до 2017 года, по оценке компании, составят около $1 млрд.

Каковы финансовые результаты работы по новой стратегии? На момент подготовки этого номера результаты за 2014 год компания еще не объявляла. По сравнению с первым полугодием 2013 года за тот же период 2014-го выручка увеличилась с $5,6 млрд до $5,7 млрд, EBITDA — c $2,3 млрд до $2,5 млрд, чистая прибыль выросла с $0,5 млрд до $1,5 млрд.

Но кроме эффективности есть еще кое-что важное. В 2016 году будет наконец закрыт Никелевый завод 1942 года постройки, который находится в черте Норильска. Мотив у этих расходов только один — улучшить экологическую ситуацию в городе. Ускоренное закрытие завода обходится в 11 млрд рублей, а связанные инвестиции по переносу производств на другие площадки — более 70 млрд рублей. С экологией связан и другой крупный проект — снижение выбросов в атмосферу диоксида серы. По контракту с «Норникелем» технологию концентрирования диоксида разрабатывают ученые американского исследовательского центра MATRIC, а технологию получения серы из высококонцентрированного диоксида серы — французской LGI.

Санитары леса

Большую часть времени Владимир Потанин проводит в Москве. На Таймыре, где расположены основные активы «Норникеля», бывает редко. Говорит, что всю необходимую информацию о производственных вопросах он получает с помощью современных средств связи. «Я туда приезжаю несколько раз в год, чтобы понять обстановку, почувствовать, как работают люди, как они себя ощущают. Часто это делать не надо, потому что просто задергаешь всех», — поясняет Потанин.

Доволен ли он тем, что удалось сделать за два с половиной года? Ответ утвердительный. Основным достижением компании за этот период Потанин считает стратегию развития «Норникеля» и результаты ее реализации: «За это время в мире много всего поменялось, а стратегия у нас одна, и под каждой строчкой можно подписаться».

Рыночная капитализация компании на середину февраля превысила $30 млрд, правда, спустя месяц снизилась до $26 млрд. Потанин объясняет, что компания сейчас недооценена, но перед тем, как повышать ее капитализацию, нужно в первую очередь выплатить обещанные дивиденды. «Мы вышли сейчас на ситуацию, в которой нам осталось еще пару миллиардов доплатить, чтобы выполнить условия соглашения», — говорит он.

Постоянный контроль акционеров и их представителей в «Норникеле» Потанина не тяготит. «Когда мы заключили соглашение в 2012 году, мне казалось, что я получил минимум и достаточный уровень комфорта для управления «Норникелем», но сейчас я понимаю, что получил немного больше, чем нужно, и от некоторых вещей даже отказался», — объясняет Потанин. Он подчеркивает, что пристальный контроль представителей Rusal и фонда Абрамовича и Абрамова Crispian заставляет менеджмент «Норникеля» тщательнее продумывать свои действия и просчитывать возможные риски. «Олег и его представители — они же как санитары леса, — шутит Потанин. — Они все время сигнализируют, когда ты попадаешь в красную зону и помогают стимулировать менеджмент».

Для рынка существующий расклад сил среди акционеров «Норникеля» тоже выглядит понятно и добавляет компании прозрачности. «Сегодняшняя ситуация, связанная с существованием акционерного соглашения, дает уверенность относительно управления денежными потоками компании, во всяком случае до окончания его действия. Это делает «Норникель» более предсказуемым и позитивно оценивается рынком», — говорит аналитик Deutsche Bank Георгий Буженица.

А что думает Олег Дерипаска? Владелец UC Rusal заявил Forbes, что считает «Норильский никель» «лучшей российской компанией на данный момент». «У меня нет никаких вопросов к Владимиру Потанину. Гендиректор выполняет взятые на себя обязательства по выплате дивидендов и управлению компанией. Вся экономика у нее в рублях, а основная выручка в валюте. При этом «Норникель» очень уверенно себя чувствует на основных рынках сбыта — палладия и никеля. Это позволяет компании спокойно переживать самые тяжелые времена», — считает Дерипаска.

Несмотря на стагнацию и падение цен на никель на 20% за последние 9 месяцев, Потанин в отличие от Дерипаски словосочетание «тяжелые времена» пока старается не употреблять и заменяет его словами «встречный ветер». Он уверяет, что встречный ветер благодаря девальвации рубля пошел «Норникелю» только на пользу.

Когда встречный ветер превратится в идеальный шторм? Потанин перестает улыбаться, на минуту задумывается и называет условия: нефть ниже $50 за баррель, доллар — выше 100 рублей, процентная ставка — 15% или более, рост ВВП отрицательный, отсутствие экономических реформ. Удержится ли на плаву во время шторма управляемый им корабль с четырьмя такими разными акционерами на борту? «Вы знаете, я в этом смысле идеалист. Будет шторм — будем как-то карабкаться, переживать, уклоняться от прямых ударов, — отвечает гендиректор «Норникеля». — Помните историю про двух лягушат в кувшине с молоком? Один утонул, а другой сбил молоко в сметану и вылез».