Евробонды российских банков торгуются с заоблачной доходностью.

Очередное понижение рейтинга России очередным международным агентством, несомненно, заставило многих инвесторов пересмотреть свой взгляд на российские активы. Такие события открывают возможности для тех участников рынка, которые могут позволить себе не обращать внимания на рейтинги кредитных агентств. Такими среди прочих являются состоятельные физлица. И хотя в общей массе они не профессионалы в части оценки кредитного качества эмитента, но все они когда-либо взаимодействовали с банками и вынуждены были брать на себя их риск: например, депозиты свыше 1,4 млн рублей не гарантированы государством. И если от кредитного риска никуда не деться, то операционный риск можно существенно снизить, открыв счет, например, в каком-нибудь швейцарском банке.

С 2004 года все граждане России могут законно открывать счета в зарубежных банках с возможностью пополнения. И вместо того чтобы размещать средства на депозит в иностранном банке, где порой годовая ставка не превышает и половины процента, можно приобрести долговые инструменты российских банков — Сбербанка, ВТБ, Газпромбанка, что по своей сути становится неким подобием депозита, но без юридических рисков и особенностей российской правовой системы.

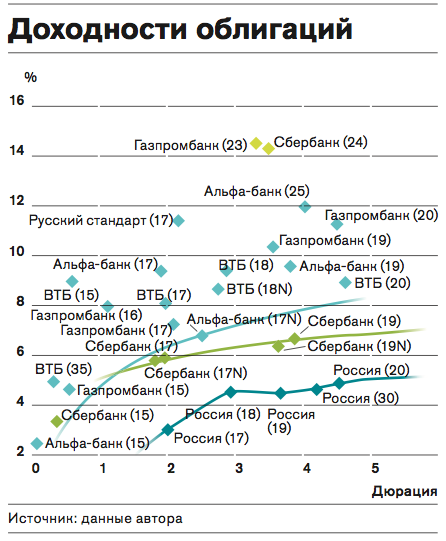

Крупнейшие иностранные банки, особенно швейцарские, предоставляют своим клиентам возможность приобрести абсолютно любой финансовый актив. Доходность бумаг госбанков в середине декабря 2014-го превышала 20% годовых в долларах, а по некоторым частным банкам до сих пор находится на уровне 30–40% годовых, при долларовых депозитных ставках в этих же банках порядка 4–7% годовых. При таких ставках, естественно, встает вопрос надежности своего вложения. Для этого приходится либо обращаться к независимым консультантам, либо самому мониторить динамику состояния банка.

Основные моменты, на которые стоит обратить внимание: динамика капитала банка, размер высоколиквидных средств, нормативы достаточности капитала, динамика активов и пассивов банка.

Не менее важный индикатор в текущих условиях — объем привлеченных средств для покупки ценных бумаг. Последние случаи несостоятельности банков были связаны именно с тем, что они были не способны расплатиться по сделкам репо из-за резкой отрицательной переоценки своего портфеля ценных бумаг.

Один из самых высокодоходных долговых инструментов — евробонды банка миллиардера Михаила Прохорова «Ренессанс Кредит» с погашением в мае 2016 года и доходностью порядка 35% годовых в долларах. Стоит заметить, что в декабре 2014 года доходность этих бумаг превышала 60%. В середине февраля 2015-го до объявления банком программы buy back на $100 млн объем в обращении составлял около $260 млн. Взглянув на последнюю отчетность банка, можно быстро определить, что банк не испытывает проблем с ликвидностью, имея на счетах более 21 млрд рублей высоколиквидных активов. Также очевидно, что банк захеджировал курс покупки долларов для выплат по валютному долгу, что уже дает положительную переоценку по производным финансовым инструментам более чем на 6 млрд рублей. Необходимо также заметить, что банк не привлекал средства от ЦБ под свой портфель ценных бумаг, который оценен более чем в 40 млрд рублей.

Для сравнения: евробонды другого российского розничного банка, «Русского стандарта», с возможностью погашения по пут-опциону в июле 2015 года, обеспечивают доходность более 25% годовых в долларах. Объем погашения может составить до $415 млн. Хотя последняя отчетность банка показывает, что объем высоколиквидных средств банка резко сократился за месяц с 39 млрд рублей до 18 млрд рублей, а под портфель ценных бумаг банк привлек более 82 млрд рублей от ЦБ. Интересные долларовые доходности предлагают банк «Тинькофф» (15%, погашение в сентябре 2015-го), МКБ (14%, погашение в 2018 году), Внешпромбанк (22%, погашение в 2016-м).

В связи с санкциями со стороны западных стран и набирающим обороты процессом дедолларизации российские компании и банки уже практически год не выпускают новые евробонды и активно выкупают с рынка имеющиеся. Количество долларовых долговых инструментов в обращении сокращается каждый месяц.