«Держать курс рубля — создать иллюзию, что ничего не изменилось»

В 2014 году российская экономика драматически изменилась: рост сменился спадом, рубль сильно ослабел по отношению к доллару и евро, инфляция впервые за несколько лет вновь стала двузначной.

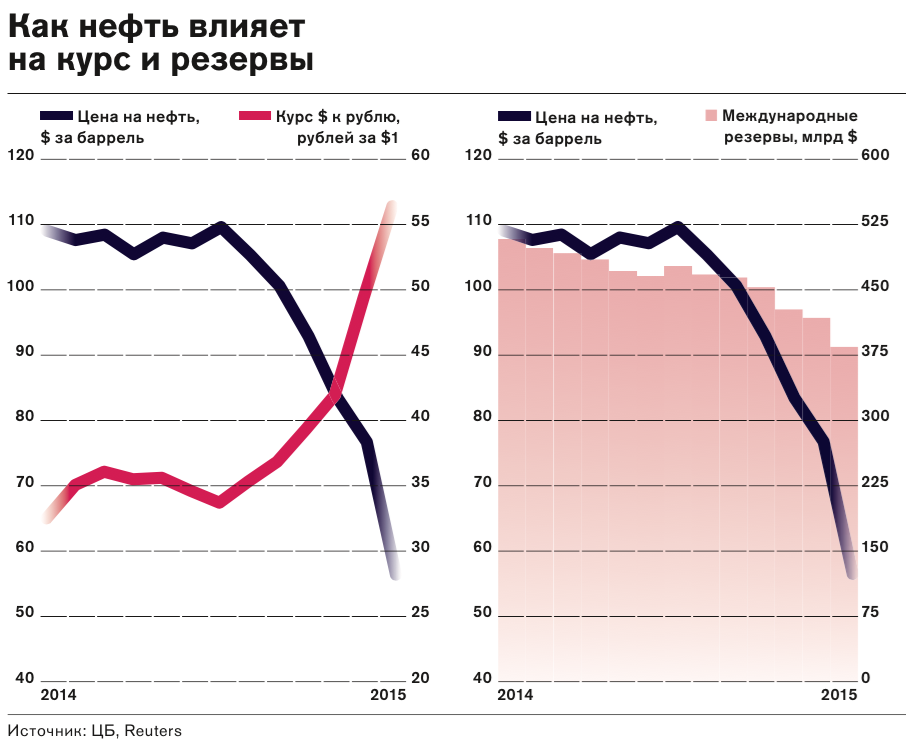

Одной из причин стремительного ослабления рубля и ускорения роста цен многие эксперты и чиновники считают решение Центрального банка перейти к рыночному курсообразованию. Однако председатель ЦБ Эльвира Набиуллина уверена: без этого решения было бы еще хуже — при низкой цене на нефть и санкциях фиксация курса грозила истощением международных резервов и последующей еще более болезненной для бизнеса и населения девальвацией.

По мнению Набиуллиной, российской экономике нужно научиться жить в новых условиях. Центробанк продолжит борьбу с инфляцией, ожидая ее снижения до 4% через два года. У проблемных банков будут отзывать лицензии или их будут санировать. В ЦБ надеются, что подобных случаев будет меньше, чем в 2014 году.

Forbes: В заявлении Центробанка 10 ноября, когда было объявлено о переходе к свободному курсу, говорилось также, что ЦБ готов поддерживать рубль в случае угрозы финансовой стабильности. Как вы эту угрозу для себя определяете?

Эльвира Набиуллина: Такая угроза не всегда связана с уровнем курса, ведь финансовая стабильность — широкое понятие. Это может быть нестабильность на валютном, денежном, межбанковском рынке. Есть достаточно много других индикаторов, например поведение вкладчиков банков или корпоративных клиентов. Одним из факторов, который может привести к нарушению финансовой стабильности, является чрезмерное и длительное отклонение курса рубля от так называемого фундаментально обоснованного. Но если такое отклонение не сказывается на других важных индикаторах, то ЦБ не будет вмешиваться. Кроме того, если мы видим угрозы финансовой стабильности, мы можем использовать другие инструменты, не только интервенции.

Возможно ли, на ваш взгляд, падение цены на нефть до $25 за баррель?

Краткосрочно, наверное, все возможно, но я не верю, что в ближайшее время среднегодовая цена будет на уровне $25. Это слишком большие потрясения для глобального рынка — экономического и финансового.

Какие антикризисные меры со стороны Центробанка возможны, кроме тех, о которых уже было объявлено?

На мой взгляд, основные решения — переход к плавающему курсу, инфляционному таргетированию — мы реализовали. Что касается устойчивости банковской сферы, то будем продолжать политику оздоровления в банковской системе. Наша задача в том, чтобы все банки могли выполнять свои обязательства перед вкладчиками, перед кредиторами. В прошлом году суммарная прибыль банков существенно упала, более чем на 40%. Частично это падение связано с нашими требованиями создания резервов. Банки дополнительно создали резервы более чем на 1 трлн рублей. Это понизило их рентабельность, но повысило транспарентность. Но если у того или иного банка возникнут серьезные проблемы, то будем отзывать лицензию или проводить финансовое оздоровление. Что касается денежно-кредитной политики, то будем развивать валютное рефинансирование, чтобы снизить нагрузку на платежный баланс.

Сейчас возвращается термин «системообразующие предприятия». Прямая поддержка их со стороны ЦБ возможна или это исключено?

Нет, это невозможно.

В этом году будет дискуссия в правительстве о пенсионной системе. Вы по-прежнему будете настаивать на сохранении накопительной части или поддержите переход к полностью солидарной системе?

Безусловно, буду настаивать на сохранении, потому что одна из серьезнейших проблем для экономического роста — отсутствие внутреннего инвестора. Пенсионные фонды и страховые компании — якорные институциональные инвесторы, которые делают инвестиционный рост возможным.

Некоторые чиновники говорят, что госбанки и отдельные госкомпании хотят торговать валютой напрямую с ЦБ, минуя биржу. Якобы насчет Сбербанка был такой разговор, но ЦБ всегда говорил: нет, идите на рынок.

И продолжаем так делать.

Почему? Ведь в принципе это инструмент снижения давления на рубль.

Потому что курс должен быть рыночным. У рынка тогда будет столько подозрений, по какому, интересно, курсу кому и что продали. Если какие-то основные сделки будут проходить впрямую, без учета рыночного спроса и рыночного предложения, то это вызовет недоверие рынка и искажение реальной цены валюты.

Те послабления, которые были для банков в декабре, позволяют им фактически нарушать нормативы. Не кажется ли вам, что это подрывает доверие к банковской системе?

Нет, мы не разрешили нарушать нормативы, а разрешили их временно по-другому считать, с тем чтобы не было шока для банковского сектора от одномоментного серьезного изменения как валютного курса, так и стоимости портфеля ценных бумаг. Эти решения приняты для того, чтобы абсорбировать шок. Мы ситуацию в банках в целом знаем, и наши решения вовсе не позволяют скрывать какие-то риски и хронические проблемы. Но они позволяют банкам не выглядеть хуже, чем они есть на самом деле. Еще отмечу, что эти решения временные и мы от них откажемся после нахождения рынком устойчивого равновесия.

Вы сказали, что значительная часть работы по очищению банковской системы проведена. Тем не менее можно ли ожидать в ближайшее время банкротств крупных банков?

Мы будем продолжать ту политику, которую вели. Мы всегда оцениваем экономическую эффективность финансового оздоровления как альтернативу отзыву лицензий. Когда мы выделяем деньги на санацию, объемы должны быть сопоставимы с теми, которые пришлось бы выплачивать застрахованным лицам при отзыве лицензии. Безусловно, мы принимаем во внимание системную значимость банка. Также для принятия решения о санации важно, чтобы банк не был вовлечен в сомнительные операции.

Мы хотели бы избежать того, что крупные банки будут накапливать риски, считая, что им все дозволено и их никогда не ликвидируют. Готовимся ввести дополнительные требования по капиталу и по ликвидности для системообразующих банков. Уделяем особое внимание надзору над системно значимыми банками, у нас более года назад был создан специализированный департамент. Что касается АСВ, то это заблуждение, что мы принимаем решения с оглядкой, хватит или не хватит денег АСВ. У АСВ всегда хватит денег. Во-первых, у АСВ накоплены резервы, во-вторых, у АСВ ресурсы постоянно пополняются, ведь банки ежеквартально выплачивают взносы. И в-третьих, если вдруг у АСВ закончатся деньги, мы им всегда дадим кредит.

В банковской сфере за последние годы было много банкротств, но из собственников банков фактически никто не пострадал, несмотря на криминальный характер многих банкротств. Почему?

Это действительно острый вопрос. Нужно повышать ответственность собственников и менеджеров за ситуацию в банках. Это одна из проблем, которую нам нужно в ближайшее время решить, согласна. У нас есть определенные механизмы борьбы с недобросовестными банкирами. Например, когда мы даем согласие на переуступку долей, то собственники, которые негативно себя проявили в предыдущий период, не получат такого согласия, так же как и менеджеры. Но этих мер недостаточно.

В последние годы на рынке НПФ идет консолидация, собственниками многих фондов оказываются банкиры и девелоперы, чей бизнес в кризис страдает в первую очередь. Вы не опасаетесь банкротств на рынке НПФ?

Не опасаюсь. У нас действительно есть некоторое переплетение в собственности НПФ и банков. И оттого что мы, допустим, лицензию банка отзовем или НПФ не пустим в систему гарантирования, могут появиться риски в родственной структуре. Безусловно, это может быть. Но у нас есть механизмы, как решать проблему. В части банков все-таки у нас вкладчики защищены, и сейчас защищенность вкладов поднялась до 1,4 млн рублей. Для НПФ создается система гарантирования пенсионных накоплений. В первый год в эту систему было допущено девять фондов. Это 10% от их общего числа, а по объему активов чуть больше 50%. Когда запускали систему страхования банковских вкладов, то «первой волной» в нее было запущено 400 банков, почти 40% от общего числа на тот момент, на эти банки приходилось более 70% активов. То есть сейчас в отношении НПФ контроль даже строже.

Возможно ли повышение стоимости ОСАГО из-за девальвации рубля?

В начале апреля вступают в силу законодательные нормы, повышающие лимиты выплат по ОСАГО. Плюс девальвация, из-за которой стоимость запасных частей выросла. Это веские причины повысить страховые тарифы. Так что да, повышение стоимости произойдет. Новый коридор допустимых цен по ОСАГО мы опубликуем также к апрелю.

Давайте вернемся к событиям конца 2014 года. Зачем было переходить к свободному курсообразованию в момент серьезного давления на курс из-за снижения цены нефти, санкций, замедления экономического роста? Нельзя было отложить это решение, допустим, на середину 2015 года?

Переход к плавающему курсу мы объявили 10 ноября. В это время курс находился под сильным давлением из-за снижения цены на нефть. Было также спекулятивное давление, потому что под влиянием динамики нефтяных цен сформировались абсолютно однонаправленные ожидания участников рынка. Поэтому требовалось обязательно принять решение о рыночном курсообразовании, чтобы курс нашел равновесие, иначе мы продолжали бы тратить золотовалютные резервы и подстегивать активность спекулянтов. Мы приняли решение о переходе к плавающему курсу, но, чтобы не усугублять панические настроения на рынке, ЦБ продолжил выходить с валютными интервенциями в отдельные дни. И участники рынка «подсели» на наши частые интервенции. То есть мы объявили о плавающем курсе, но фактически перехода тогда еще не случилось, так как мы продолжили поддерживать рубль.

Если коротко и прямо сказать, что произошло 16 декабря, то произошел де-факто переход к плавающему курсу. Участники рынка осознали, что курс формируется исключительно на рыночных основаниях. Да, в тот день был резкий скачок курса вверх, но после этого началось укрепление. То, что волатильность может быть высокой, мы предполагали. Но какие альтернативы были у нас? У нас была альтернатива зафиксировать курс. Сделать это можно двумя способами. Либо потратить золотовалютные резервы, но при таких ожиданиях на долгосрочную перспективу это абсолютно непродуктивно, мы бы пришли к тому же результату через некоторое время, только без золотовалютных резервов и, соответственно, с большей уязвимостью к внешним шокам на будущее. Либо вводить административные ограничения, но я считаю это абсолютно неправильным. Выход был только один — переход к плавающему курсу и нахождение точки равновесия, которая бы соответствовала состоянию российской экономики, состоянию платежного баланса.

Вам не кажется, что можно было раньше принять решение о свободном курсообразовании?

Сколько я здесь работаю, с разных сторон звучит критика — то преждевременно, то поздно. Действительно, летом была более спокойная ситуация, и никто в тот момент не мог спрогнозировать комбинацию факторов, которые повлияли на ослабление рубля осенью и в декабре: такое драматическое снижение цены на нефть, и практически тотальное закрытие финансовых рынков для наших компаний и банков, и довольно большие выплаты по внешним долгам. Поэтому летом мы продолжили политику постепенного перехода к плавающему курсу, что соответствовало ожиданиям рынка.

Нельзя не вспомнить размещение «Роснефтью» облигаций на 625 млрд рублей и заявление ЦБ, что банки могут рефинансироваться под эти бумаги. В какой мере эта сделка послужила катализатором того, что случилось 16 декабря?

Я считаю, что, действительно, сделка по «Роснефти» была непрозрачная, она была непонятна рынку, была дополнительным фактором волатильности на рынке. Но все-таки не основным. Я, действительно, слышала мнение, что сделка породила ожидания того, будто бы вырученные рубли пойдут на валютный рынок и свалят курс. Но ЦБ регулирует объем ликвидности таким образом, чтобы ставка денежного рынка была в процентном коридоре — плюс/минус процентный пункт от ключевой ставки. И если мы даем деньги по одним инструментам, мы сокращаем предоставление ликвидности по другим. Поэтому опасения, что эта сделка обвалит курс, были безосновательны.

Не было ли у вас опасений по поводу роста социальной напряженности из-за решения «отвязать» курс? Все-таки население чувствительно к колебанию курса.

Я убеждена, что для людей гораздо более важно сдержать рост цен на товары, нежели курс. Понятно, что курс через импортные товары, через расходы населения на туристические услуги и т. д. влияет на благосостояние граждан. Но все-таки граждане в основном потребляют российские товары, тратят деньги здесь, для них важно, чтобы цены не росли. Чтобы влияние импортных товаров на индекс цен было меньше, у нас должно заработать эффективное импортозамещение. Я специально подчеркиваю слово «эффективное», потому что замещение импортных товаров российскими не должно происходить по более высокой цене и в ущерб качеству. Конечно, больше всего с точки зрения объективной покупательной способности пострадали люди с более высокими доходами, у которых доля потребления импортных товаров выше и которые чаще ездят за границу. Мы приняли решение о переходе к плавающему в курсу, в том числе чтобы сдерживать инфляцию. Чтобы уровень жизни населения удержать на нормальном уровне, не допустить болезненного роста цен.

Так получилось же наоборот.

Нет, не получилось! Инфляция могла быть значительно выше, если бы мы не перешли к плавающему курсу и не повысили ставку. Действовавшие в тот период факторы ослабления рубля были очень мощными: резко снижалась цена на нефть, большие выплаты по внешнему долгу. В $151 млрд оттока капитала в 2014 году значительная доля — выплата внешних долгов. Если бы инфляция была выше, замедлить ее рост было бы сложнее.

Ситуация в экономике реально изменилась: совсем другие, более сложные, внешние условия, большая закредитованность частного сектора. В этих обстоятельствах рассчитывать, что все будет как прежде, просто наивно.

Держать в этих обстоятельствах курс рубля — это просто на какое-то время создать иллюзию, что ничего не изменилось, и потом остаться у разбитого корыта. Сейчас экономика должна приспосабливаться к новой реальности, повышать свою конкурентоспособность, повышать производительность труда. Мы привыкли, что у нас производительность растет медленнее, чем наши доходы. Это было возможно в условиях высоких цен на нефть и высоких темпов роста экономики. Сейчас мы должны научиться жить по-другому: благосостояние должно повышаться вслед за производительностью. Это вызов для нашей экономики, и мы должны на этот вызов ответить. Наша цель остается прежней — инфляция 4% в 2017 году.

Почему сейчас должно получиться, если не получилось раньше, в том числе и когда вы были министром?

Получиться должно именно сейчас, потому что это жизненно необходимо. Успех зависит и от мотивации людей, и от условий. У нас очень долго была низкая процентная ставка: в позапрошлом году — 5,5%. Именно в этот период, несмотря на дешевые ресурсы, замедлялись темпы экономического роста и инвестиций. Сейчас можно говорить, что во всем виновата только ставка, но если вы посмотрите, как предприятия распоряжаются прибылью, то увидите, что вкладывать ее в новые проекты и модернизацию действующих они не спешат. Значит, надо устранять причины, которые заставляют бизнес так себя вести.

Вы количественно оценивали влияние различных факторов, например падение нефтяных цен, на ослабление рубля?

Конечно, но это не раз и навсегда сделанный анализ, потому что ситуация меняется. Сейчас наиболее сильные факторы, которые влияют на курс, — динамика цен на нефть и санкции, прежде всего ограничение доступа на финансовые рынки для российских компаний и банков. Вклад каждого из этих факторов в ослабление рубля в конце декабря — примерно по 30%. Остальное — факторы, связанные с политикой денежных властей США, то есть укреплением доллара к валютам развивающихся стран, и с паническими настроениями на рынке в определенный период. В январе курсовая динамика на 80% зависела от цен на нефть. Повторюсь, эти факторы изменчивы, поэтому линейную связь нельзя проводить. Но есть фундаментальная связка: чем сильнее экономика, тем сильнее курс.

Тогда можно ли говорить об укреплении курса, если по всем прогнозам — и экспертным, и официальным — у нас минимум в течение трех лет никакого роста не будет? Плюс возможны новые санкции и дальнейшее снижение цен на нефть.

При всех негативных внешних факторах у российской экономики есть потенциал и есть все возможности, чтобы расти. У нас есть все ресурсы, образованное население, рабочая сила не очень дорогая. В достаточной мере развиты образование и наука, инфраструктура.

«Устойчивость банковской системы весьма высока»

Forbes предложил экспертам и участникам рынка задать вопрос Эльвире Набиуллиной. Мы публикуем самые интересные ответы.

Александр Коваль

Президент «Союза страховых организаций»

Целью создания мегарегулятора было повышение эффективности управления финансовым рынком, в том числе страховым. Но качество страховых услуг и финансовая стабильность страховых компаний ухудшились. В самом ЦБ за страховой рынок отвечают несколько департаментов, которые зачастую не координируют свои действия. Почему так происходит?

Состояние отрасли прежде всего зависит от экономической ситуации, диктующей спрос на страховые продукты и определяющей качество страховых резервов. Я не считаю верным утверждение об ухудшении состояния в отрасли. Вскрывшиеся проблемы в отдельных страховых компаниях — результат многолетних скрываемых проблем.

Владимир Тихомиров

Главный экономист БКС

Центробанк почти еженедельно предоставляет банкам по нескольку триллионов рублей ликвидности. Значит ли это, что ситуация в банковской системе плохая?

Мы через регулярные инструменты предоставления ликвидности не поддерживаем устойчивость банков или их платежеспособность. Мы восполняем структурный дефицит ликвидности, который сформировался в силу различных объективных причин. Для примера: если мы в первую неделю на аукционе «репо» предоставили два триллиона, а на следующей неделе — еще два, то их нельзя складывать. Во втором случае это в значительной мере предоставление ликвидности в счет погашения старой задолженности перед нами. То есть это не значит, что в банковскую систему каждую неделю дополнительно вливается по два триллиона и таким образом мы подстегиваем инфляцию. Ни в коем случае. Если говорить об устойчивости банковской системы, то в целом ситуацию контролируем. Понятно, что риски будут возрастать, потому что экономический рост замедляется, качество активов ухудшается. Но у нас есть все возможности для сохранения стабильности в банковской сфере.

Мы прошли большую часть пути очищения рынка от хронически неустойчивых банков, и то, как банковская система переживает сложный период изменения валютного курса, показывает, что ее устойчивость весьма высока.

Александр Морозов

Главный экономист HSBC по России, Украине и Казахстану

При каких обстоятельствах и условиях ЦБ будет готов на жесткую поддержку курса рубля?

ЦБ будет выходить на валютный рынок в случае угроз для финансовой стабильности. Это означает, что мы без заранее объявленных правил для рынка можем выйти с интервенциями любого необходимого объема. Но мы не можем раскрывать условия возможных интервенций, в частности потому, что это на руку спекулянтам. Когда неизвестно, при каких условиях ЦБ выйдет на рынок, спекулятивные стратегии куда более рискованны.