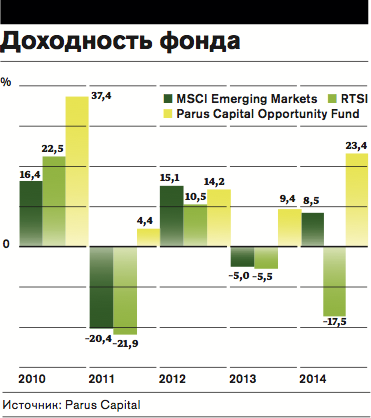

«У меня есть друг, который может искать в Кузбассе перспективные угольные предприятия», — сообщил Алексей Морозов, старший аналитик по металлургии банка UBS, главе трейдинга Борису Синегубко в кулуарах московской конференции банка в 2004 году. Там же и состоялось знакомство Синегубко с Андреем Муравьевым, его будущим партнером по фонду Parus Capital Opportunity Fund (PCOF). С 2010 года, за неполных пять лет, они заработали свыше 120%, со средней доходностью около 17% годовых.

Десять лет назад Синегубко договорился с Муравьевым о сотрудничестве, и тот начал скупать у работников акции провинциальных бывших советских предприятий, так как швейцарский банк не хотел участвовать в этом напрямую. Первым проектом стала скупка акций шахты «Комсомолец» (позже вошла в группу СУЭК). «Они вообще тогда нигде не торговались. Мы их скупали «на земле» и продавали в Москву», — вспоминает Муравьев. UBS брал бумаги на собственную позицию или продавал клиентам. Доходность таких сделок порой достигала 100%. «Это был бум фондов, специализирующихся на России, — рассказывает Синегубко. — Тогда Россия была в модном тренде и привлекала миллиарды». Любой рост цен на сырье вызывал всплеск интереса к российским акциям. «К примеру, начался рост цен на медь. Мы смотрели, что есть в России из меди — Учалинский ГОК, Гайский ГОК, — перечисляет Cинегубко. — У нас был дикий капитализм, и мы в нем барахтались как могли».

В 2006 году интерес UBS к скупке бумаг в регионах начал снижаться, банк начал предлагать российский второй эшелон для иностранных хедж-фондов. В этих сделках швейцарскому банку опять пригодился Муравьев, ставший к тому времени президентом компании «Сибирский цемент», которая готовилась провести публичное размещение акций. Синегубко вел эту сделку, которая стала в итоге одной из лучших в его жизни и очень прибыльной для UBS. Мода на IPO внезапно охватила Россию. UBS поставил процесс на поток, в банке его называли liquidity program. Топ-менеджеры десятков таких же, как «Сибирский цемент», российских компаний разрывались между Лондоном и Нью-Йорком, швейцарский банк устраивал сотни встреч с представителями иностранных хедж-фондов. На этих встречах Муравьев с удовольствием рассказывал, как «Сибирский цемент» рос на 100% в год, а EBITDA margin компании превышала 70%. Результаты на фоне строительного бума в стране действительно выглядели достойными: в 2007 году чистая прибыль «Сибирского цемента» составила $150 млн, а в 2008-м — $320 млн. В итоге с 2007 года компания провела три частных размещения акций в объеме 15% в пользу хедж-фондов. По словам Муравьева, фонды устроили ажиотаж вокруг акций компании и разогнали ее капитализацию в системе индикативных котировок RTS Board с $1 млрд до $5,9 млрд.

«В какой-то момент мы поняли, что это уже пузырь. Большинство инвесторов, покупавших у меня бумаги на первых размещениях, успели выйти с хорошей прибылью», — говорит теперь Синегубко. В 2008 году должно было состояться IPO «Сибирского цемента», но еще до начала финансового кризиса Муравьев рассорился с основным акционером компании Олегом Шарыкиным. Он был недоволен ценой сделки по покупке турецких цементных заводов у итальянской Italcementi Group, было отменено и долгожданное IPO в Лондоне. В июле 2008 года Муравьев покинул «Сибирский цемент» и продал принадлежавшие ему 12,5% акций компании примерно за $150 млн.

В 2012 году без дела остался и Синегубко, кризис сильно сократил прибыль брокерского бизнеса UBS в России, и прежних доходов сотрудники не получали. У Синегубко остались связи и десятки миллионов долларов бонусов. Его финансовый опыт в UBS заинтересовал Муравьева, который предложил ему стать партнером фонда PCOF (управляющая компания — Parus Capital). Муравьев изначально создал фонд для того, чтобы управлять личными активами, которые до этого были хаотично размещены на разных брокерских счетах. С приходом Синегубко PCOF получил больше шансов для привлечения сторонних инвесторов. «Я профессионал в инвестициях в реальный сектор, а Борис — в спекуляциях. Поэтому в хедж-фонде основную скрипку играет Борис», — объясняет Муравьев.

Партнеры говорят, что имеют большой опыт прежде всего в секторе basic materials — цемент, уголь, руда и полезные ископаемые. Но стараются инвестировать в те бумаги, где имеют преимущество перед другими инвесторами за счет знакомств с акционерами.

Муравьев утверждает, что хорошо знает владельцев «Кузбассразрезугля» и не так давно вместе с Синегубко выкупал для них их акции с рынка. С главой «Кузбасской топливной компании» (КТК) Игорем Прокудиным, которого он называет другом семьи, он когда-то играл на одной детской площадке. Синегубко организовывал для КТК private placement, а затем оказался соседом Прокудина по дому в Испании. Еще одна компания, «Горнозаводскцемент», оказалась в портфеле фонда тоже потому, что Синегубко около двадцати лет знает ее владельцев. «Если знаем владельца, то можем обсудить проблему или понять, что происходит. Мы хотим иметь лучшее понимание, чем у среднего инвестора в подобные инструменты. Просто инвесторами с улицы мы быть не хотим», — объясняет Синегубко.

Самым большим разочарованием оказались акции «Мечела». «Они остаются нашей головной болью и принесли нам самый большой убыток», — говорит Синегубко. По словам Муравьева, с акционером «Мечела» Игорем Зюзиным он тоже знаком. «Он создал компанию с нуля, всегда был работягой и, даже будучи миллиардером, летал регулярными рейсами. Ему просто не повезло с купленными на пике месторождениями и невозможностью получить продукт в нужное время», — считает Муравьев.

Помимо компаний друзей и знакомых PCOF вложился в подешевевшие акции «Сибирского цемента». Инвестиции сопровождались корпоративным конфликтом с основным акционером компании. Синегубко и Муравьев безуспешно пытались попасть в совет директоров. Представители «Сибирского цемента» говорят, что сотрудники фонда не всегда соблюдают деловой этикет, но заверяют, что претензии носят лишь финансовый характер.

В 2014 году партнеры успели продать акции, купленные в 2013 году, до начала военных действий на Украине, и сейчас готовы вложить средства в бумаги, подешевевшие на украинском кризисе и санкциях в отношении России. По оценке Синегубко, настроение в деловых кругах паническое. Он считает, что по многим «голубым фишкам» есть потенциал падения в два раза. «Я очень люблю кризисы и паники. Это то, на чем мы сделали все свои деньги. На всех кризисах: 1998 года, ЮКОСа, 2008 и 2011 годов», — перечисляет Синегубко. Сейчас он считает нужным диверсифицироваться и искать свою нишу на других рынках, так как потенциал заработка и «интеллектуальный вызов» российского сократился. «До 2008 года лучшие умы финансового мира интересовались нашей страной и давали нам бизнес... Сейчас, к сожалению, мы даже не «второй эшелон», а, наверное, «восьмой»... Это не значит, что мы не можем зарабатывать, но хочется быть на передовой», — говорит Синегубко.

На конец августа объем фонда (стоимость чистых активов) составлял $60,7 млн, эти деньги принадлежат его основателям. Вне фонда, по словам Муравьева, они с Синегубко управляют $300 млн средств знакомых и партнеров в различных проектах. Сторонних инвесторов в свой фонд партнеры привлекать не торопятся, хотя считают, что такой момент рано или поздно наступит. «Время для привлечения денег и так было не очень хорошим, а сейчас стало совсем плохим. Лучшее время для привлечения денег наступит тогда, когда все сильно упадет, а затем произойдет перелом как в санкционном новостном потоке, так и в экономической ситуации», — рассуждает Синегубко. Правда, его личные связи и обширные знакомства тогда могут не пригодиться.