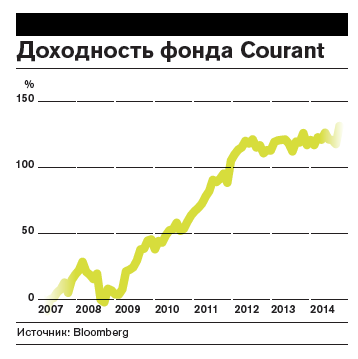

Финансовые кризисы 1998 и 2008 годов и крах рынка доткомов в 2000-м не отбили у братьев Дмитрия и Антона Дудукиных желания торговать на финансовых рынках. С момента основания в 2007 году их хедж-фонд Courant принес 135%, или в среднем 13% годовых. Стабильные показатели и отсутствие провалов выделяют их среди десятков российских управляющих, создавших свои фонды.

В середине 1990-х братья Дудукины успешно продавали металлопрокат нефтяникам и строителям и не думали заниматься управлением активами. Они с партнерами учредили компанию «Промресурскомплект», которая была посредником между крупными предприятиями, и Дмитрий придумывал различные взаимозачетные схемы. Братья, например, поставляли черный металл из «Северстали» в «Татнефть», а полученную взамен нефть перерабатывали на Уфимском НПЗ. А потом оказавшийся в их распоряжении мазут продавали «Ленэнерго», получая живые деньги только в конце цепочки.

Часть наличных Дудукины использовали для высокодоходных операций на бирже. Это направление вылилось в отдельный бизнес — в 1997 году в компанию «Атомэнергофинанс», продававшую прежде трансформаторы для «Ленэнерго», братья набрали команду трейдеров и выделили им для торговли $250 000.Дудукины спекулировали гособлигациями, занимались арбитражем на ММВБ и РТС, пробовали работать на иностранных рынках. По словам Антона Дудукина, трейдинг на разнице цен между фьючерсами и акциями на разных биржах приносил до 50% годовых в валюте, ГКО приносили в два раза больше, но в рублях.

Высокая доходность зачаровывала, и биржевая торговля стала интересовать братьев больше, чем торговый бизнес. К тому же в портах, откуда отправляли металлы на экспорт, Дудукины столкнулись с криминальными группировками и однажды вообще лишились груза. Для противостояния бандитам приходилось нанимать охрану и телохранителей.

Точки над i расставил кризис 1998 года. После остановки строек и заводов продажи металла упали в разы. Доверие к финансовому рынку в России тоже было подорвано — ММВБ и контрагенты отказались от выполнения обязательств по фьючерсам на рубль-доллар, банки банкротились, и бизнес по продаже металла потерял более $3 млн. «Промресурскомплект» кредитовался в иностранной валюте, и фьючерсами компания хеджировалась от роста курса доллара, который скакнул с 6 до 24 рублей.

Финансовый кризис 1998 года изрядно потрепал бизнес Дудукиных, но уже в 1999 году они нашли $250 000 для торговли на биржах США. Бизнесмены объясняют выбор этого рынка большим набором инструментов. «В США 1800 акций имеют достаточную для нас ликвидность, в Европе — 400, в России — десять, и торговать ими нет большого смысла», — считает Дмитрий Дудукин.

В 2000 году их ожидало очередное испытание: в США произошел крах доткомов. В результате индекс Nasdaq за два года упал на 80%. В тот же период обанкротились телефонная компания Worldcom и энергетический гигант Enron. И хотя Дудукины понесли минимальные убытки от инвестиций, трейдинг в США не приносил серьезного дохода до разворота рынков в 2003 году. В тот год удалась торговля на новостях о прибылях или убытках компаний, которая принесла больше сотни годовых.

Также братья адаптировали под себя менее доходную, но более устойчивую стратегию — статистический арбитраж. Ее суть в выявлении рыночных закономерностей и отклонении цены акций, входящих в американский индекс Russell 2000. Однако у стратегии есть и риски — на нее негативно влияет резкий и непрогнозируемый рост акций, характерный для компаний в области медицины и биотехнологий. По признанию Дмитрия Дудукина, в начале года они потеряли 2% капитала на продаже акций фармацевтической компании Intercept Pharmaceuticals, которая неожиданно выросла за пару дней с $67 до $500.

Статистический арбитраж стал ключевым для создания бизнеса по управлению активами. Основанная братьями Courant Asset Management в 2007 году запустила фонд Courant со стартовой суммой $1 млн. Название фонда в переводе с французского означает «течение». Антон Дудукин считает, что в трейдинге нужно держаться течения. «Но ассоциация с боем курантов не портит название, а лишь его улучшает», — замечает он. Открытие фонда для инвесторов совпало с началом кризиса 2008 года, но после испытаний 2000-х братья вышли из него на уровне минус 4%. Последующие же три года стали лучшими в истории компании. В 2011 году Courant попал в топ-10 по трехлетней доходности базы фондов Barclay hedge среди фондов акций long-short, со средней доходностью около 32% годовых. Сейчас, по словам Дмитрия, их целевая доходность — 15–20% годовых. Благодаря хорошим результатам и приходу новых инвесторов в августе 2014 года в Courant было уже $30 млн.

Сейчас Дудукины хотят изменить стратегию, и к 2015 году Courant наполовину будет состоять из паев других хедж-фондов, в июле этого года их уже было около 30%. «Вы не можете быть специалистом во всех секторах, а инвестору нужна диверсификация. Поэтому легче найти тех, кто специализируется на какой-то определенной области», — объясняет Антон Дудукин.

Сейчас в фонде Courant около десятка фондов различных секторов — здравоохранение, энергетика, банки, потребительский сектор. Среди них фонды Jana Partners, CQS Directional Opportunities Fund, Tamarack Global Healthcare Offshore Fund.

«Мы не инвестируем в непонятные для нас фонды. Даже если годовая доходность составляет 20–25% за пять лет, то мы смотрим, как достигался этот результат», — объясняет Антон Дудукин. Все фонды тщательно отбираются, а с их управляющими Дудукины знакомятся лично. Напряженные отношения между Россией и США негативно влияют на бизнес Дудукиных. Сигнал от американцев поступил в марте 2014-го, когда американская компания Kayne Anderson Capital Advisors с активами $25 млрд отказалась предоставлять им данные о своих фондах, сославшись на исполнение мартовского приказа 13 660 президента США, который предписывает запрет работы с чиновниками и теми, кто способствовал финансированию ситуации на Украине.

Несмотря на то что Дудукины далеки от проблем Украины, привлекать крупных иностранных игроков им пока тоже не удается. «Привлекать институциональных клиентов сложно. Необходимо соответствовать их требованиям по многим критериям. Например, когда становится известно, откуда управляющий, российские корни далеко не всегда воспринимаются как плюс», — говорит Дмитрий Дудукин. Тем не менее клиентами Courant являются не только россияне, но и иностранные инвесторы, которые приходят через банки из Люксембурга и Швейцарии. Кроме того, у Courant Asset Management есть офис в Швейцарии, где постоянно работает Антон Дудукин. Компания берет фиксированную плату с инвестора в размере 1,75% от активов в год и 20% за успешное управление. Минимальный объем вложений для инвесторов — $100 000.