Восемь месяцев — срок, который нелегко продержаться, не давая комментариев прессе. Особенно для вундеркинда высокотехнологичной отрасли, каким Майкл Делл был, и для одного из богатейших людей мира, каким он стал. Тем более что ему ежедневно приходилось выдерживать словесные атаки известного финансиста и еще более известного рейдера Карла Айкана, который нелестно отзывался о его лидерских способностях и моральных устоях. «В Dell все было бы шикарно, если бы Майкл и члены совета директоров распрощались с компанией», — написал однажды Айкан в своем твиттере.

Поэтому несколько недель назад, когда Делл появился перед 350 сотрудниками в конференц-зале офиса Dell в Кремниевой долине (на мероприятии подали традиционные для компании кексы с ее логотипом), можно было почувствовать, как груз падает с его плеч. «Замечательно, что я здесь и не должен представлять вам Карла Айкана, — сказал Делл, вызвав одобрительные возгласы. — Мы крупнейшая в мире компания по объему выручки, которая когда-либо уходила с биржи. Через пару недель мы станем крупнейшим в мире стартапом».

Нельзя сказать, чтобы Делл совсем ни с кем не общался. С тех пор как в феврале он объявил о планах вывести с биржи акции компании, используя собственное состояние и миллиарды долларов частной инвестиционной компании Silver Lake Partners, он активно путешествовал по всему миру, чтобы убедить всех, кто был готов слушать, что бизнес Dell идет отлично. Но по совету адвокатов не говорил о выкупе акций публично.

Теперь, когда закрыта сделка на $25 млрд, по условиям которой компания снова станет непубличной, он может делать что хочет. Делл объединил свою долю (16%, которые стоят более $3 млрд), $750 млн наличными и $19,4 млрд, полученные от Silver Lake и консорциума кредиторов, и теперь контролирует 75% компании. По его словам, единственный инвестор, с которым он теперь должен договариваться, — это он сам.

И что же теперь Делл говорит самому себе, а также клиентам, партнерам и сотрудникам?

Самое главное: третий по величине в мире поставщик персональных компьютеров не собирается уходить с рынка, несмотря на снижение продаж. Он планирует продавать все больше компьютеров и готов делать это даже себе в убыток! Почему? Продажа компьютеров по бросовым ценам позволяет Dell продавать клиентам программное обеспечение и услуги — и получать прибыль. Непубличная компания может себе это позволить.

Об эффективности этого способа «захвата территорий» можно судить по отчетности за последний квартал, когда Dell была публичной компанией. Чистая прибыль упала на 72% по сравнению с аналогичным периодом предыдущего года, но доля Dell на рынке ПК выросла на один процентный пункт — самый большой рост за три года. Компания получает более 60% выручки от продажи ПК. Доля Dell на рынке услуг и ПО ниже 1%, но именно эти направления — источники прибыли и роста. Выручка от продажи корпоративных решений, ПО и услуг выросла в последнем квартале на 9%, и эти секторы принесли компании 100% операционной прибыли.

Тем временем светлые головы на Уолл-стрит, включая Айкана, убеждены, что Делл и Silver Lake недоплатили при сделке, чем нарушили интересы 20% акционеров. «Он не заплатил честную цену за Dell. Акционеров обманывают», — повторяет Айкан. Вероятно, «обманывают» — слишком сильное слово. Никто не хотел заполучить компанию так, как Майкл Делл, даже сам Айкан, который в итоге выиграл: после восьми месяцев публичных баталий он имеет пакет стоимостью $2,2 млрд, и ему удалось выжать дополнительно $500 млн для акционеров.

Но многих интересует вопрос: почему Делл ввязался в эту драку? Почему он не мог просто уйти и с состоянием $16 млрд (из которых $12 млрд — активы помимо Dell) основать новый фонд? «Я буду заботиться о компании и после смерти, — говорит Делл. — Мне это нравится. Мне интересно».

Человек-легенда

Задолго до Марка Цукерберга и Кевина Систрома, Дрю Хьюстона и Дэвида Карпа Майкл Делл создал канон мифа об американском техническом гении. С ним могут сравниться лишь Билл Гейтс и основатели Apple. Когда Делл провел IPO в 1988 году, ему было 23 года, он был на пять лет моложе, чем Цукерберг в аналогичный момент своей карьеры. Ему было 29 лет, когда выручка компании достигла $1 млрд, и 31 год, когда он взял планку $5 млрд.

Первый президент Dell Ли Уокер вспоминает, как Делл впервые приехал к нему в 1986 году. «Он съел почти весь мой сэндвич и, жуя, спросил, соглашусь ли я стать президентом его компании. У него не было ни денег, ни доступа к ним». И все же Уокер согласился, потому что понял: у этого первокурсника хватит таланта и смелости, чтобы бросить вызов HP и IBM, просто потому что он хотел сам собирать персональные компьютеры и напрямую продавать их — по телефону!

В 2001 году Dell отняла у Compaq пальму первенства на мировом рынке ПК. Компания процветала, и Делл был готов выпустить из рук бразды правления. В 2004 году он оставил за собой лишь должность председателя правления, подобрав на пост гендиректора бывшего консультанта Bain Кевина Роллинса.

Но многое в компании стало ухудшаться: уровень обслуживания, качество продукции, стратегия, концепция. К 2006 год Dell утратила лидерство, потому что недостаточно быстро отреагировала на переход пользователей от настольных компьютеров к ноутбукам. «Мы все были обескуражены скоростью изменений», — вспоминает Брайан Глэдден, финансовый директор Dell с 2008 года. В 2007 году Делл вернулся в кресло руководителя, чтобы пересмотреть концепцию бизнеса ПК и перестроить компанию в соответствии с развитием отрасли. Компания не смогла бы выжить, продавая только ПК. Dell нужно было расширять продажу программ, сетевых решений, решений в области компьютерной безопасности и услуг.

Dell потратила $13 млрд на поглощение более 20 фирм. Самое крупное из них — покупка поставщика IT-услуг Perot Systems за $3,9 млрд, сделка была закрыта с премией 68%. Но и другие технологические гиганты, включая HP, IBM, Cisco и Oracle, уже активно занимались диверсификацией бизнеса. В потребительском сегменте Dell стала противоположностью Apple: у нее не было мобильных устройств, магазинов, и она имела несколько продуктов класса премиум.

На первые полосы выходили сообщения о сокращении продаж компьютеров Dell, а не о росте бизнеса, не связанного с продажей ПК, — с $10 млрд до $21 млрд за пять лет. «Мы напряженно работали, чтобы увеличить этот $21-миллиардный бизнес до $30 млрд, и до $40 млрд, а биржевые инвесторы говорили: «Вы компания по продаже ПК. Не вкладывайте в новые направления», — вспоминает Делл. К прошлому июню акции, которые торговались в 2005 году на уровне $40, упали ниже $12.

Ставки сделаны

Все началось в прошлом году с одного письма. Инвесткомпания Southeastern Asset Management, второй крупнейший акционер Dell, была готова продать менеджменту часть своих 146 млн акций, если цена устроит. В июле Делл встретил на конференции по технологиям одного из партнеров Silver Lake Игона Дербана. Они договорились поговорить в августе на Гавайях, где у обоих особняки.

«Я сказал Майклу: «Я бы на твоем месте вывел Dell с биржи. И не думаю, что для этого нужна Silver Lake», — вспоминает Дербан. Он объяснил, почему такая сделка имела смысл: «Если бы Dell была просто производителем ПК, эта перспектива выглядела бы пугающей. Но произошло невероятное: Майкл превратил Dell в растущую компанию по обслуживанию корпоративных клиентов».

Делл имеет опыт работы с акциями непубличных компаний. Его фонд частных инвестиций MSD Capital с активами $12 млрд крупнее, чем последний мегафонд Silver Lake. Делл поделился планом с другим своим соседом по Гавайям Джорджем Робертсом из инвестиционной компании Kohlberg Kravis Roberts (KKR). Робертс согласился с ним и предложил обсудить, как они вместе это сделают. Вскоре Делл сообщил ведущему независимому члену совета директоров Алексу Мэндлу, что обдумывает возможность выкупа компании.

Совет директоров сформировал комиссию, чтобы обсудить эту идею. Рассматривались разные варианты: разделение бизнесов по продаже ПК и обслуживанию корпоративных клиентов, передача бизнеса по продаже ПК стратегическому партнеру, новые поглощения для изменения сферы деятельности компании, смена менеджмента, рекапитализация с привлечением заемных средств, продажа компании стратегическому покупателю. Мэндл дал Деллу добро, чтобы тот позвонил в Silver Lake и KKR и сказал, что совет директоров готов рассмотреть вариант с делистингом компании.

К октябрю Silver Lake и KKR подали свои предложения исходя из стоимости одной акции около $12. Но ноябрьский отчет компании выглядел плачевно: семь кварталов подряд она показывала результаты ниже собственных прогнозов, стоимость акций упала ниже $9. И KKR, озабоченная снижением продаж ПК, отозвала свою заявку, осталась только Silver Lake. 6 декабря финдиректор Глэдден сообщил совету директоров, что на «полное воплощение» планов по переходу от продаж ПК к оказанию услуг корпорациям уйдет еще от трех до пяти лет. Совет директоров попросил инвесткомпанию Texas Pacific Group сделать свое предложение, но 23 декабря та отказалась.

К февралю, когда пресса уже намекала на возможность обратного выкупа, а специальный комитет убедился, что больше заявок не будет, Делл и Silver Lake получили добро на сделку. Помимо инвестиций Делла $1,4 млрд внесла Silver Lake, около $16 млрд дали банки, включая Bank of America, Barclays, Credit Suisse и RBC, $2 млрд в виде займа выдала Microsoft. По данным Dell, обслуживание долга будет обходиться дешевле, чем расходы на дивиденды и выкуп акций за последние пять лет.

Предложение предусматривало 45-дневный период, в течение которого другие акционеры могли выступить с более выгодным предложением. Тут на сцену и вышел Айкан. 5 марта в письме совету директоров Dell он сообщил, что владеет акциями компании на $1 млрд и считает сумму, предложенную Деллом и Silver Lake, слишком низкой.

К июню между Деллом и Айканом уже шла жаркая борьба. Миллиардер писал в твиттер, публиковал открытые письма с заголовками вроде «Пусть безнадежная компания Dell умрет» и давал интервью, чтобы донести до акционеров мысль, что акции выкупаются по заниженной цене, Делл должен быть уволен, а совет директоров — сменен. Айкан выступал за рекапитализацию с привлечением заемных средств и призывал компанию взять в кредит миллиарды долларов, чтобы выкупить акции у инвесторов с премией.

В сентябре стало очевидно, что Айкан не сможет сорвать сделку. Silver Lake и Делл повышали цену выкупа, а Айкан так и не подал формальную заявку после первого предложения, сделанного в июне. «Для него это игра в покер с большими ставками, — говорит Делл. — Его не заботят клиенты. Его не заботят люди. Он не хочет изменить мир. Ему все равно, строим ли мы атомные станции или делаем картошку фри».

Превращение гиганта

Многие считают, что основатель компании сумеет стать ее удачливым реорганизатором. «Это человек, который хорошо знает бизнес, и его взор не затуманен романтизированным представлением о былых успехах», — говорит профессор Йельской школы менеджмента Джеффри Сонненфелд.

Новая история Dell начинается с многообещающих показателей. Компания, сделавшая себе имя на прямых продажах, сегодня имеет более 140 000 партнеров по продажам и получила в этом году через партнеров $16 млрд из общей выручки $60 млрд, хотя еще в 2008-м совсем не работала с партнерами. За четыре года компания удвоила число специалистов по продажам с техническим образованием, теперь их 7000. Для двух третей бизнес-клиентов Dell знакомство с компанией начинается с приобретения ПК, и около 90% этих клиентов покупают дополнительные товары и услуги. Главное, чтобы специалисты по продажам занимались перекрестными продажами. «Мы собираем от двух до трех урожаев», — говорит глава направления персональных компьютеров Джефф Кларк.

В мире технологий происходит переход от персональных компьютеров к облачным сервисам. Dell недавно переманила крупного руководителя из индийского гиганта IT-услуг Wipro, он возглавит подразделение облачной инфраструктуры Dell, насчитывающее 10 000 сотрудников. Типичный клиент новой Dell — это корпорация вроде банка Barclays, который использует «частное облако» для оказания услуг мобильного банкинга.

Попытки сэкономить миллиарды возвращают Майкла Делла к истокам, когда компания прославилась тем, что брала с сотрудников деньги за кофе (эта практика сохраняется и сегодня). Кексы с эмблемой компании для торжеств в Санта-Кларе напоминают о том дне, когда Dell впервые получила дневную выручку $1 млн. Тогда каждому подарили по кексу. Но, уточняет Делл, только по одному.

Приложение

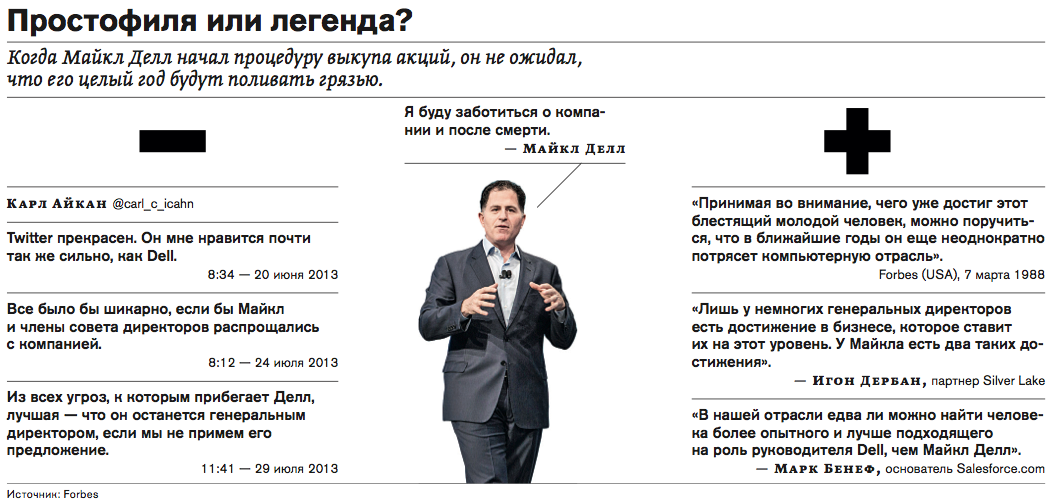

Простофиля или легенда?

Когда Майкл Делл начал процедуру выкупа акций, он не ожидал, что его целый год будут поливать грязью.

Я буду заботиться о компании и после смерти.

— Майкл Делл

Минусы

Карл Айкан @carl_c_icahn

Twitter прекрасен. Он мне нравится почти так же сильно, как Dell.

8:34 — 20 июня 2013

Все было бы шикарно, если бы Майкл и члены совета директоров распрощались с компанией.

8:12 — 24 июля 2013

Из всех угроз, к которым прибегает Делл, лучшая — что он останется генеральным директором, если мы не примем его предложение.

11:41 — 29 июля 2013

Плюсы

«Принимая во внимание, чего уже достиг этот блестящий молодой человек, можно поручиться, что в ближайшие годы он еще неоднократно потрясет компьютерную отрасль».

Forbes (USA), 7 марта 1988

«Лишь у немногих генеральных директоров есть достижение в бизнесе, которое ставит их на этот уровень. У Майкла есть два таких достижения».

— Игон Дербан, партнер Silver Lake

«В нашей отрасли едва ли можно найти человека более опытного и лучше подходящего на роль руководителя Dell, чем Майкл Делл».

— Марк Бенеф, основатель Salesforce.com