В июне 2013 года финансист Игорь Ким с удивлением прочитал в отчете Райффайзенбанка, что строит свой банк по экзотической модели. Два года назад Ким купил банк у британской финансовой группы Barclays и считает сделку лучшей в своей практике. Ему есть с чем сравнивать — за 20 лет он провел поглощения примерно 30 банков. В 2012 году небольшой Экспобанк (ранее Барклайс Банк) получил прибыль $40 млн против такого же убытка годом ранее, а рентабельность капитала превысила 20%. И никакой экзотики. Опыт Кима отражает эволюцию российской банковской системы в последние 20 лет.

В чем его профессиональная и человеческая драма?

Банки в розницу

Ким окончил факультет экономической кибернетики Новосибирского государственного университета в 1990 году и пару лет занимался коммерцией в кооперативе, который сам же и создал на базе студенческого отряда. Потом была товарно-сырьевая биржа, а банкиром Ким стал в 1992 году, когда вошел

в состав учредителей Русского народного банка (РНБ). Тогда, во времена гиперинфляции и стремительного роста курса доллара, финансистами хотели быть многие, а минимальный уставный капитал банка составлял всего несколько тысяч долларов. Потом ЦБ повысил планку до $100 000 и в 1993-м Ким внес дополнительные деньги в капитал РНБ, став его основным владельцем.

Вместе с друзьями по НГУ Андреем Бекаревым и Александром Тарановым в 1996 году банкир купил половину Сибакадембанка, а в 1998-м партнеры присоединили к нему РНБ. Кризис 1998 года Сибакадембанк пережил без больших потерь, так как почти не покупал гособлигации и успел создать широкую клиентскую базу. В нулевые Ким активно скупал мелкие и средние банки по всей стране, наращивая филиальную сеть, и мало-помалу вырос в заметного игрока. Сибакадембанк привлек деньги зарубежных инвесторов — ЕБРР, фондов Clariden и East Capital, и в 2006 году Ким провел ребрендинг. Над новым названием работал маркетолог Томас Гэд, так появился Урса Банк. У банка была разветвленная розничная сеть за Уралом; с активами 110 млрд рублей он входил в двадцатку крупнейших в стране. В 2007 году инвестиционная компания «Тройка Диалог» оценила Урса Банк в $3 млрд, доля Кима стоила почти $1 млрд.

«Бизнес Кима — это история из русской сказки про лису, которая нашла лапоток и выручила за него курочку, за курочку — гусочку и так далее», — иронизирует финансист, хорошо знакомый с Кимом. Один из бывших зампредов Центробанка называет Кима не банкиром, а инвестором. В чем разница? Сам Ким считает, что бизнесмен или инвестор видит возможности, а банкир оценивает риски. Он шутит, что по утрам чаще чувствует себя инвестором, а вечером — банкиром.

Покупая банки, Ким не задумывался, как он будет выходить из того или иного проекта, окончательное понимание сильных и слабых сторон нового бизнеса приходило после сделок. В банке «Восточный экспресс», например, был сильный менеджмент, и Ким не стал присоединять его к Урса Банку.

В 2008 году ситуация на финансовых рынках ухудшилась, Урса Банк оказался в сложном положении, так как 40% его пассивов составляли внешние займы. И Ким решил объединить его с банком с хорошим запасом капитала и сильной корпоративной клиентурой. Весной 2008 года он предложил слияние владельцу МДМ Банка Сергею Попову. МДМ Банк с активами более 300 млрд рублей занимал тогда 13-е место, Попов был недоволен медленным ростом бизнеса и с радостью принял предложение Кима, решив заодно увеличить долю розницы.

Ким говорит, что после двух десятков поглощений у него возник профессиональный интерес — сделать первую сделку по слиянию, крупнейшую в России. При оптимистичном сценарии на рынке должен был появиться второй по размеру частный банк после Альфа-банка.

Киму до сих пор обидно, что его детище Урса Банк в итоге сгинул в недрах МДМ Банка. Он и сейчас в разговорах с подчиненными часто ностальгирует, например, вспоминает про летнюю спартакиаду Урса Банка или про интригу с новым названием. В нем Киму нравился и урало-сибирский акцент, и образ созвездия Медведицы, созвучный латинскому написанию. Коллеги берегут сентиментального Кима и убирают подальше от его глаз вещи, напоминающие об Урса Банке, — годовые отчеты и сувенирную продукцию.

Банкиры из команды Попова знают Кима и его соратников с другой стороны. «Пришли суровые мужики из Новосибирска, стали употреблять ненормативную лексику», — описывает совместное заседание один из тогдашних членов правления банка.

Кредитная пирамида

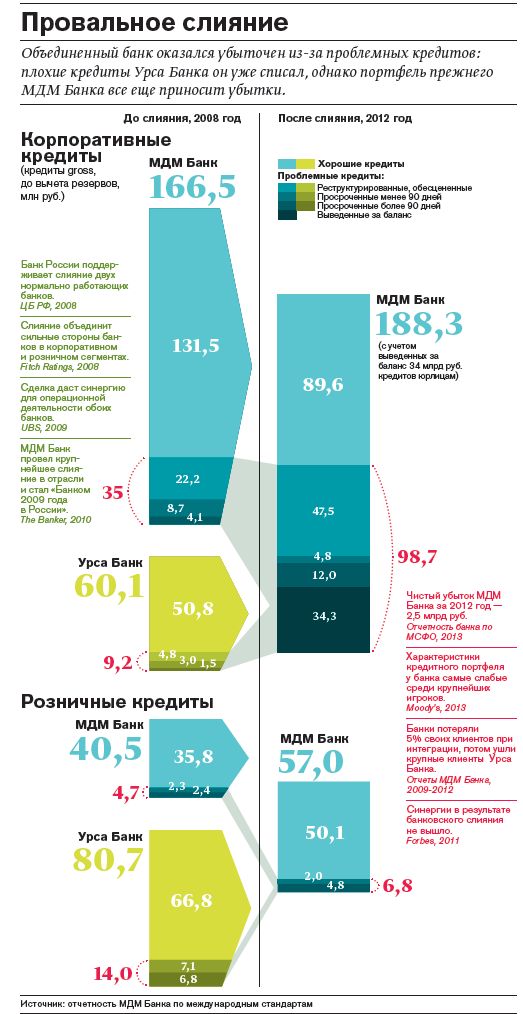

О сделке Ким и председатель совета директоров МДМ Банка Олег Вьюгин объявили в декабре 2008-го. Денежных расчетов между Кимом и Поповым не было. В объединенном банке с прежним названием МДМ Банк доля Попова составила 56%, а Кима — 11%. Новый МДМ Банк с капиталом 70 млрд рублей и активами более 500 млрд рублей должен был войти в десятку крупнейших. Однако слияние провалилось.

После объединения, по мнению аналитика Moody’s Семена Исакова, прежнее руководство МДМ Банка не уделяло должного внимания работе с проблемной задолженностью и созданию качественного портфеля, а больше занималось интеграционными процессами.

До слияния почти 60% кредитного портфеля Урса Банка приходилось на розницу, где заоблачные процентные ставки и столь же высокие риски. «Модель высокомаржинального кредитования рано или поздно приводит к проблемам», — отмечает Вьюгин в интервью Forbes. Банк поддерживает высокую прибыль только при выдаче новых ссуд, и стоит кредитной машинке остановиться, как сразу же появляются убытки. Если банку негде привлекать деньги для выдачи новых ссуд, то доля проблемных кредитов растет, а их величина может достичь размеров собственного капитала банка. Выход — постепенно перестраивать модель бизнеса. Лидеры экспресс-кредитования банки «Русский стандарт» и «Хоум Кредит», например, снизили долю экспресс-кредитов и перешли на выдачу кредитных карт. Однако чтобы поменять модель, после кризиса им пришлось агрессивно повышать ставки по депозитам. По итогам 2012 года прибыль «Хоум Кредита» составила 19 млрд рублей, рентабельность капитала — 53%, у «Русского стандарта» — 6 млрд рублей и 23% соответственно. МДМ Банк после объединения с Урса Банком отказался от рискованного кредитования.

По словам Вьюгина, после объединения банк списал около 20 млрд рублей кредитов, выданных Урса Банком, в основном розничных. На момент слияния, по его мнению, Урса Банк нуждался в существенном увеличении капитала, чтобы не было проблем при создании резервов под плохие кредиты, фактически его надо было удвоить. Но таких денег у Кима не было. Источник, близкий к Киму, говорит, что это не так — Урса Банку хватало капитала (24 млрд рублей) и резервов (6 млрд рублей

в рознице), а доходы были высокими. В отчетности за 2009–2012 годы МДМ Банк списал 18 млрд рублей по розничным кредитам.

Вскоре стало ясно, что и у бывшего МДМ Банка серьезные проблемы с качеством кредитов, но не розничных, а корпоративных. Причем проблемы не решены до сих пор. По оценке Исакова, сейчас МДМ Банк — один из худших по качеству активов среди крупных банков. На начало 2013 года просроченными были ссуды на 24 млрд рублей, еще 34 млрд рублей необслуживаемых кредитов было выведено в 2012 году за баланс и 48 млрд рублей — это обесцененные, реструктурированные кредиты. Иными словами, у МДМ Банка 50% корпоративных кредитов так или иначе были проблемными, сколько будет списано, станет ясно через пару лет.

По словам Вьюгина, многие проблемные кредиты были выданы до кризиса под проекты, связанные со строительством торговых и развлекательных центров, гостиниц, жилых домов и другой недвижимости. «На такие кредиты приходилось четверть портфеля, это был уязвимый в период кризиса бизнес», — говорит Вьюгин.

До 2007 года за корпоративный бизнес в МДМ Банке отвечал Тимур Авдеенко. Под его руководством банк активно кредитовал строителей и девелоперов под залог объектов. Из-за незрелости рынка и особенностей законодательной базы такие залоги имели условный характер. Как насчет риск-менеджмента? «Контроль за рисками достигался развитой системой аналитики и наблюдения за кредитуемыми объектами, а также персональной ответственностью клиентских и кредитных менеджеров», — перечисляет Авдеенко.

В 2007–2008 годах система принятия кредитных решений и контроля за рисками была еще упрощена, к тому времени корпоративный блок возглавил Алексей Дробот. По словам бывшего менеджера МДМ Банка, план по выдаче кредитов порой выполнялся за счет увеличения лимитов существующим клиентам. В кризис оказалось, что большая часть залогов банка — это права требования к операционным компаниям в форме ООО, взыскать с которых нечего.

«В период интеграции банков работа с проблемными корпоративными заемщиками велась неэффективно», — вспоминает Вьюгин.

Что делал Ким, в 2009–2011 годах занимавший должность председателя правления МДМ Банка? Пытался выправить ситуацию. При его личном участии, например, была реструктурирована крупнейшая задолженность «Техносилы» в $220 млн. Спасти «Техносилу» Ким предложил бизнесмену Михаилу Кокоричу, которого знал еще по Новосибирску. Тот быстро навел порядок, вложив

в компанию собственные деньги, а в начале 2013 года продал свою долю.

Качество кредитов Урса Банка и МДМ Банка Ким обсуждать отказался. По его словам, у многих банков оно было примерно одинаковое, так как все кредитовали не Луну, а похожие компании.

Чья возьмет

В кризис многие крупные банки для затыкания дыр в балансах воспользовались субординированными кредитами, которые государство выдавало через Внешэкономбанк. Предварительное добро

на такой кредит для МДМ Банка получил и Вьюгин. По его расчетам, ссуда позволила бы на четверть снизить уровень просроченной задолженности.

Однако Попов не одобрил такое увеличение капитала. «В кризис Попов переосмыслил свое отношение к банку, решил не брать дополнительных рисков. Сказал: пусть прибыль будет маленькая, но я буду спокоен», — говорит источник в окружении Попова.

Летом 2009 года Вьюгин озвучил стратегические планы: МДМ Банк отказывался от государственной помощи и при этом, как настаивал Ким, собирался нарастить к концу года кредитный портфель на 20–25% в основном за счет розницы. Стратегия была странной, ведь выполнить оба условия одновременно было невозможно. «Уже осенью 2009-го совет директоров полностью сформулировал стратегию низкого аппетита к риску», — уточняет Вьюгин.

Формально у Кима и Попова были равные акционерные права, их акции были переданы в MDM Holding, а в комитет по стратегии входили Ким, Попов и председатель комитета, портфельный инвестор Арнольд Люкман. Но на деле партнерские отношения Попова и Кима быстро зашли в тупик. Акционерное соглашение оказалось для Кима ловушкой, ведь фактически он оставался миноритарным акционером. Сам Ким о разногласиях с Поповым говорить отказался.

В последние годы банк ожидаемо проедал капитал и показывал убытки. Летом 2010-го Ким ушел с поста председателя правления. Он договорился о выкупе своей доли, несмотря на объявленный при слиянии пятилетний мораторий на продажу акций банка.

Последние расчеты с Кимом Попов провел в 2012 году и только после этого капитализировал банк, правда, нетрадиционным способом. В конце 2012 года МДМ Банк продал портфель проблемных кредитов номиналом 34 млрд рублей фондам самого Попова. Банк получил 12,5 млрд рублей сразу, и еще 16 млрд рублей фонды обязались заплатить в течение трех лет.

В целом сделка напоминает стандартную практику по разделению проблемных банков на «плохие» и «хорошие». У «хорошего» банка есть приличная операционная прибыль, говорит Вьюгин, но почти вся она идет на покрытие старых проблем.

Активы МДМ Банка составляют сейчас 312 млрд рублей против 329 млрд до объединения, хотя капитал немного вырос — с 41 млрд рублей до 49 млрд рублей. Рейтинги ухудшились, сейчас Moody’s оценивает банк на две ступени ниже, на уровне Ba3 с негативным прогнозом. Что осталось от Урса Банка? Основные корпоративные клиенты «Урсы» ушли вслед за Кимом, сообщил МДМ Банк в годовом отчете. Единственное наследство — это филиальная сеть на Урале и в Сибири, которая расширила депозитную базу банка — средства во вкладах физлиц увеличились вчетверо, до 110 млрд рублей.

С чем остался Ким? В апрельском номере 2006 года в интервью Forbes он говорил, что мог где-то проиграть тактически, но стратегически не проиграл ни разу. Стал ли проигрышем для Кима финансовый результат поглощения МДМ Банком Урса Банка?

При объединении банков Ким и Попов определили свои доли, не применяя дисконтов к капиталам. После слияния на долю Кима (11%) приходилось 6,2 млрд рублей балансового капитала. При выходе он получил за свой пакет МДМ Банка 5,4 млрд рублей. На этот раз сделка прошла с дисконтом.

Примерно половину причитающейся суммы Ким получил не деньгами, а 100% акций Латвийского торгового банка (сейчас Expobank) с капиталом 2,7 млрд рублей. Ким говорит, что при расчетах с Поповым дисконта к капиталу ЛТБ не было.

Неплохой итог, особенно если учесть, что до слияния с МДМ Банком капитал Урса Банка в размере 28 млрд рублей представлял умозрительную величину — дальнейшие списания розничных кредитов составили около 20 млрд рублей.

Сам Ким итоги сделки не комментирует, так как заключил с Поповым соглашение, которое обязывает их не создавать негативный информационный фон и не дискредитировать друг друга или МДМ Банк.

Новые покупки

С 2010 года Ким купил несколько дочерних российских банков у иностранцев. Первыми были Сантандер Консьюмер Банк группы Santander и Городской ипотечный банк, принадлежавший Morgan Stanley. Их купил с дисконтом к капиталу банк «Восточный экспресс», где Киму принадлежит 13%. По словам Кима, дисконт при покупке учитывает нематериальные активы банка, например ненужную IT-платформу и очередную лицензию Oracle.

Осенью 2011 года, когда Ким понял, что расстается с Поповым, он начал покупать банки на себя, а не на «Восточный экспресс». Так был приобретен Барклайс Банк с активами 25 млрд рублей. Ким заплатил группе Barclays рекордно низкую цену — с дисконтом 60% к капиталу, хотя кроме него на Барклайс Банк претендовали казахский Казкоммерцбанк и «Ренессанс Кредит».

Ким уверяет, что не ищет объекты для поглощений, их собственники всегда приходят к нему сами. За последний год он встречался с акционерами кипрского Laiki Bank и американского GE Money. В СМИ назывались и другие банки. Если почитать прессу, то можно подумать, что я полстраны хочу купить, иронизирует Ким.

Откуда деньги на новую экспансию? Кроме акций МДМ Банка за последние пару лет Ким продал свои доли в компании «Сибакадемстрой» и «Первом коллекторском бюро». Кроме того, небольшую прибыль Киму приносит компания «Д2 Страхование» и региональная сеть из полусотни ресторанов «Фуд мастер», еще есть коммерческая недвижимость в Новосибирске (около 40 000 кв. м). Состояние Кима Forbes оценивает в $460 млн.

В 2006 году Ким говорил Forbes, что его привлекает инвестбанковский бизнес, где важен не столько операционный менеджмент, сколько профессиональная подготовка каждого члена команды. Неудивительно, что сейчас он строит примерно такую модель.

В 2012 году Ким вернул Барклайс Банку историческое название Экспобанк и продолжил покупки, чтобы построить на его базе банковскую группу. Сейчас в нее входят также латвийский Expobank (бывшая дочка МДМ Банка) и «Экспо Капитал» (бывший «ВестЛБ Восток»). Еще Ким успел присоединить Стромкомбанк и Сиббизнесбанк. В августе 2013-го он купил российскую дочку «ФБ-Лизинг» у лизинговой компании VR Leasing AG и изучает возможность покупки банка в еврозоне.

Ким намеревается построить банк, отличающийся от представленных на российском рынке, — merchant bank, или так называемый торговый банк. По задумке Кима Экспобанк будет заниматься в основном консультированием и кредитованием. Воспользоваться этими услугами смогут компании с годовым оборотом от $100 млн. Банк готов предложить им сопровождение в сделках по слияниям и поглощениям, привлечению акционерного и долгового капитала, предоставить мезонинное и бридж-кредитование. Кроме того, Ким планирует развивать услуги управления капиталом состоятельных клиентов в формате family office.

Термин merchant banking еще не устоялся, за рубежом его часто используют для определения разных инвестиционных и консалтинговых продуктов, отмечает член правления Газпромбанка Екатерина Трофимова. Обычно под ним понимают инвестиции private equity. «Только крупные банки с капиталом более 100 млрд рублей имеют достаточный масштаб для формирования сильной инвестиционной команды merchant banking и сбалансированного портфеля собственных инвестиций», — считает эксперт. Она с осторожным скепсисом относится к этим планам.

Прибыль Экспобанка по итогам 2012 года составила 1,3 млрд рублей. Первые сделки для корпоративных клиентов банк ожидает закрыть только в III квартале 2013 года. На чем удалось заработать? Пока прибыль «бумажная». Райффайзенбанк пишет в отчете «Экспобанк: новая платформа для большого бизнеса», что основной вклад в прибыль внесли возмещение по налогу в связи с накопленными убытками (851 млн рублей) и гудвил, образованный в результате покупки банков ниже их капитала (650 млн рублей).

Ким говорит, что прибыль для него теперь не главный показатель, главное — устойчивость к стрессам и способность пережить любой кризис. Видимо, личный стресс и кризис меняют взгляды на жизнь и бизнес.

Фото: Мария Савельева для Forbes