Дешевле некуда

ETF привлекают инвестора низкими комиссионными. Как найти самые выгодные предложения?

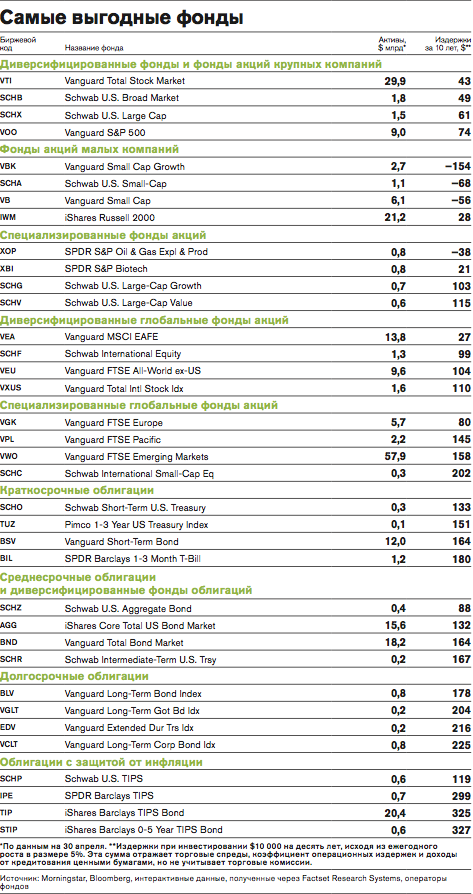

Хорошие новости для инвесторов: на рынке биржевых торгуемых фондов (ETF) идет ценовая война. Приобретение лучших из них может увеличить состояние покупателя на десятки тысяч долларов. Forbes представляет второй ежегодный обзор лучших биржевых торгуемых фондов, который поможет найти самые удачные предложения.

Фонды оценивались по интегральному показателю, учитывающему отношение расходов на владение акциями к общей сумме вложений, доходы от кредитования ценными бумагами и рыночные спреды.

ETF были изобретены 20 лет назад, для того чтобы дать возможность нескольким институциональным инвесторам временно размещать свои средства в портфелях акций, состоящих, например, из 500 бумаг, входящих в основной индекс S&P. Первым был создан фонд SPDR S&P 500. Потенциал этого вида инвестиций превзошел все ожидания: в США в ETF вложено $1,5 трлн, активы SPDR S&P 500 составляют $130 млрд,ежедневный объем торгов акциями самого фонда — $20 млрд.

Неудивительно, что сейчас Уолл-стрит предлагает широкий выбор различных ETF и сделать выбор не так просто. Например, один из новых фондов собрал в своем портфеле мусорные облигации и процентные паи хедж-фонда со сложной формулой определения ставки. Вам нужен такой инструмент?

Среди 1255 ETF, которые учитываются системой мониторинга Fidelity, можно найти фонд, который покупает небольшие трасты инвестиций в недвижимость, и фонд, владеющий фьючерсами на сахар. Их тикеры: ROOF и CANE. Они могут пригодиться тем, кому нужен инструмент для хеджирования специфических рисков.

Этот обзор лучших ETF адресован не спекулянтам или хеджерам, а долгосрочным инвесторам. Если вы хотите вложить какую-то сумму денег на три десятилетия, индексный фонд будет превосходным выбором. ETF позволяют выбрать практически любой индекс акций или облигаций для инвестирования.

Прародитель всех ETF — SPDR S&P 500 — сегодня выглядит достаточно дешевым, ведь ежегодная плата за управление составляет девять базисных пунктов, или $9 на каждые вложенные $10 000. Но SPDR S&P 500 не попал в финальный список, потому что на рынке можно найти более выгодные предложения. Например, управляющая компания Vanguard предлагает акции фонда, также повторяющего индекс S&P 500, плата за управление которым составляет всего пять базисных пунктов. Новичок на рынке биржевых торгуемых фондов Charles Schwab & Co. предлагает вариацию на ту же тему (750 бумаг вместо 500) с комиссией всего четыре базисных пункта.

Активно торгуемые на рынке бумаги SPDR Gold Shares проскользнули в список лидеров, но они не настолько дешевы, как конкурирующий продукт от BlackRock, акции iShares Gold Trust.

Среди фондов, инвестирующих в крупные компании, первые четыре места делят Vanguard и Schwab.

В итоговой таблице есть фонды, которые настолько эффективны, что издержки от владения ценными бумагами оказываются отрицательными — вложение в них выгоднее простой покупки акций, входящих в индекс. Фонды добиваются этого за счет кредитования игроков на понижение, одалживая им бумаги, а комиссионные доходы от таких операций учитывая в общем доходе фонда.

Оценка издержек владельца акций ETF включает три компоненты. Во-первых, это операционные издержки — плата за ежегодную переоценку активов, которую проводит оператор фонда. Эти цифры можно найти

в любом сравнительном обзоре ETF.

Во-вторых, это показатель, на который почти никто не обращает внимания, — доход от кредитования ценными бумагами. Если бы Уолл-стрит была устроена рационально, такого явления не существовало бы, но в реальности хедж-фондам приходится платить комиссию, чтобы брать в кредит акции, которые они хотят продать без покрытия. У фондов, которые держат акции небольших или европейских компаний, доход от кредитования ценными бумагами может быть весьма существенным. Например, фонд iShares Russell 2000 (IWM) от компании BlackRock зарабатывает $32 млн в год на таких операциях.

Третий элемент формулы — это торговый спред, разница между стоимостью продажи и покупки акций ETF на рынке. Для фондов, которые проанализированы в этом обзоре, спред составляет от одного до 46 базисных пунктов.

Для краткосрочных инвестиций спред имеет большое значение. Инвестор не захочет постоянно покупать и продавать акции ETF, ликвидность которого низка, а спред, соответственно, широк. Для долгосрочных инвесторов этот фактор имеет меньше значения.

Для анализируемых фондов рассчитано, во сколько обойдется владение акциями ETF на сумму $10 000 на протяжении 10 лет.

В расчетах не учтены брокерские комиссии, потому что они различаются в зависимости от фонда и от брокера. Но в любом случае при долгосрочном инвестировании крупных сумм они не имеют большого значения.

Данные об операционных издержках предоставлены Morningstar, сведения о доходах от кредитования ценными бумагами получены от самих операторов, а торговые спреды вычислены на основании средних спредов

за три дня, по данным Bloomberg.

Статистическое исследование Скотта Декарло