Все больше банков выпускает пластиковые карты с функцией cashback. Как сделать правильный выбор?

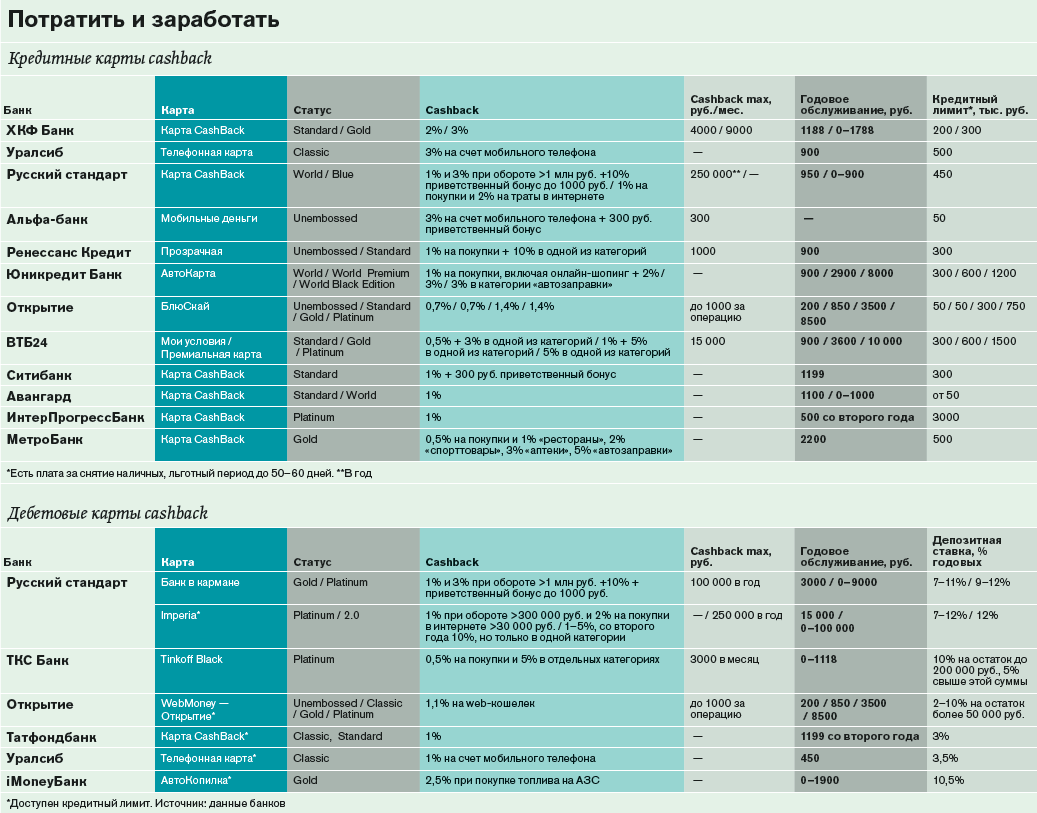

На волне потребительского бума банки все активнее предлагают клиентам пластиковые карточки с функцией сashback, предусматривающей возврат 0,5–3% от суммы оплаченных картой покупок. Такие кредитки появились в США еще в 1980-х, но до России дошли только в 2007 году. Сейчас карточки с cashback выпускает два десятка банков, включая региональные, а максимальный процент возврата можно получить не только по премиальным картам. Две трети карт с возвратом денег кредитные, остальные — дебетовые или расчетные с начислением процентного дохода на остаток. Forbes разбирался, выгодно ли клиентам заводить такую банковскую карту.

Щедрость банков имеет пределы, так как держатель карты cashback получает вознаграждение за счет комиссии, которую выпустивший карту банк получает от обслуживающего торговое предприятие банка-эквайра. Размер комиссии зависит от профиля торговой точки и в среднем составляет 1,5%. Банки могут предлагать и более высокое вознаграждение — до 10% с покупок, но только в отдельных торговых категориях — «рестораны», «путешествия», «автозаправочные станции» и т. п.

Как правило, лучшие условия банки готовы предложить наиболее состоятельным клиентам. Ведь стимулирование розничных операций по картам дает лучшие результаты среди тех клиентов, которые уже регулярно используют карту оплаты товаров, работ и услуг. Для них важна не только добавочная стоимость в виде cashback, но и статус пластика, говорит начальник управления пластиковых карт ВТБ24 Александр Бородкин. Обладателям пластика со статусом Standard этот банк возвращает 0,5% от суммы покупки, клиенты с картой Gold получают 1%. При этом карту с опцией cashback выбирает каждый десятый клиент.

Банки, специализирующиеся на потребительском кредитовании, высокодоходном для банков, готовы платить более высокие проценты за покупки. К примеру, ХКФ Банк по картам Standard и Gold возвращает 2–3% (карту с опцией cashback выбирает каждый третий клиент).

На что стоит обратить внимание, выбирая карту с cashback? Первое — плата за годовое обслуживание. Как правило, эта комиссия выше, чем у обычных карт банка с тем же статусом. Правда, в некоторых случаях этот недостаток исправим. Например, в банке «Русский стандарт» со второго года обслуживания комиссию можно не платить, если оборот по карте «Банк в кармане» Gold/Platinum превышает 300 000/600 000 рублей. В Ситибанке после первой покупки перечислят на карту приветственный бонус 300 рублей (до вычета НДФЛ), который компенсирует клиенту разницу в комиссиях. В ХКФ Банке плату за обслуживание начисляют помесячно, и если операций не было, то платить не нужно. В ТКС-Банке эту плату не требуют с тех, кто откроет вклад минимум на 30 000 рублей.

Другой подвох — 13-процентный подоходный налог на денежное вознаграждение, выплачиваемое по программе сashback. Раньше все банки как налоговые агенты выплачивали вознаграждение на карту за вычетом налога, руководствуясь письмом Минфина от 28 марта 2008 года. В апреле 2012 года Минфин выпустил новое письмо с разъяснениями, в котором приравнял бонусы и денежное вознаграждение по карте к скидке и освободил от уплаты налога. Сейчас часть банков не взимают налог, например «Авангард» и ВТБ24. А многие банки перестраховываются и по-прежнему автоматически вычитают налог, ссылаясь на необходимость дополнительных разъяснений Минфина.

Еще одно обстоятельство, которое может лишить потребителя ожидаемой выгоды, — изменение условий. Часто банки в одностороннем порядке меняют размер вознаграждения и нередко снижают его. Некоторые банки и вовсе выплачивают наличные временно, в рамках акции. Может случиться, что из-за этого потребитель даже не окупит плату за годовое обслуживание. Поведение банков вполне объяснимо: для них более выгодны программы лояльности с начислением баллов и бонусов, так как не все клиенты пользуются ими, к тому же использование такого вознаграждения отложено во времени.

Банки начисляют сashback не по всем операциям. Вознаграждение не выплачивается при снятии наличных в банкомате, пополнении электронных кошельков, платежах в пользу финансовых организаций, приобретении лотерейных билетов. Кроме того, далеко не все банки возвращают деньги с покупок, сделанных в интернете. При наличии просроченных платежей по кредитной карте про вознаграждение тоже придется забыть. При этом для отказа клиенту в начислении сashback банку вообще не нужно никаких причин, как правило, такое условие предусмотрено в договоре.

В сравнении с некоторыми кобрендовыми картами бонус в виде сashback может оказаться не таким уж привлекательным. Возьмем для примера карту Visa Gold «Аэрофлот-бонус» Сбербанка. Чтобы накопить 50 000 миль на билет бизнес-класса из Москвы в Париж и обратно, понадобится потратить 1 млн рублей (тариф 1,5 мили за 30 рублей). Такой же рейс авиакомпании при оплате наличными обойдется более чем в 40 000 рублей за билет, то есть при возврате на карту 3% придется потратить 2,667 млн рублей, чтобы слетать туда и обратно.

Один из важных параметров, определяющий выгоду сashback, — это кредитная ставка. Банки рассчитывают на то, что вознаграждаемые клиенты чаще будут выходить за пределы льготного периода (grace period), в течение которого проценты не начисляются. Один месяц выплат процентов по заемным средствам в большинстве случаев сведет на нет всю выгоду, полученную от банка за покупку. Поэтому для тех, кто не гасит задолженность сразу, карта с пониженной кредитной ставкой выгоднее карты, предлагающей сashback.

Есть множество ограничений, не позволяющих клиентам получить вознаграждение от банка. И тем не менее иногда программы лояльности приносят банку убыток. «Бывают случаи, когда карты с составляющей лояльности для банка не доходны», — признает Бородкин из ВТБ24. Кто же в итоге зарабатывает на картах сashback, банки или их клиенты?

«Некоторые скептики вообще считают все российские программы лояльности неэффективными, но это не так», — говорит заместитель предправления Связного Банка Евгений Давыдович. По его словам, оценить успех или неудачу программы лояльности в состоянии только каждый конкретный банк в зависимости от поставленных целей. Критериями успеха может быть количество положительных отзывов, рост измеряемых показателей лояльности клиентов, увеличение количества и объема транзакций по карте, количество новых вкладчиков.

Ключевой фактор — активность потребителей. Если обороты по картам падают, а объем просроченной задолженности растет, то программы вознаграждений по картам становятся невыгодными для банков. Именно поэтому, например, американские банки закрывали свои кобрендовые программы в период кризиса карточных неплатежей 2010 года.

На российском рынке ситуация неоднозначная. С одной стороны, клиенты банков больше тратят, чем сберегают. С другой —просроченная задолженность тоже растет. По данным Национального бюро кредитных историй, уровень просрочки по сформированным в начале 2012 года карточным кредитам к настоящему времени вырос в два раза, до 13,4%, по сравнению с теми, что были выданы годом ранее. Тем не менее пока розничные банки все еще снимают сливки.

Экономика карт с преимуществами в виде бонусов или cashback построена на том, что клиенты совершают больше покупок и реже укладываются в грейс-период, констатирует представитель «ХКФ-кредита» Антон Сергунов. По картам сashback у ХКФ Банка задолженность, сумма и количество операций, процент активированных карт и другие показатели примерно на 20% выше стандартных карт. Но и неплатежи по картам сashback ниже, и, несмотря на выплаты клиентам, доходность по ним находится примерно на том же уровне, что и по классическим кредиткам.

Для потребителей это означает, что кредитка с функцией сashback скорее удобный инструмент для расчетов, чем для извлечения дополнительной выгоды.