Как Binance взлетела на неудачном запуске фирменного токена

Часть I

Пока Сэм Бэнкман-Фрид, обесславленный основатель FTX, дает в Нью-Йорке показания в суде по делу о мошенничестве и отмывании денег, крупнейшая в мире криптобиржа Binance переживает экзистенциальный кризис. Против фирмы поданы иски со стороны Комиссии по ценным бумагам и биржам США и Комиссии по торговле товарными фьючерсами: ведомства обвиняют площадку в мошенничестве по отношению к клиентам и обмане регуляторов.

Как заявляют в компании, в конце сентября «внезапное решение» прекратить обработку трансакций Binance в евро принял платежный оператор Paysafe ― к тому моменту платформа уже ушла из ряда европейских стран, включая Нидерланды. Также платформе приходится иметь дело с оттоком ключевых кадров по всему миру. На многочисленные просьбы Forbes USA дать комментарий по всем этим пунктам в Binance не ответили, но претензии в рамках иска Комиссии по торговле товарными фьючерсами отвергают и говорят, что он несостоятелен сразу по нескольким причинам, а жалобу со стороны Комиссии по ценным бумагам и биржам называют слишком общей.

Несмотря на все это, самой серьезной проблемой криптобиржи, вероятно, является сокращение объемов торгующихся средств, ведь с 2022 года на рынке цифровых активов по-прежнему бушует криптозима. Данные обстоятельства сказываются и на фирменном токене BNB, который с пиковых значений порядка $675 в мае 2021-го растерял 68% своей стоимости.

Сейчас капитализация коина составляет $33 млрд, и он давно стал важным компонентом операционной модели Binance. Как бы то ни было, подробный разбор первичного размещения токена в 2017 году свидетельствует о том, что ранний этап развития платформы был куда менее безоблачным, чем принято считать.

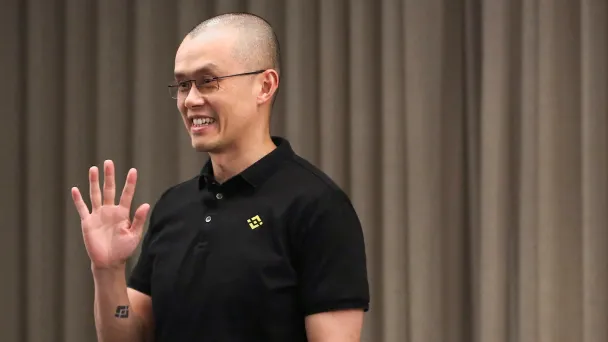

Если верить основателю биржи Чанпэну Чжао, который стал миллиардером, идея запустить фирменный коин от Binance зародилась 14 июня 2017 года во время ужина в Чэнду, в китайской провинции Сычуань. 18 июня он опубликовал 17-страничную белую книгу (документ, служащий своеобразным регламентом для проектов в криптосфере). В ней был приведен плотный график начала операций с подробным описанием нового цифрового токена под названием Binance coin или BNB, выпустить который планировалось в ходе трехнедельного аукциона. В отличие от американского конкурента в лице Coinbase, детище Чжао фиатные валюты типа доллара США не принимало. Биржа была задумана как площадка для торговли исключительно криптоактивами и нахваливала соответствующий движок, который мог обрабатывать 1,4 млн операций в секунду.

Время для того, чтобы зайти на зарождающийся рынок криптовалют, было как никогда подходящее. Курс биткоина за предыдущий год повысился вчетверо — почти до $2800, а геймеры, вдруг занявшиеся бизнесом, богатели, продвигая сомнительные идеи на страницах белых книг, в результате чего проводились первичное размещение (ICO) и запуск сотен цифровых валют. За первые шесть месяцев 2017 года рынок подобных активов разросся в пять раз, и его стоимость перевалила за $100 млрд.

Шанхайский проект, появившийся в середине июня, стремительно развивался. Судя по записи Чжао в LinkedIn от 3 июля, в тот день было завершено первичное размещение 100 млн токенов BNB. Аукцион он назвал «огромным успехом» и сообщил, что было привлечено $15 млн ― получается, средняя цена одного коина BNB составила 15 центов. Часть дохода с нового токена пошла на дальнейшее выстраивание платформы, но львиная доля была выделена под маркетинг и рекламу Binance. Токены BNB на базе блокчейна Ethereum торговались как ценные бумаги, хотя никакой доли в бизнесе держатели не получали.

Биржевые токены ― необычное изобретение и больше похожи на мили от авиаперевозчика, чем на акции компании. Ими клиентов можно поощрять скидками на трейдинг или давать бонусы за привлечение новых пользователей. Но как и в случае с ценными бумагами, они могут служить этакой внутрикорпоративной валютой. Во время прошлогоднего криптокризиса биржа заплатила собственными сбережениями в BNB за доли в перспективных стартапах. Согласно белой книге Binance, всего было создано 200 млн коинов, но в ходе ICO в широкий оборот выпущено лишь 100 млн.

80 млн планировалось отдать сотрудникам компании, а 20 млн приберегли для бизнес-ангелов, например основателя Bloq Мэтта Розака, раннего инвестора в биткоин Роджера Вера и соучредителя NEO Да Хунфэя. Более того, половину от 200 млн токенов, созданных изначально, платформа обязалась со временем выкупить обратно и уничтожить.

На участие в аукционе BNB зарегистрировалось свыше 20 000 любителей криптовалют, и, по словам Чжао, многие внесли средства заблаговременно. Тогда основатель рассчитывал, что часть тех денег останется на трейдерских счетах Binance. «У нас получилась отличная реклама на целевом для нас рынке, ― писал руководитель в LinkedIn в июле 2017-го. ― Бренд Binance стал узнаваем, и попутно мы получили инвестиции. О чем еще может мечтать новая платформа?»

Громкие заявления Чжао по поводу успеха проведенного ICO все приняли на ура. Сейчас токены, которые дебютировали по 15 центов за штуку, продаются за $213, хотя в 2021 году они взлетели до $675. Сегодня коин BNB является четвертым по стоимости цифровым активом в мире, и его капитализация достигает $33 млрд. Состояние учредителя Чжао, по оценкам Forbes USA, составляет $10 млрд, но этот расчет отражает стоимость долей в уставном капитале и не включает в себя колоссальный объем BNB, который, по всей видимости, имеется в распоряжении Чжао.

В результате совместного расследования Forbes USA и Gray Wolf Analytics и Inca Digital, которые специализируются на криминалистической криптоэкспертизе, выяснилось, что на самом деле запуск токена Binance оказался провальным. В действительности 100 млн коинов на ICO биржа продать не смогла. Анализ корпоративных кошельков указывает на то, что в ходе первичного размещения летом 2017 года инвесторам-участникам было перечислено не более 10,78 млн BNB, хотя бизнес-ангелам без лишнего шума, скорее всего, дополнительно переведено еще 20 млн коинов, так что им в общей сложности досталось вдвое больше ― 40 млн. При всем этом с помощью ICO площадка, вполне вероятно, заработала менее $5 млн, а отнюдь не $15 млн, о которых писал Чжао.

Несмотря на многократные обращения Forbes USA, отвечать на вопросы о первичном размещении токенов в 2017-м либо давать подробную информацию по имеющимся у биржи BNB в Binance отказываются.

В том, что эмитент оставляет не проданные на аукционе активы себе, ничего противозаконного нет, главное ― официально об этом заявить, однако в белой книге Binance о том, что будет, если распродадут не все, ничего не говорится. С этим сталкивается не только биржа Чжао. Согласно отчету по финансовым рынкам и управлению деловых портфелей от 2020 года, где рассмотрено 306 первичных размещений криптовалюты в период с марта 2016-го по март 2018-го, непроданные коины оставляли себе 45% эмитентов, а остальные либо пропорционально распределяли их между инвесторами, либо изымали из оборота вообще.

О первоначальном фиаско BNB знали немногие, отчасти потому что порядок проведения ICO официально не регламентируется и никаких официальных документов в Комиссию по ценным бумагам и биржам никто не подает. Тем не менее, вопреки всем проблемам Binance с первичным предложением коинов, кое-что сыграло компании на руку. К сентябрю 2018 года вместо изначально запланированных 80 млн BNB на руках у основателей криптобиржи, включая Чжао, осталось 145 млн. На момент ICO 65 млн нереализованных токенов стоили бы меньше $10 млн, но сегодня они оцениваются примерно в $14 млрд.

По результатам криминалистической экспертизы данных из блокчейна (см. Часть II ниже), Binance контролирует множество крупных криптокошельков, где хранятся миллионы BNB и между которыми время от времени проводятся трансакции. Также в марте 2023-го Комиссия по торговле товарными фьючерсами подала в отношении Binance жалобу, где заявлено, что Чжао напрямую или опосредованно контролирует 300 различных счетов, торгующих криптовалютами, включая BNB. В компании суть жалобы ведомства отвергают и утверждают, что регулятор превышает собственные полномочия.

Могла ли платформа с помощью токена осуществлять между счетами операции, чтобы, как отметила в июньском иске Комиссия по ценным бумагам и биржам, заниматься так называемым вош-трейдингом (процесс, при котором компания одновременно продает и покупает одни и те же финансовые инструменты. — Forbes) с целью поддержать курс BNB? С 2019-го торговля коинами BNB ведется довольно активно, особенно в период того же года, когда токен перешел на фирменный блокчейн Beacon (на протяжении предыдущих двух лет его строили на базе Ethereum). В судебном документе от 21 сентября компания заявила, что обвинения в вош-трейдинге «не подкреплены фактами».

Благодаря рейтинговому агентству PitchBook известно, что через свое венчурное подразделение Binance Labs предприятие с самого момента своего основания в 2017 году обзавелось долей не менее чем в 199 фирмах, включая FTX, Trust Wallet, CoinMarketCap, GOPAX и Tokocrypto. Токен BNB в некоторых из этих сделок был приятным бонусом. 30 мая 2018 года Binance также учредила фонд с фирменными коинами на сумму $1 млрд, чтобы им управляло Binance Labs.

Сколько единиц BNB находится в обращении сегодня? Судя по собственному трекеру криптовалюты, на рынке сейчас торгуется 154 млн токенов, поэтому за последние шесть лет криптобиржа сожгла 48 млн. Согласно результатам криминалистической экспертизы Gray Wolf Analytics, 31 августа 2023 года площадка контролировала 117 млн коинов, то есть 76% всего объема в обращении. На данный показатель в исследовании удалось выйти путем совмещения заявленных токенов, которые были выданы коллективу учредителей, с информацией вероятностного анализа, в результате которого были обнаружены тайные кошельки для хранения клиентских средств и обслуживания другой корпоративной деятельности.

Если создается впечатление, что отслеживание движений BNB слишком запутанно, то так кажется не только вам. Но одно ясно наверняка: при стремительном взлете Binance к положению главной мировой площадки для продажи криптовалют критически важным фактором стал фирменный токен, а поддержание сильной валюты собственной разработки оказалось ключом к успеху ― точь-в-точь как это было у FTX с коином FTT, на котором держалась вся платежеспособность бизнеса.

Ниже приведены подробности анализа Forbes USA по первичному размещению BNB и движениям токена между кошельками за годы, прошедшие с момента ICO.

ЧАСТЬ II

В 2017–2018 годах ICO были очень популярны. Тогда сотни проектов ― в том числе большое количество мошенников ― собирали с инвесторов миллиарды долларов, продавая коины, сделанные из воздуха. Подобные мероприятия могут показаться чем-то вроде первичного размещения акций, но на самом деле процедура и близко не дает инвестору того же уровня осведомленности и защиты.

О предстоящем ICO криптобиржа объявила 14 июня 2017 года и задалась целью привлечь от вкладчиков, которые могли стать активными пользователями платформы, $15 млн. Аукцион начался через 12 дней, 26 июня, на пять дней раньше срока, запланированного в белой книге, и завершился на 18 дней раньше, 3 июля.

Forbes USA проследил стремительное развитие биржи и фирменного токена BNB в июне — июле 2017 года благодаря архивной записи на сайте Binance.com от 27 августа 2017-го. «Сейчас команда состоит из 78 человек. Мы быстро увеличили штат, особенно в отделе поддержки клиентов, чтобы справиться со взрывным ростом и пользовательским спросом», — отмечала площадка и приводила краткую хронику событий в своей «недолгой» истории:

- 14.06 Решение провести ICO, запуск проекта

- 18.06 Публикация белой книги на английском и китайском языках

- 20.06 Проведение раунда финансирования от частных бизнес-ангелов

- 22.06 Решение провести 60% первичного размещения токенов на binance.com, новом именном домене

- 24.06 Запуск Binance.com, регистрация 9000 пользователей в первый день

- 25.06 Завершен функциональный код ICO Binance.com

- 26.06 Начало ICO, пять сессий за семь дней

- 03.07 Завершение ICO, каждая сессия длилась от пары часов до нескольких минут

- 14.07 Запуск биржи с BNB, BTC, ETH, LTC и NEO через 11 дней после ICO

- 19.07 Выпуск API для трейдинга

Еще сложнее разобраться из-за заявления на Binance.com, которое сейчас с сайта удалено, но его можно найти через Wayback Machine. Там говорится, что ICO 3 июля 2017 года прошло «за три минуты», хотя планировались три сессии по одной неделе каждая. «Спасибо за вашу поддержку. Мы успешно привлекли криптовалюты на сумму $15 млн», — отметили в Binance тогда. Мелким шрифтом площадка отмечает, что «данная страница была главной во время ICO и теперь хранится здесь для ознакомления». Большинство страниц (если не все), связанных с первичным размещением токенов, в том числе изначальная белая книга проекта, с сайта Binance.com удалены.

Процедура ICO

Выпускаемые в ходе первичного размещения токены обычно перечисляются с так называемого эмиссионного кошелька ― это общее обозначение компьютерного кода, который создает новые коины и рассылает их по электронным кошелькам, каждому из которых присвоен уникальный буквенно-цифровой номер. В Gray Wolf Analytics утверждают, что при запуске аукциона все 200 млн BNB «были сгенерированы и направлены по адресу 0x00C5E04176d95A286fccE0E68c683Ca0bfec8454, который контролируется Binance». Эти токены представляют собой весь изначальный объем BNB.

Как только токены оказались в эмиссионном кошельке, следующим шагом в рамках ICO должно было стать то, что Binance распределил проданные на торгах коины покупателям. Forbes USA отследил кошельки получателей через записи в блокчейне и проанализировал их профили. Специалисты Gray Wolf Analytics и Inca Digital проверили методологию аудита Forbes USA и данные отдельных кошельков и со всем согласились.

В соответствии с написанным в белой книге Forbes USA рассчитывал, что вскоре после первичного размещения 100 млн токенов будут перечислены участникам ICO, а 20 млн достанутся бизнес-ангелам Binance, ― в общей сложности получается 120 млн коинов. Эмиссию нового актива биржа начала 7 июля, но покупателям было перечислено лишь 55 млн из ожидаемых 120 млн и затем распределение приостановилось больше чем на год. «55 млн было переведено за 13 трансакций в период с 6 июля по 14 августа 2017-го, ― отмечают в Gray Wolf Analytics. ― Это единственные операции, с помощью которых эмитент Binance перечислял BNB с июля 2017 года по август 2018-го, и в данный период времени приблизительно 145 млн токенов находилось в распоряжении эмитента Binance».

Возможно, нераспределенные коины хранились от имени покупателей на запустившейся 14 июля 2017-го бирже Binance, хотя в Gray Wolf Analytics считают такое маловероятным. На практике заведено так, что токены отправляются на сторонний кошелек, ведь хранить их на бирже, еще не успевшей доказать свою безопасность, инвесторы обычно не хотят. В качестве альтернативы компания могла выпускать на токены квитанции вне блокчейна ― решение довольно необычное, и проверить это невозможно.

Кому достались токены

Далее приведен анализ основных кошельков, получивших BNB напрямую от эмитента. Кроме буквенно-цифрового шифра, который присваивается каждому кошельку, никакой другой информации о его владельце в блокчейне не содержится, хотя порой факты всплывают из других источников. Следовательно, умение разглядеть связи между конкретными кошельками и их держателями ― это смесь науки и искусства. Владельца можно определить по размеру кошелька, частоте переводов, датам операций, тому, откуда средства пришли и куда потом ушли.

- Кошелек Binance для бизнес-ангелов 1 (20 млн). Исходя из полученных сумм и последующих трансакций, в списке которых фигурировали преимущественно крупные переводы, Forbes USA, Gray Wolf Analytics и Inca Digital пришли к выводу о том, что этот кошелек был источником коинов для распределения среди самых первых вкладчиков. В течение месяца ICO (июля 2017 года) Binance отправила с данного кошелька 17,84 млн токенов BNB на 678 различных адресов. С августа по ноябрь 2017-го криптобиржа перечислила с него еще 2,15 млн единиц на 226 разных адресов.

- Кошелек Binance для бизнес-ангелов 2 (20,07 млн). За первые два дня после запуска биржи в середине июля кошелек «получил» от разработчика 20 069 440 токенов в три захода (20 млн + 69 420 + 20). Несмотря на то, что данный кошелек получил немногим больше чем 20 млн, отправленные на кошелек для бизнес-ангелов 1, скорее всего эти коины тоже были предназначены для крупных инвесторов. Стоит отметить, что между кошельком для бизнес-ангелов 2 и окончательными получателями токенов находился кошелек-посредник, но ради максимального упрощения мы будем обращаться к кошельку 2. В течение июля 2017-го из 20,07 млн BNB, перечисленных на кошелек для бизнес-ангелов 2, Binance распределила 17,4 млн на 531 кошелек. В период с августа по декабрь того же года биржа разослала по 79 кошелькам еще 2,66 млн единиц.

- Binance 9. Этому кошельку, название которого приводится в анализе блокчейна от аналитического агентства Etherscan, от эмитента постепенно достались остальные 15 млн токенов. К концу июля платформа перечислила на Binance 9 только 11 млн BNB. Мы полагаем, что из этого объема площадка распределила 10,78 млн по 400 предположительно индивидуальным кошелькам, так как суммы трансакций по большей части были небольшие. Остальное биржа потом отправила на 31 кошелек в период с августа 2017 года по июль 2022-го.

Совокупная оценка численности бизнес-ангелов и мелких инвесторов за первый месяц после завершения ICO не превышает 2000 участников. Это около 10% от 20 000, о регистрации которых заявлял Чжао.

Клубок BNB

Хоть максимальное количество бизнес-ангелов и инвесторов Binance, участвовавших в первичном размещении, едва достигает 2000, разные кошельки в значительной степени накладываются друг на друга, обмениваются средствами и смешивают активы вместе, поэтому точное число участников в каждой категории определить затруднительно.

К примеру, в июле 2017-го переводы на общую сумму в 3,98 млн токенов поступили из обоих кошельков для бизнес-ангелов 56 получателям. Если включить сюда Binance 9, коины из всех трех кошельков направлялись 22 получателям, которым в общей сложности досталось 2,94 млн BNB. Более того, кошелек для бизнес-ангелов 2 перечислил почти 1 млн коинов на Binance 9, а уже оттуда биржа отправляла их на уничтожение в рамках программы по постепенному сокращению объема до 100 млн единиц.

Данная трансакция почти на 1 млн токенов в пользу Binance 9 была одной из десятка ей подобных, которые свидетельствовали о том, что кошелек использовался (или используется до сих пор) для различных целей. Было обнаружено, что из кошелька Binance 9 через отдельный промежуточный счет в кошелек Binance 5, владельцем которого является сама криптобиржа, за три операции было переведено 5 млн BNB. Также площадка переслала из Binance 5 и Binance 6 (еще одного кошелька биржи) в общей сложности 4,1 млн на вывод из оборота. Из-за подобной практики уловить разницу между пользовательскими средствами и активами платформы сторонним наблюдателям весьма сложно.

Судьба непроданных токенов

С сентября 2017 года по август 2018-го из эмиссионного кошелька не было произведено ни одной трансакции. Почти 65 млн BNB, которые Binance отправила с эмиссионного кошелька на Binance 5 в 2018-м, ― скорее всего, это нераспроданные токены с ICO. После этого в основном кошельке осталось 99,4 млн коинов, то есть половина от всего объема. Согласно условиям белой книги, компания и ее руководство могли оставить себе дополнительно 80 млн токенов.

«Расхождения между тем, что заявлено в белой книге, и величинами трансакций, зафиксированными в блокчейне, вкупе с противоречивой хроникой проведения ICO вызывают большую озадаченность. Заинтересованным сторонам и криптовалютному сообществу в целом остается лишь догадываться об истинной природе осуществления ICO, достоверности заявленных торговых объемов и сообразности механизмов защиты клиентов. Эти вопросы, остающиеся без ответов, свидетельствуют о критически важной роли технологии блокчейна в установлении режима прозрачности и подотчетности в рамках криптовалютной экосистемы, где доверие является первостепенным аспектом функционирования», — заключают в Gray Wolf Analytics.

Генеральный директор Inca Digital Адам Заразински добавляет: «В Binance утверждали, что в ходе своего ICO полностью достигли всех поставленных целей, но на самом деле данные блокчейна говорят о том, что распределено было менее половины от 120 млн токенов, и потом они ходили по множеству кошельков, предположительно контролируемых самой криптобиржей. Из-за распространения некорректной информации касательно фактических результатов первичного размещения держатели BNB смотрят в будущее коина с излишним оптимизмом, а у Binance остается возможность поддерживать курс токена на искусственно завышенном уровне».

Заявления Binance о том, что в 2017 году платформа привлекла $15 млн, не выдерживают никакой критики. Если биржа продала только 11 млн BNB по заявленной цене в 15 центов, то от индивидуальных инвесторов в ходе ICO должна была получить $1,65 млн. Если бизнес-ангелы Binance приобрели по этой же цене 40 млн токенов, то площадка должна была получить от них $6 млн ― до $15 млн все еще далеко. В конечном результате лишние 65 млн коинов, полученные после ICO совершенно даром, обеспечили эмитенту теневой резерв, которым можно пользоваться по собственному усмотрению и который на пике котировок стоил $40 млрд.

Совокупный объем активов BNB

Информации по величине активов BNB в распоряжении Binance, которую можно было бы проверить, довольно мало. По состоянию на 1 сентября компания заявляла, что на клиентских счетах держит 30,3 млн токенов, которые обеспечены 34,5 млн на корпоративных счетах, ― покрытие стоимости несколько избыточное. На интернет-странице биржи с доказательствами обеспечения говорится, что в эту сумму не включены BNB для удовлетворения корпоративных нужд.

Чтобы подтвердить полученные показатели, Forbes USA и Gray Wolf Analytics разработали методологию для обнаружения всех кошельков Binance, где хранятся BNB (как пользовательские, так и корпоративные). Методология состоит в отслеживании эмиссии токенов и их обращения по трем блокчейнам в экосистеме Binance, определении численных величин, выявлении кошельков, определении их функционала и личности предполагаемого владельца по уникальным характеристикам.

Важно обозначить, что нижеприведенный анализ относится к кошелькам, существующим в собственных блокчейнах Binance под названиями BNB Beacon Chain и BNB Smart Chain, на которые BNB был переведен в 2019-м и 2020-м соответственно. BNB-кошельки Binance мы разделили на две категории: те, о существовании которых фирма сообщала сама и в которых, по словам площадки, хранятся исключительно токены в собственности компании и ее учредителей, и затем ряд горячих и холодных кошельков, в которых, вполне вероятно, содержатся и активы клиентов, и коины биржи. Например, в таблице ниже указаны реквизиты четырех корпоративных кошельков Binance, которые Чжао раскрыл в ноябре 2022 года в рамках инициативы по повышению прозрачности бизнеса после краха криптовалютной империи FTX. По его словам, всего в этих кошельках хранилось 22 млн фирменных токенов. По состоянию на 1 октября в известных кошельках Binance лежало 53,8 млн BNB стоимостью $11,6 млрд.

Кошельки внизу таблицы криптобиржей не заявлены, но в ходе совместной работы с Gray Wolf Analytics выяснилось, что они, вероятно, находятся на платформе Binance ― это вытекает из вероятностного анализа, в котором учитываются прямые связи с кошельком Genesis (преемником эмиссионного кошелька в блокчейне Ethereum), объем сбережений, характер трансакций, основные кошельки-корреспонденты и другие факторы. В холодных кошельках Binance 1–3 хранилось 51,5 млн коинов на сумму $11,5 млрд. Если выражаться на языке криптотрейдеров, кошельки бывают либо холодные, либо горячие. Холодные обычно более безопасны, потому как не подключены к интернету напрямую. Их используют для сбережения более крупных объемов и в целом заводят реже. Горячие кошельки подключены к интернету и применяются для осуществления более частых трансакций на меньшие суммы.

Площадки вроде Binance регулярно перегоняют активы между холодными и горячими кошельками. Обычно вклады клиентов сначала попадают в горячий кошелек, и оттуда их можно переместить на долгосрочное хранение в холодный. С другой стороны, переводить активы из холодного кошелька в горячий биржи могут, чтобы удовлетворить спрос при росте объема вывода средств. Для биржи наилучшей практикой считается хранение в горячем кошельке средств в объеме, не превышающем дневную потребность в ликвидности. Также внизу таблицы множество обнаруженных горячих кошельков, и №20 определенно является самым крупным хранилищем с 11 млн BNB. В некоторых горячих кошельках на момент фиксации данных не было ничего.

Все предполагаемые кошельки в распоряжении Binance, которые указаны в списке, содержат 63,1 млн единиц BNB стоимостью $15,7 млрд. Если добавить активы, хранящиеся на известных кошельках компании, Binance контролирует 116,9 млн токенов на общую сумму $27,3 млрд.

Перевод Антона Бундина