Рубль с начала года укрепился на 15%, став одной из лучших валют развивающихся стран. Лишь бразильский реал, отыгрывающийся после 35% прошлогодней девальвации, показал лучшую динамику. 19 июля Минэкономразвития пообещало укрепление рубля во втором полугодии 2016 года даже при отсутствии существенного роста цен на нефть (на тот момент цена Brent была $49 за баррель, курс доллара – 63,5 рублей). Но уже 26 июля Газпромбанк опубликовал исследование, согласно которому при цене нефти $45-50, рубль должен ослабнуть до 70-75 за доллар. Две диаметрально противоположных точки зрения. Какую из них выбрать и стоит ли бежать в обменники?

Оптимизм подчиненных Алексея Улюкаева подкрепляется объективными данными – все, кому нужна была валюта, по большому счету уже удовлетворили свой спрос. Внешнеторговый баланс России остался профицитным даже при минимальных ценах на энергоносители, зафиксированных в начале 2016 года. Судя по динамике валютных вкладов, население в последний кризис не побежало перекладываться в валюту. Доля валютных вкладов вырастала с 20% по состоянию на начало 2014 года до 30% на 1 февраля 2015, после чего колебалась в диапазоне 25-30%, но все колебания в большей степени объяснялись бумажной валютной переоценкой, чем реальными покупками валюты – в абсолютном выражении за два последних года валютные депозиты изменились менее чем на 1%, оставшись на уровне чуть более $90 млрд. Корпоративный сектор прошел пик платежей по внешнему долгу и во втором квартале 2016 впервые за два года начал привлекать за рубежом больше, чем погашать. Минфин и Банк России в тандеме проводят жесткую бюджетную и денежную политику, не давая ни единому лишнему рублю просочиться на валютный рынок. Судя по всему, в ближайшее время у экспортеров начнет накапливаться $3-5 млрд «лишней» валютной выручки в месяц, которая будет толкать рубль наверх.

Газпромбанк обращает внимание на сальдо текущего баланса России, которое опустилось с $12 млрд до $3 млрд во втором квартале и рискует сократиться до $1-2 млрд в третьем, что оставляет слишком низкий запас прочности в условиях санкций. К тому же во втором полугодии 2016 года возрастают выплаты по внешнему долгу, что может увеличить спрос на валюту со стороны корпоративного сектора.

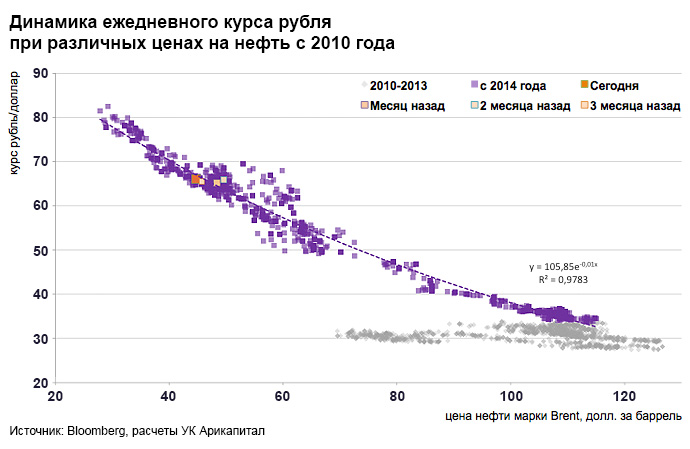

Похоже, рынок придерживается третьего мнения. Если расположить на точечной диаграмме ежедневные значения стоимости нефти и валютного курса, то обнаруживается закономерность в определении курса рубля, который начиная с 2014 года на 97% стал функцией от колебаний цен на нефть, т.е. при прочих равных уже третий год остается стабильным, отклоняясь в пределах 5% от равновесного уровня, что как раз объясняется сезонными факторами и локальными скачками спроса на валюту. Для описания этой зависимости простая формула курс рубля * долларовая цена нефти = const не подходит и было бы странным, если бы подходила для такой крупной и достаточно сложной экономики как российская. Наиболее точно зависимость описывается экспоненциальной формулой. Она показывает, что при текущей цене нефти $45 за баррель Brent равновесный курс рубля - около 67 за доллар, что как раз соответствует «рублевой цене нефти» заложенной в бюджет 2016 года. Если вдруг нефть обрушится до $20 за баррель, доллар не подорожает выше 90 рублей, но и при скачке цены нефти до $60 за баррель (таков средний прогноз аналитиков ведущих мировых инвестбанков на конец 2017 года), рубль укрепится всего лишь до 57 за доллар.

Отсюда следует вывод, что в ближайшие месяцы рубль скорее ослабнет, чем вырастет, но не так драматично, как прогнозирует Газпромбанк. Зато в следующем году можно ожидать укрепление национальной валюты.

В свете недавних заявлений высоких официальных лиц, скорее всего, рублю не дадут укрепиться дальше отметки 60. В условиях санкций, которые никто не собирается отменять, недооцененная национальная валюта – фактически единственный козырь, позволяющий надеяться на возврат к минимальному экономическому росту в следующем году. С другой стороны, при текущей политике ЦБ, поддерживающего процентные ставки на беспрецедентно высоком уровне в реальном выражении, любое локальное ослабление рубля будет привлекать портфельные инвестиции в рублевые облигации, прежде всего ОФЗ с целью кэрри-трейд (так называется стратегия, когда инвестор заимствует одну валюту (доллары или евро) под низкую процентную ставку, и покупает облигации, номинированную в валюте с высокой процентной ставкой, зарабатывая не только на валютных курсах, но и на разнице в % ставках).

Таким образом, все имеющиеся данные говорят о стабильном курсе в рамках диапазона 60-72 рублей за доллар на обозримом горизонте. Остается оценить, какие события из разряда непрогнозируемых, так называемых «черных лебедей», могут разрушить найденное национальной валютой равновесие?

Фатальным событием не только для России, но и для всего мира может стать «жесткая посадка» китайской экономики. В январе Джордж Сорос заявил: «Жесткая посадка практически неизбежна. Я не ожидаю ее, я уже наблюдаю за ней». Тем не менее, очередное масштабное вливание дешевой ликвидности продлило китайское чудо и на время заставило замолчать скептиков. Крах китайской экономике предсказывают регулярно на протяжении уже почти 20 лет. Поэтому этот риск следует воспринимать как данность, которую инвесторы вынуждены игнорировать в своей работе, если они хотят оставаться на рынке и продолжать зарабатывать.

Профессиональные инвесторы могут зарабатывать на разницах в процентных ставках и колебаниях курса внутри коридора 60-72 рублей за доллар. Рядовым гражданам я бы не советовал увлекаться спекулятивными операциями, комиссионные расходы по которым могут перекрыть потенциальный заработок.