Александр Изосимов взялся за уникальную для российского менеджера задачу. Ему предстоит построить компанию — сотового оператора мирового масштаба, — которая будет принадлежать трем акционерам примерно с равными долями и совершенно разной корпоративной культурой. В одну телегу нужно впрячь подконтрольный норвежскому правительству Telenor, российскую Altimo — дочернюю структуру «Альфа-Групп» Михаила Фридмана и его партнеров, и принадлежащий египтянину Нагибу Савирису холдинг Wind Telecom с активами от Канады до Северной Кореи. Буквально лебедь, рак и щука. Как убедить их тянуть воз под названием Vimpelcom Ltd. в одном направлении?

Карьерная лестница

В компании с трудом уживаются даже два нынешних основных акционера — Telenor (36% голосующих акций) и Altimo (44,7%). Их корпоративная война в свое время будоражила всю отрасль. Российский оператор «Вымпелком», которым руководил Александр Изосимов, нацелился на украинский рынок, где Telenor уже присутствовал. Altimo хотела экспансии, а вот норвежскому оператору создавать себе конкурента было ни к чему. Между акционерами, ни один из которых не имел контрольного пакета, пошли споры, ситуация зашла в тупик. В какой-то момент Изосимов пригрозил акционерам своим уходом из компании.

Это была серьезная угроза, если вспомнить послужной список 47-летнего менеджера Александра Изосимова. С начала и до середины 1990-х он работал консультантом в McKinsey & Co, затем окончил бизнес-школу INSEAD во французском Фонтенбло и в 1996 году поступил на работу в российский офис Mars Inc., который уже через три года возглавил. Спустя два года Изосимов вошел в правление всей корпорации Mars, а спустя еще два — перешел в «Вымпелком» на пост гендиректора. В 2004 году «Коммерсантъ» признал Изосимова лучшим менеджером России, в 2005-м он провел свою самую известную акцию — «полосатый» ребрендинг сотовой сети «Билайн». И стал очень влиятельной фигурой.

Из-за акционерного скандала в «Вымпелкоме» весной 2009 года Изосимов и в самом деле покинул высший исполнительный пост в компании, оставшись, впрочем, формальным президентом. Акционеры вскоре пошли на мировую: «Вымпелком» и украинский «Киевстар», в котором у Telenor была доля, вошли в новую структуру Vimpelcom Ltd., а владельцы крупнейших пакетов заключили соглашение, где до мелочей прописали каждый возможный шаг. Изосимов вернулся. Осенью 2009-го он стал гендиректором Vimpelcom Ltd., получив от акционеров добро на дальнейшую экспансию.

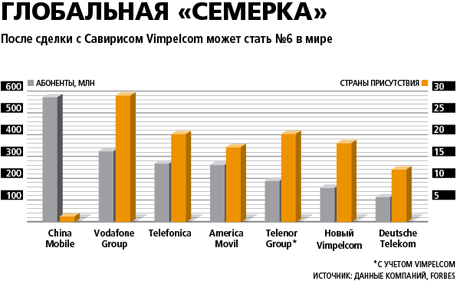

На практике решение о слиянии с Wind Telecom Савириса привело к новому скандалу — норвежцы опять были против. Изосимову впору было повторить демарш — уйти с поста, оставив акционеров разбираться между собой без него. Но амбициозный гендиректор Vimpelcom Ltd. решил бороться за сделку. Уж больно заманчив и грандиозен приз — если слияние с Wind Telecom пройдет успешно, Vimpelcom станет шестым по размеру сотовым оператором в мире и первой глобальной компанией с российскими корнями. А имя Александра Изосимова будет навечно занесено в список соавторов мегасделки.

Партнер для слияния

В последние годы на мировом рынке сотовой связи практически не было масштабных слияний и поглощений, но теперь ситуация меняется. «Индустрия смотрит по-другому, — утверждает Александр Изосимов в интервью Forbes. — Мы увидим гораздо больше слияний, причем более активных». Самых решительных действий стоит ожидать от операторов из США и Китая, которые, несмотря на свою финансовую мощь, до сих пор практически отсутствовали на международном рынке. У американцев есть активы только в странах Карибского бассейна и Мексике, у китайцев — в Пакистане.

Кроме того, продолжает Изосимов, за последние два года все увидели эффективность глобальной игры компаний Google и Apple и поняли, «где сейчас будет сидеть конкуренция»: ускоренными темпами станет развиваться не инфраструктурная, а сервисная часть индустрии, причем масштаб сыграет решающую роль. Если в отрасли совершается много сделок слияний и поглощений, за ними все следят, от них ждут слишком многого, разочаровываются и это мешает новым сделкам. Сейчас телеком как раз переживает момент, когда сделок очень мало, а значит, тренд будет разворачиваться. Во многих компаниях полагают, что сейчас самое время создать игрока мирового масштаба.

Собственно, с этой целью и был создан Vimpelcom Ltd. «Когда ко мне обратились акционеры с тем, чтобы я вернулся, — рассказывает Изосимов, — они выдали мне четкий стратегический мандат: мы объединяем компании, мы договорились, что Vimpelcom должен развиваться глобально». (В январской презентации для инвесторов мандат описан так: «расширяться органически и неорганически за пределами России и СНГ».)

До объединения «Вымпелкома» с «Киевстаром» норвежцы активно противились глобальной экспансии. Предполагалось, что это прерогатива исключительно Telenor, а не его совместного предприятия с русскими. Сам Telenor, без Vimpelcom, работает сейчас в 12 странах мира, обслуживая в общей сложности около 111 млн абонентов.

Получив мандат, Изосимов приступил к поискам подходящего партнера для слияния. После первоначального отсева в шорт-листе осталась дюжина компаний, с которыми можно разговаривать предметно. В основном это были национальные компании, достигшие в своем развитии примерно того же уровня, что и Vimpelcom, — $10–12 млрд годового оборота и $20–25 млрд капитализации. Изосимов признается, что вел параллельные переговоры. Наиболее продуктивным оказался состоявшийся прошлым летом разговор с Нагибом Савирисом, чья компания давно переросла свой первый национальный рынок — египетский. Vimpelcom сейчас тоже международная компания: помимо Украины и России она владеет сотовыми активами еще в шести республиках бывшего СССР, а также во Вьетнаме и Камбодже. В слиянии с Wind Telecom Александр Изосимов увидел больше всего плюсов.

Неортодоксальный индивидуум

Изосимов и Савирис познакомились шесть лет назад. В январе 2005 года на Всемирном конгрессе 3GSM, проходившем во французских Каннах, Изосимова избрали в совет директоров Международной ассоциации GSM — клуба лидеров мировой сотовой отрасли. В совет входили два знаменитых предпринимателя, определявших по сути телекоммуникационный ландшафт развивающихся рынков: индийский магнат Суннил Миттал и Нагиб Савирис, владелец крупнейшего на Ближнем Востоке и в Северной Африке оператора Orascom (позже активы Савириса будут объединены в компанию Wind Telecom).

Поначалу Изосимов просто наблюдал, как ведет себя Савирис, что и как говорит. Затем познакомились поближе, пошли совместные обеды, ужины. «Нагиб очень интересно говорил, — вспоминает гендиректор Vimpelcom. — Мол, приезжает на встречи совета и инвестирует свое время, чтобы больше знать об индустрии и развитии других компаний, потому что для него это конкурентное преимущество». Что ж, ближайшие месяцы покажут, насколько удачно Савирис инвестировал свое время в переговоры с Изосимовым. Обычно он не ошибается. В прошлом году Нагиб Савирис занял в мировом рейтинге Forbes 374-е место с личным состоянием $2,5 млрд. Его Wind Telecom работает по всему миру, нарастив число абонентов с 4,3 млн в 2002-м до 100 млн в прошлом году.

Савирис легко находит общий язык и с диктаторами из отсталых стран вроде Зимбабве и Северной Кореи, и с регуляторами развитых рынков — Италии, Канады. Политические взгляды не имеют значения. «Я человек-деньги, — заявил Савирис на одном отраслевом конгрессе. — Где пахнет деньгами, там и я».

Зачем ему нищая КНДР? Это стратегия «все или ничего», объяснил однажды Савирис австралийской газете Brisbane Times: если случится война между двумя Кореями, он может все потерять, но если они объединятся, его совместное предприятие с семейством Кимов «будет стоить $5 млрд, как южнокорейские телекомы». Никакой фантастики. Для чего в 2003-м Нагиб Савирис пришел в воюющий Ирак и выиграл на конкурсе оккупационной администрации лицензию на создание сотовой сети в Багдаде, поначалу тоже мало кто понимал. А он, вложив примерно $5 млн, через четыре года перепродал компанию кувейтскому оператору в 240 раз дороже — за $1,2 млрд.

На рынке считают, что в Зимбабве сеть Савириса смогла стать лидером только потому, что долю в компании получил племянник президента страны, в Конго — потому что 20% было обещано дочери местного лидера. Последние египетские события тоже не застали проницательного бизнесмена врасплох. Он участвовал в переговорах с властями со стороны оппозиции. По сведениям Brisbane Times, в тот момент племянник тогдашнего вице-президента Омара Сулеймана получил пост советника Савириса в Orascom.

Не все — по крайней мере на словах — одобряют такую «гибкость», не вписывающуюся в каноны европейских бизнес-школ. Но вот, к примеру, Рон Зоммер, до 2002 года гендиректор Deutsche Telekom, а сейчас председатель совета директоров МТС, относится к Нагибу Савирису с большим уважением. «Об обычных людях не сплетничают, — говорит он, — об особенных — всегда, а Нагиб — необычный». У Зоммера была возможность лично почувствовать, как ведет дела Нагиб Савирис. Как член консультационного совета инвестиционной компании Blackstone Зоммер вел переговоры о покупке итальянского оператора Wind Telecomunicazioni, но Савирис спутал ему все карты, решившись заплатить колоссальную сумму — $16,45 млрд.

Александр Изосимов, делясь впечатлениями о Нагибе Савирисе, также не жалеет эпитетов: «Яркий, неортодоксальный индивидуум, который мыслит в четко капиталистической манере». Глава Vimpelcom говорит, что был очень удивлен, насколько настоящий Савирис не соответствовал тем комментариям, которые Изосимов слышал о нем со стороны. «Его описывают как флибустьера с высоким аппетитом к риску и ненадежного партнера, — рассказывает Изосимов. — Все это, особенно последнее, абсолютно неправильно».

Сам Савирис не смог дать интервью для этой статьи, сославшись на занятость в связи с египетскими событиями. По словам Изосимова, Савирис ясно осознает, что для дальнейшего расширения компании ему придется отказаться от единоличного контроля. При этом его очень привлекло то, что контроля ни у одного из акционеров Vimpelcom нет сейчас и тем более не будет в случае слияния с компанией Савириса. Египтянин в объединенной компании получит (если сделка состоится) 30,6% голосов, у Altimo останется 31%, у Telenor — 25%. Изосимов считает, что предложенная схема для Vimpelcom весьма выгодна.

Империя Савириса

Компания Савириса Wind Telecom состоит из крупного итальянского оператора Wind Telecomunicazioni, небольшого канадского Wind Mobile и холдинга Orascom с активами на развивающихся рынках.

Жемчужина короны — Wind Telecomunicazioni. Это прежде всего 20 млн мобильных абонентов (21,8% всего итальянского рынка к концу III квартала прошлого года). А еще это проводные телефоны в 3 млн частных домов (9%) и 2 млн пользователей (13,8%), подключенных к широкополосному интернету. Клиентская база в самом быстрорастущем секторе рынка — мобильном интернете — увеличилась у компании за последний год на 59,2%.

Orascom — вторая часть империи Савириса — имеет активы в Алжире (14,9 млн пользователей, 57,9% местного рынка), Египте (28,4 млн, н/д), Ливане (н/д), Центральноафриканской Республике (0,4 млн, 48%), Бурунди (0,9 млн, 72%), Намибии (0,3 млн, 16%), Зимбабве (1,4 млн, 28%), Пакистане (31,4 млн, 32,6%), Бангладеш (18,1 млн, 27,8%), а также в Северной Корее (0,3 млн, н/д). Количество абонентов у канадского оператора — порядка 140 000.

Изосимов считает, что сочетание итальянского актива, к примеру, с бангладешским, где большое, 162 млн, но бедное население (ARPU, то есть средний доход оператора с одного абонента, составляет $2,3 в месяц), — «хорошая комбинация». Сети третьего и четвертого поколения, 3G/4G, будут расти везде. На итальянском рынке можно получить опыт передачи данных (книг, приложений, игр, мобильного видео), научиться эффективно взимать плату за эти услуги, а затем перенести эти модели на другие рынки, куда 3G/4G придут позже.

Правда, агрессивно расширяя свою империю, Нагиб Савирис влез в большие долги. На конец 2009 года Wind задолжала $12,6 млрд, а Orascom — $5,1 млрд. Долг самого Vimpelcom составлял порядка $5,9 млрд. В сумме получается $23,6 млрд, но при EBITDA (прибыль до уплаты налогов и амортизации) объединенной компании порядка $10 млрд этот долг, по мнению Изосимова, «вполне подъемный».

Гендиректор Vimpelcom отмечает, что «положа руку на сердце наша компания все-таки региональный игрок, который пока успешно развивался только на постсоветском пространстве». Кроме Украины удалось выйти в Казахстан, Узбекистан, Таджикистан, Киргизию, Армению и Грузию. «Робкие попытки в Юго-Восточной Азии (Вьетнам и Камбоджа. — Forbes) продвигаются с огромным скрипом», — говорит Изосимов. А вместе с Orascom приобретается «управленческая команда, которая умеет развивать бизнес географически, организовать нормальные операции и нормальный возврат [на инвестиции]». Внутри России создать подобный механизм чрезвычайно сложно.

Кроме того, говорит Изосимов, цена сделки очень привлекательна: акции Wind приобретаются из расчета, что вся компания оценена в 6,1 EBITDA. Для сравнения: «Киевстар» поглощали, исходя из 6,8 EBITDA; в 2010 году France Telecom купила долю марокканской Meditel из расчета 11,5 EBITDA за всю компанию, а индийская Bharti приобрела часть активов кувейтской Zain за 10,5 EBITDA. Как тут не соблазниться?

Представители Telenor, однако, нашли что возразить.

Война с норвежцами

Стоит ли затевать глобальную экспансию, когда на освоенной территории дела, мягко говоря, идут не блестяще? Vimpelcom сдает позиции на главном рынке — в России. В сентябре прошлого года его обогнал по выручке от мобильной связи «вечный третий» игрок российского рынка — «Мегафон». Вложенные в строительство наилучшей пока сети 3G миллиарды долларов обернулись для «Мегафона» ростом доходов от передачи данных.

У Изосимова есть объяснение, почему так получилось. В отличие от конкурентов «Вымпелком» вошел в кризис с высокой долговой нагрузкой после приобретения оператора фиксированной связи Golden Telecom. «Казалось, что банковская система летит в тартарары, и решение натянуть вожжи, не инвестировать, а нормализовать долг, было абсолютно правильным, — вспоминает он. — При этом часть программы проводилась через ускоренную интеграцию Golden и «Вымпелкома», что поначалу не входило в планы». Когда же начали снова инвестировать, компания не смогла быстро раскачаться.

А еще просмотрели момент, когда бурно начала развиваться передача данных, сильно обгоняя по темпам роста голосовую связь. Стоит ли в такой ситуации отрывать средства на слияние, еще раз спрашивают в Telenor. «Эта сделка станет разрушителем стоимости компании, — объясняет позицию норвежцев старший вице-президент, глава российского офиса Telenor Оле-Бьорн Шульстад. — Мы не боимся борьбы и будем отстаивать свои права».

Telenor могут не нравиться и попытки Vimpelcom внедриться на территорию, где норвежский оператор уже работает. Только если в первую корпоративную войну это была Украина, то после слияния с Wind яблоком раздора могут стать Пакистан и Бангладеш.

Наконец, сразу после объявления в августе прошлого года о готовящейся сделке с Савирисом норвежцы заявили, что не согласятся на сокращение своей доли в капитале Vimpelcom. И, казалось, они имели на это право: в акционерном соглашении был пункт о преимущественном праве выкупа новых акций. Но другие акционеры нашли хитрый ответный ход. На войне как на войне.

Размытый пакет

В акционерном соглашении Vimpelcom немало экзотических для российских компаний условий. Например, в отличие от обычной практики привилегированные акции («префы») Vimpelcom дают их владельцам голосующие права, но не дают экономических, то есть по ним не выплачиваются дивиденды. Кроме того, спустя 2,5 года после выпуска и до апреля 2015 года владельцы «префов» могут обменять их на обыкновенные акции, лишь заплатив рыночную цену. При этом до сделки с Савирисом «префы» были выпущены лишь для Altimo.

Такая схема была условием окончания многолетней войны между Altimo и Telenor. После поглощения «Киевстара» экономический интерес (то есть доля обыкновенных акций) в Vimpelcom остался у обеих компаний примерно одинаковым: 39,19% у россиян и 39,58% у норвежцев. Но голосующая доля составила у Altimo 44,65%, а у Telenor 36,03%.

Было в соглашении зафиксировано и преимущественное право выкупа новых акций компании (из дополнительной эмиссии) существующими акционерами. То есть акции, выпущенные по условиям сделки слияния специально для Савириса, следовало сначала предложить Telenor. Но, как рассказывает вице-президент Altimo Евгений Думалкин, еще при подготовке акционерного соглашения на него было наложено ограничение. Суть его такова: преимущественное право выкупа допэмиссии не действует, если обнаружится, что для одного из акционеров слияние или поглощение окажется сделкой с заинтересованностью. То есть если у него или связанного с ним лица уже окажется доля в поглощаемой компании.

Можно только догадываться, как были поражены норвежцы, когда перед январским заседанием наблюдательного совета Vimpelcom, на котором они ожидали подтверждения их преимущественного права, Altimo сообщила, что у ее акционера сенатора Глеба Фетисова имеется 0,7% акций Orascom и это, соответственно, сделка с заинтересованностью. Другими словами, права преимущественного выкупа Telenor лишался и его пакет непременно размывался.

О Глебе Фетисове стоит сказать отдельно. Еще в 1999 году именно он, президент и совладелец (30%) «Альфа-эко», инвестиционной дочерней структуры «Альфа-Групп», разработал стратегию выхода группы «Альфа» на мобильный рынок и договаривался о выкупе части «Вымпелкома» у его основателя Дмитрия Зимина. С тех пор Фетисов много куда инвестировал в Европе, Азии и Африке, но телекомы всегда считал приоритетом. В 2007 году, например, когда Altimo договаривалась о покупке лицензии в Бирме, Фетисов пытался купить для себя долю в местной госкомпании-монополисте. Теперь же он уверяет, что, узнав в августе прошлого года из газет — «а не из инсайда!» — о планах Vimpelcom объединиться с торгующейся на каирской бирже Orascom, тогда же и купил ее бумаги, рассчитывая на рост котировок.

Ну а заодно, как теперь выясняется, лишил Telenor преимущественного права выкупа допэмиссии. Оле-Бьорн Шульстад говорит, что в такие совпадения не верит, — но дело сделано.

Чтобы совсем уж не добивать норвежцев, Vimpelcom и Савирис облегчили условия сделки. В частности, гибкий египетский бизнесмен согласился пока не иметь в совете директоров объединенной компании своих представителей (а раньше претендовал на два места из девяти) и продал катарцам своего тунисского оператора за $1,2 млрд. Это снизило долг Orascom и уменьшило цену Wind. Теперь в денежной части сделки (то есть помимо допэмиссии) сумма, которую акционеры Vimpelcom должны выплатить Савирису, снизилась с $1,8 млрд до $1,495 млрд.

Представители Telenor в совете Vimpelcom тем не менее снова голосовали против. Норвежцы настаивают, что покупка Глебом Фетисовым доли в Orascom не является сделкой с заинтересованностью и требуют обеспечить Telenor возможность воспользоваться преимущественным правом. С этим они обратились в арбитраж и в коммерческий суд в Лондоне. Одновременно они хотят, если акции для Савириса все же будут выпущены, через суд обязать Vimpelcom эмитировать в их пользу дополнительные акции и передать их на доверительное хранение. Со своей стороны они готовы внести туда же $2,7 млрд. В зависимости от решения суда они либо получат акции, перечислив деньги Vimpelcom, либо акции вернутся совместной компании, а деньги — Telenor. Разбирательство может занять от нескольких месяцев до несколько лет, и, в общем, конца и края юридическим разбирательствам пока не видно.

Между алжирцами и египтянами

Сразу несколько заслуживающих доверия источников в телекоммуникационных и банковских кругах рассказали Forbes, что нежелание Telenor одобрить сделку с Савирисом объясняется не столько экономическими, сколько политическими причинами.

Среди активов Orascom есть один очень важный для всего конгломерата, но и очень рискованный — алжирская компания Djezzy. Эта крупнейшая «дочка» принесла холдингу в 2009 году 40% всей выручки и 47% EBITDA. Но власти Алжира недавно выставили компании Савириса налоговые претензии более чем на $700 млн. И изменили законодательство, упростив национализацию частных компаний. Однако Djezzy проще получить, принудительно выкупив у Савириса, чем у объединенного Vimpelcom: в Алжире недолюбливают египтян, и это будет хорошо воспринято населением. (В прошлом году, к примеру, после поражения футбольной сборной Алжира от Египта офис Orascom был разгромлен жителями алжирской столицы.)

Если же сделка с Vimpelcom состоится, то принуждать к продаже Djezzy придется уже компанию с российским участием, что с учетом дружественных отношений между Россией и Алжиром и большого алжирского госдолга перед нашей страной куда как менее приятно и легко. Поэтому алжирцы, по утверждению источников, обратились к норвежскому правительству, владеющему 54% акций Telenor, с просьбой поспособствовать блокированию сделки с Vimpelcom в обмен на преференции в Алжире для норвежской нефтяной госкомпании Statoil.

Шульстад из Telenor в ответ на просьбу Forbes прокомментировать эту историю засмеялся: «Хотел бы я посмотреть на ваши источники». Однако хорошо информированный о политике арабских стран российский дипломат, попросивший не называть его имени, сказал, что версия источников Forbes «очень похожа на правду».

Как бы там ни было, главная причина разногласий между акционерами Vimpelcom в том, что они никак не могут определиться, хотят ли работать друг с другом в стратегической перспективе. «До сих пор всегда утверждалось, что Telenor — операционный инвестор и его стратегия — up or out, — рассказывает Александр Изосимов. — Либо доводим до контроля, либо выходим. Представить, что их долгосрочная стратегия — это финансовые инвестиции, мне тяжело». «Прежде всего рост должен быть устойчивым и органическим, — объясняет позицию Telenor Шульстад, — а в среднесрочной перспективе нужно искать возможности M&A, особенно на развивающихся рынках».

Все было ясно, когда Telenor владел долей в российском операторе, амбиции которого не выходили за пределы своей страны, — Telenor спокойно вел свою глобальную игру. Теперь же у Vimpelcom возникли мировые амбиции, а этой компанией и командовать невозможно, и покинуть ее жалко. Похоже, норвежцам придется настраиваться на длительное сотрудничество с россиянами и, вероятно, египтянами. Но почему бы и нет? История с Алжиром показывает, что предпринимательская культура в трех странах не так уж сильно различается.