Мы уже перестали ее ждать, а она пришла. Приблизительно такое чувство охватило и финансовые рынки, и правительства перед лицом «великой и ужасной» второй волны. Триггером выступило вполне, казалось бы, рядовое событие: пересмотр данных по ВВП США за последние годы и опубликование новых данных за последние два квартала. Выяснилось, что падение ВВП было глубже, восстановление слабее и что в последние кварталы восстановление явно выдыхается. Настроенные на ускорение роста финансовые рынки посыпались. Снижение рейтинга США агентством S&P на этом фоне никак не повлияло непосредственно на облигации самого казначейства США, а лишь подтвердило то, что и так уже было понятно: мир стал гораздо более рисковым, чем принято считать.

Готов ли к этому мир? С развитыми странами все понятно — они эпицентр проблем. Гораздо больше вопросов вызывают страны, лучше всего справившиеся с первой волной кризиса, — Китай, Индия и Бразилия. Все они использовали рост кредитования и государственных расходов (хотя бы на уровне провинций). Теперь от них поступают тревожные сигналы. Есть большие подозрения, что бюджеты провинций Китая и банки, их кредитовавшие, находятся в плачевном состоянии. Индия ведет безуспешную войну с инфляцией, уже приведшую к падению темпов роста. Бразильская экономика явно перегрета, и проблема не только в курсе реала, но и в возможном пузыре на банковском рынке.

Россия не попала в список стран, вытаскивавших глобальную экономику из первой волны кризиса. Наоборот, вместе со всей Восточной Европой и СНГ Россия оказалась одной из самых пострадавших. Темпы роста ВВП упали с 8,5% почти до минус 8%, а фондовый рынок не просто обвалился, но временами даже переставал функционировать. Основными каналами распространения кризиса сначала была внезапная смена притока капитала на его массированный отток и резкое падение цен на нефть и другую продукцию российского экспорта. На этом фоне наблюдался кризис плохих активов, прежде всего в корпоративном секторе. Российские банки от кризиса в прямом смысле спас ЦБ, накачав их ликвидностью. Корпоративный сектор был вынужден реструктуризировать внутренние и зарубежные долги, отдавать зарубежные активы кредиторам и занимать у государства. Если описать первую волну кризиса кратко, то к кризису из всех экономических агентов было готово лишь государство, имевшее значительные резервы, и оно направило значительную часть этих резервов на поддержание частного сектора.

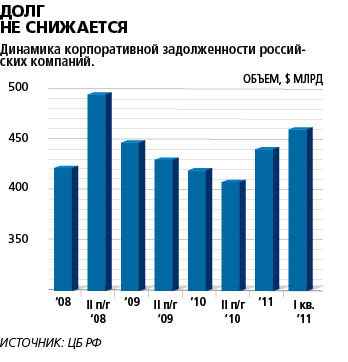

А что сейчас? Объемы внешнего долга «тогда и сейчас» приблизительно равны. Только сейчас долг несколько больше резервов ЦБ, а тогда был несколько меньше. Объем долга банковского сектора, сильно снизившийся на первой волне, еще отстает от докризисного уровня почти на 25%. Объем долга корпоративного сектора превышает докризисный, но большая часть его увеличения произошла за счет роста кредитов от прямых инвесторов. То есть в целом ситуация на долговом рынке похожа на предкризисную.

Правда, косвенные признаки указывают на то, что корпоративный сектор сейчас несколько лучше готов к кризису, чем раньше. Последние два — два с половиной года быстро рос рынок облигаций, особенно рублевых, а рынок синдицированных кредитов стагнировал. То есть компании пытались занимать менее травматичными (в случае кризиса) способами. Банки при избытке ликвидности активно скупали такие активы, уповая на их ликвидность. Но если кризис на финансовых рынках не удастся быстро купировать, эти активы могут оказаться довольно рискованными.

Еще одна проблема, с которой компании сталкивались во время предыдущего кризиса, — это избыток рабочей силы. Государство тогда быстро вмешалось и ограничило возможности для увольнений. Но в последнее время на фоне низкой безработицы сектор крупных и средних предприятий явно снижал формальную занятость. Так что и в этом смысле сектор более готов к кризису, чем раньше.

Остается одно, но, к сожалению, самое уязвимое место — цены на нефть и другие товары. Успокаивает только то, что на фоне арабских проблем их длительное падение пока маловероятно.

Следующий экономический агент, пострадавший от кризиса, — это банковский сектор. Во время предыдущего кризиса ЦБ изобрел целый арсенал средств для его поддержки. Проблема только в том, что, как показал случай с Банком Москвы, в этом секторе сокрыто множество проблем, которые вылезают наружу при обострении проблем в экономике. Поэтому кризис вновь возрождает надежду на то, что государство и ЦБ соберутся с силами и займутся расчисткой и долгосрочной стабилизацией (а не краткосрочным затоплением) банковского сектора.

Наконец, само государство. Как я уже отметила выше, перед прошлым кризисом это был самый готовый к кризису экономический агент. Сейчас государство растратило значительную часть своих резервов. У ЦБ еще есть резервы, а вот резервный фонд и ФНБ в значительной степени исчерпаны: их хватит лишь на короткое противостояние. Кроме того, во время прошлого кризиса государство увлеклось программами поддержки экономики. Причем в отличие от других стран оно часто принимало не временные, а постоянные стабилизационные меры, такие как наращивание социальных обязательств. В результате государство подошло к кризису с гораздо менее сбалансированным бюджетом, чем в прошлый раз. И, как показывают многочисленные обсуждения, сократить расходную часть бюджета будет невероятно трудно. Увы, легче всего сокращать те пункты, которые больше всего влияют на экономический рост, скажем инвестиционные расходы.

Значит, если цены на нефть упадут, то будут расти государственные заимствования, а с ними и реальные процентные ставки. Если в прошлом кризисе были резкие колебания процентных ставок ЦБ, то по итогам этого, если он затянется хотя бы на полгода, возможен существенный рост процентных ставок, по которым занимает государство, а значит, и среднего уровня процентных ставок в целом. Это, безусловно, усложнит ситуацию в банках, значительно опустивших процентные ставки в период избытка ликвидности.

Впрочем, как я уже говорила, кризиса в его чистом виде — спада производства — возможно, удастся избежать. Но это в принципе не меняет дела. Россия остается очень уязвимой ко всем проявлениям кризиса. Причем центр уязвимости постепенно смещается из корпоративного сектора в банковский и в сторону государства.

Автор — директор Центра макроэкономических исследований Сбербанка России