Специфика российской макроэкономической политики состоит в том, что ее основные агенты, Министерство финансов и Банк России, играют нехарактерные для них роли. Минфин отвечает у нас за поддержание макроэкономической стабильности, и именно на бюджете лежит задача снижения инфляции или недопущения ее раскручивания. Банк России уделяет основное внимание стимулированию экономического роста, а по существу — поддержанию на плаву российской промышленности. Безусловно, это весьма утрированное описание. Время от времени Минфин и Центробанк выполняют и другие роли. К примеру, бюджет может проводить социальную или инвестиционную политику, но они всегда подчинены задаче макроэкономической стабилизации. Банк России предпринимает жесткие меры, если инфляция начинает выходить из-под контроля, но, как только острота проблемы немного снижается, поддержка промышленности вновь выходит на первый план.

В своем нынешнем виде российская макроэкономическая парадигма начала складываться в 1992 году и окончательно оформилась в начале 2000-х. В 1992 году произошел явный «фальстарт»: целевые кредиты Банка России предприятиям вконец расшатали макроэкономическую систему и привели к галопирующей инфляции. Затем был период проб и ошибок. Наконец, после кризиса 1998 года была выбрана весьма эффективная комбинация денежной и бюджетной политики. Кризис четко расставил приоритеты: требовалось снизить дефицит государственного бюджета и государственный долг, не допустить нового всплеска инфляции. В связи с ростом нефтяных доходов, начавшимся в 2000-х, появилась и дополнительная задача по их стерилизации.

Успех, оставшийся в прошлом

Бюджетная политика с этими задачами успешно справилась. Дефицит сменился стабильным профицитом в размере около 6% ВВП, размеры государственного долга снизились со $158,4 млрд, или 82% ВВП, в 1999 году до $46,4 млрд, или 3,5% ВВП, в 2007. Заработал механизм стерилизации нефтяных доходов и были накоплены значительные ($224 миллиардов, или 13% ВВП, на начало 2009 года) резервы. Резервы накопил и Банк России. За счет этого удалось не просто восстановить репутацию российского государства как надежного заемщика, но и достичь инвестиционных рейтингов. С точки зрения достижения макроэкономической стабильности российская бюджетная политика первой половины 2000-х годов по праву считалась одной из лучших в мире.

Тем временем девальвация покончила с застоем в российской экономике. На фоне благоприятной внешней конъюнктуры резкое удешевление отечественных товаров по сравнению с иностранными, а также обесценение долговой нагрузки на предприятия (включая неплатежи, парализовавшие экономику в середине 1990-х) позволили достичь невиданных, казавшихся невозможными в 1990-е, темпов роста: 6,4% в 1999, 10% (!) — в 2000 и т. д. Россия превратилась в одну из наиболее быстро растущих стран мира. Банк России, проводивший политику стабилизации курса и сглаживания его колебаний, не противодействовал постепенной девальвации в 1999 году, поддерживая положительный эффект девальвации на экономику. Когда курс рубля под воздействием роста нефтяных цен в 2003 году начал повышаться, Банк России перешел к политике сдерживания этого процесса за счет активной покупки валюты.

Законы экономики неумолимы, и с помощью государственной политики противостоять им можно лишь частично и временно. Российский рубль должен был подорожать, так как дорожали основные товары российского экспорта — нефть, газ и металлы, — а доллар дешевел по сравнению с другими валютами. Поскольку номинальный курс рубля удерживался Центробанком от излишнего удорожания, реальный курс (то есть относительная стоимость российских товаров по сравнению с иностранными) рос за счет высокой по сравнению с другими странами инфляции. Хотя почти весь межкризисный период инфляция оставалась выше 10%, ее темпы постоянно снижались, что позволяло оценивать политику Банка России как успешную. Но разница между российской инфляцией и средними темпами инфляции ее основных торговых партнеров сокращалась гораздо меньшими темпами, чем казалось на первый взгляд.

Такая макроэкономическая политика была довольно успешна с 1999 по 2005 год, когда из России продолжался традиционный для предыдущего десятилетия отток частного капитала. Но уже с 2006 года, когда отток капитала сменился его быстрым притоком, система стала посылать серьезные сигналы о том, что она не справляется с новыми проблемами. Денежная масса и кредитование стали расти на 40-50% в год, что в экономической науке принято считать предвестием финансового кризиса. Но на фоне высоких темпов экономического роста, начавшегося перехода населения из валютных активов в рублевые и в связи с низким начальным уровнем развития финансовой системы в России эти проблемы рассматривались как второстепенные. ЦБ начал использовать свои облигации как средство стерилизации денежной массы, но делал это не очень активно. Одновременно даже традиционно консервативная бюджетная политика стала значительно мягче. При средних темпах роста экономики около 7% в год и замедляющейся, хотя и высокой, инфляции ситуация выглядела вполне благополучно.

Бегство от рубля

Стоит отметить, что российская политика была гораздо более взвешенной и консервативной, чем политика многих ее соседей — стран Восточной Европы, особенно прибалтийских, и Казахстана. Именно поэтому начавшийся в 2007 году мировой финансовый кризис, хотя и привел к турбулентности на российской денежном рынке и создал сложности в банковском секторе, но в целом на российской экономике не сказался. Подобный эффект имело и обострение финансового кризиса весной 2008 года, хотя надо отметить, что уже летом 2008 года темпы роста российской экономики начали резко замедляться. Зато третья волна глобального кризиса, разразившаяся осенью 2009 года, не просто привела к обвальному падению российской экономики. Она продемонстрировала всю иллюзорность представлений о том, что в середине 2000-х в России прошла дедолларизация и было восстановлено доверие к национальной валюте. С августа 2008 по февраль 2009 года российское население в массовом порядке переводило свои банковские счета из рублевых в валютные и купило около $50 млрд наличной валюты. Выяснилось, что наблюдавшийся в 2006 — первой половине 2008 года обратный процесс представлял собой всего лишь изменение композиции портфеля сбережений, а не снижение уровня долларизации экономики.

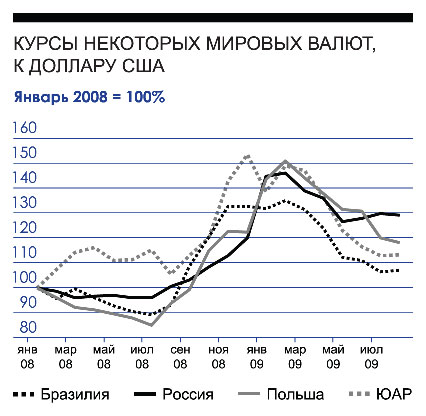

Можно сколько угодно говорить о рациональности поведения населения России, реагирующего на девальвацию валюты изменением валютной композиции своего сберегательного портфеля. Однако обращает на себя внимание тот факт, что девальвация российского рубля к доллару осенью 2008 года по мировым меркам не была столь уж исключительной: есть еще десятки стран мира, где девальвация имела приблизительно такой же масштаб. Между тем массовое бегство населения (а не профессионалов валютного рынка!) в валютные активы происходило лишь в нескольких, наиболее сильно затронутых кризисом странах.

Долларизация активов, то есть ситуация, при которой население держит часть своих сбережений в иностранной валюте и меняет композицию портфеля, исходя из колебаний валютных курсов, — довольно хорошо изученный феномен. Он свойственен странам, не так давно пережившим высокую инфляцию. Население этих стран использует валютные активы для защиты от инфляции. Широкое распространение долларизация активов получила сначала в Латинской Америке, а затем и в странах Восточной Европы и СНГ, включая Россию. В странах с традиционно низкой инфляцией долларизация практически не встречается.

Как победить долларизацию

Преодолеть долларизацию очень сложно, так как со временем она обрастает поддерживающими институтами и у граждан появляются многочисленные инструменты для поддержания мультивалютного портфеля сбережений (широкое распространение обменных пунктов, валютные счета в банках и т. д.). Единственный способ снизить уровень долларизации — подавление инфляции и удержание ее на низком уровне в течение длительного времени. В результате издержки по переводу активов из одной валюты в другую и издержки по поддержанию институтов, обслуживающих долларизацию, становятся очень большими, и система поддержания долларизации постепенно отмирает, как и массовый интерес к колебаниям валютных курсов. Доверие к национальной валюте и денежной политике центрального банка тем временем восстанавливается.

Сложившееся разделение ролей между макроэкономическими властями препятствует решению двух задач, имеющих важнейшее значение для устойчивого развития России в средне- и долгосрочной перспективе. Во-первых, ориентированный преимущественно на поддержание макроэкономической стабильности бюджет не обеспечивает необходимых затрат на развитие инфраструктуры. Во-вторых, высокая инфляция подрывает доверие населения к национальной валюте и не позволяет Банку России создать себе репутацию института, ответственно относящегося к вопросам макроэкономической стабильности.

И макроэкономическая теория, и многочисленные эмпирические исследования не находят никакой связи между денежно-валютной политикой и экономическим ростом в долгосрочной перспективе. На коротком горизонте связи иногда просматривается, но чем выше инфляция, тем менее эффективна денежно-валютная политика для поддержания экономического роста. Это значит, что поддерживая промышленность и экономический рост, Банк России решает невыполнимую — по крайней мере с помощью средств, имеющихся в его распоряжении, — задачу.

А вот цель снижения инфляции и повышения доверия к рублю для Банка России вполне достижима. Как именно ее достичь — это уже второй вопрос. По существу, российскому ЦБ предстоит выбирать из двух режимов: строгое таргетирование инфляции, предполагающее удержание роста цен в заранее оговоренных пределах, или модифицированное таргетирование, которого придерживаются другие экспортеры сырья и которое совмещает собственно таргетирование инфляции с действиями по устранению слишком сильных колебаний валютного курса. Предоставив бороться с инфляцией Центробанку, правительство сможет переориентировать бюджетную политику с поддержания макроэкономической стабильности на задачу создания условий для долгосрочного экономического роста и повышения производительности труда.

Для того чтобы изменение макроэкономической парадигмы оказалось действительно успешным, потребуются серьезные институциональные реформы: от укрепления банковской системы до эффективной борьбы с коррупцией. Отказ от реформ и сохранение статус-кво в сфере макроэкономической парадигмы в долгосрочной перспективе приведет Россию к экономическому тупику. По сути, до сих пор российские экономические власти стимулировали конкуренцию российских товаров с иностранными по издержкам (за счет попыток занизить курс), а не по производительности труда. Возможности конкуренции первого рода для России исчерпаны. Подход к политике развития необходимо решительно менять, и в первую очередь это относится к макроэкономической политике.