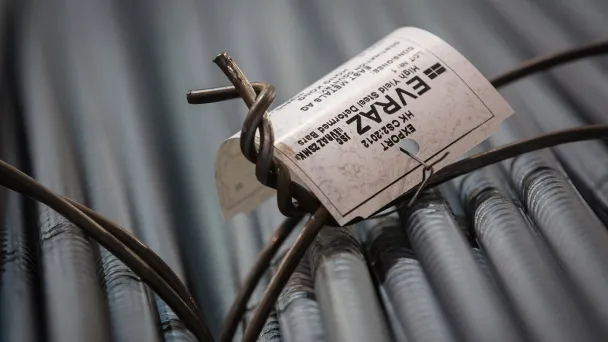

Ушли по-американски: зачем Evraz продает активы в США и Канаде

В среду, 10 августа, компания Evraz, основной пакет акций которой принадлежит миллиардерам Роману Абрамовичу, Александру Абрамову и Александру Фролову, объявила о запуске процесса сбора заявок на продажу активов североамериканского дивизиона Evraz North America (ENA), в который входят предприятия в США и Канаде. «Реализация этих активов позволит раскрыть стоимость североамериканского дивизиона в качестве независимой компании», — говорится в сообщении металлургического холдинга. В компании отказались от дополнительных комментариев.

Поскольку основное юрлицо компании Evraz Plc зарегистрировано в Великобритании, процесс сбора заявок ведется в соответствии с генеральной лицензией, выданной управлением по осуществлению финансовых санкций Великобритании (OFSI). Лицензия разрешает сделки с североамериканскими активами Evraz до 2 сентября 2020 года.

Evraz находится под санкциями Великобритании с мая. Под ними, а также санкциями ЕС и Канады находится и крупнейший акционер компании Абрамович. Ему принадлежит 28,64% акций. Компания Абрамова Abiglaze владеет 19,32% акций, компания Фролова Crosland Global — 9,65%. Абрамов и Фролов не под санкциями ЕС, Великобритании и Канады, в отношении Абрамова также ввела санкции Австралия. За введением британских санкций последовала приостановка листинга акций Evraz на Лондонской фондовой бирже.

В Evraz North America работает более 1400 человек в США и 1800 человек в Канаде. Совокупные мощности предприятий дивизиона по выплавке стали составляют 2,3 млн т, мощности по выпуску готовой продукции — 3,5 млн т. Дивизион включает в свой состав два электросталеплавильных производства, четыре предприятия по выпуску стального проката и восемь трубных заводов, а также ломозаготовительную сеть из 17 предприятий. В дивизионе идет строительство нового рельсового производства, которое заменит действующее и будет выпускать 100-метровые рельсы к 2023 году.

С учетом сильных финансовых результатов (в 2021 года выручка ENA составила $2,4 млрд, скорректированный показатель EBITDA — $320 млн) cевероамериканский дивизион может обеспечить инвесторам стабильный доход и денежный поток, говорится в объявлении Evraz.

Evraz могла подтолкнуть к продаже металлургических заводов в США и Канаде ситуация на рынках этих стран, полагает независимый эксперт Леонид Хазанов: «С одной стороны, увеличился импорт стальной продукции на фоне отсутствия сильного роста его производства, с другой — проседают цены: например, горячекатаный рулон, стоивший в США в первой декаде июля $910–915 за тонну, сейчас предлагается за $817–820. Цены на остальные виды стального проката тоже следуют подобной тенденции».

Одновременно, напоминает Хазанов, цены на энергоресурсы в Северной Америке находятся на максимально высоких уровнях за последние годы, негативно влияя на рентабельность металлургических заводов. Поэтому в США отгрузки стального проката в июне 2022-го составили 7,6 млн т, сократившись на 5,3% к июню 2021 года и на 3,8% — к маю 2022 года.

«В сложившихся условиях Роман Абрамович и партнеры могли решить выставить североамериканский дивизион Evraz на торги, рассчитывая получить хоть какие-то деньги, — говорит Хазанов. — При благоприятной конъюнктуре его стоимость можно было бы оценить в $7–10 млрд, теперь же доход от продажи дивизиона может составить $1–2 млрд».

Время для продажи дивизиона оказалось не столь удачным, так как цены на сталь во втором полугодии будут значительно ниже уровней первого полугодия, считает аналитик «Велес Капитала» Василий Данилов. В условиях высоких цен, отмечает он, североамериканские активы сгенерировали EBITDA за второе полугодие 2021 года и первое полугодие 2022-го в размере $564 млн, однако по причине ценовой коррекции на мировом рынке стали EBITDA за 2022 год может упасть до $300–400 млн. По его мнению, если дивизион будет оценен в 3–4 годовых EBITDA, стоимость ENA может составить около $1 млрд. На конец июня общий долг Evraz составлял $4 млрд, поэтому продажа североамериканских активов приведет к значительному падению долговой нагрузки. «Это, на наш взгляд, ключевое преимущество сделки, которое компенсирует потерю важного бизнес-направления», — говорит Данилов.

При этом итоговую цену продажи сложно спрогнозировать, особенно в условиях сильного санкционного давления. «Вполне вероятно, что сумма сделки окажется заниженной и будет рассчитана на нерыночных условиях, — рассуждает Данилов. — Североамериканский дивизион Evraz обеспечивает 14% выплавки стали, 19% выручки и 10% EBITDA, поэтому его продажа станет ощутимой, но некритичной потерей с точки зрения финансовых результатов».

Но если рассуждать не с точки зрения финансовых результатов и долговой нагрузки, то стратегической целью сделки может быть подготовка к перерегистрации Evraz в российской юрисдикции, полагает аналитик: «Движение денежных потоков между Россией и Северной Америкой явно будет затруднено, поэтому с этой позиции продажа кажется вполне логичным шагом».

Свою лепту в решение избавиться от активов мог внести риск принятия санкций против акционеров Evraz, прежде всего Романа Абрамовича, со стороны правительства США в дополнение к уже принятым в Евросоюзе и Великобритании, добавляет Леонид Хазанов. Кроме того, ФБР проводит расследование в отношении компании Concord Management, обслуживающей операции Романа Абрамовича в США, и его итоги могут быть самые негативные, считает эксперт. В марте WSJ сообщала о заморозке активов Абрамовича в хедж-фондах США.

На фоне санкций Evraz испытывает трудности с продажей стальной продукции, напоминает аналитик BCS Global Markets Ахмед Алиев: «Более того, сталевар может столкнуться с некоторыми сложностями ведения бизнеса в Северной Америке в условиях санкций. Поскольку сейчас деньги от бизнеса в Северной Америке не перетекают в российские активы, средства от возможной продажи могут поддержать текущую деятельность Evraz».

Потенциальными покупателями североамериканского дивизиона могут выступить ArcelorMittal, индийская Tata Steel, China Baowu Steel Group или еще кто-то из китайских игроков, полагает Хазанов. «Однако в случае претендента из КНР власти США могут не разрешить сделку, исходя из интересов национальной безопасности, поскольку они и раньше не давали им [китайским компаниям] строить металлургические предприятия в Штатах — что уж тогда говорить о целой сети заводов Evraz», — говорит он.

В случае распродажи дивизиона по частям прокатные предприятия «Евраза» могут купить американские U.S. Steel, Steel Dynamics или Nucor, трубные — люксембургская Tenaris либо французская Vallourec, считает Хазанов. Покупателями активов могут стать крупные американские металлургические компании US Steel или Nucor, полагает Гришунин из НРА.