Крупнейший застройщик Китая вот-вот обанкротится: чем это грозит мировой экономике

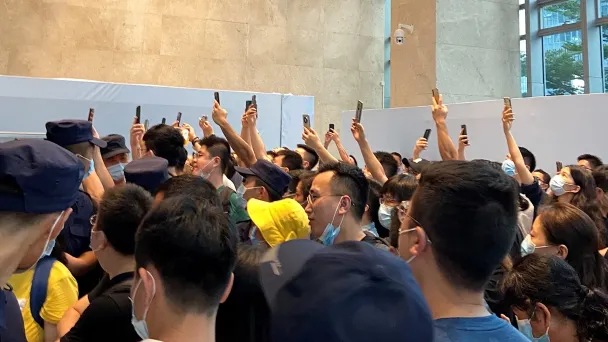

Китайские обманутые дольщики

Сотни негодующих инвесторов в понедельник, 13 сентября, окружили штаб-квартиру китайского застройщика Evergrande в Шэньчжэне. На фоне слухов о близком банкротстве компании они требовали выплат по долгам. Руководство застройщика категорически отрицало эти слухи, однако признавало, что компания столкнулась с «неожиданными трудностями».

Трудностей у компании действительно хватает, так как к протестам с тех пор присоединились покупатели недвижимости, некоторые из которых приезжают из других регионов Китая, и даже сотрудники самой компании, которым та продавала свои инвестпродукты, пишет Bloomberg. По данным издания, общее количество инвесторов, у которых есть на руках бумаги Evergrande, составляет около 70 000 человек.

Подразделение по управлению капиталом Evergrande сообщило, что в данный момент компания не может позволить себе выплатить инвесторам $6,2 млрд сразу. Компания предложила различные варианты решений.

- План для инвесторов, у которых уже подошло время выплат: по истечении срока выплат в конце месяца выплачивается 10%, оставшиеся средства выдаются по 10% каждые три месяца.

- Инвесторы, у которых еще не подошел срок выплат, могут использовать свои средства, чтобы снизить стоимость нового жилья: скидка 7,2% на дома, 5,4% на квартиры, 4,8% на коммерческие помещения и автомобильные парковки.

- Также можно использовать эти средства для частичной оплаты недвижимости.

Однако многие инвесторы беспокоятся, что компания просто не доживет до момента погашения всех выплат. Общие обязательства компании составили $302 млрд. 30 июня долг Evergrande составлял $89 млрд, что было самым низким показателем за последние пять лет. Но торговая и прочая кредиторская задолженность повысилась на 15% по сравнению с шестью месяцами ранее, до рекордных $147,85 млрд.

Компания получила авансовые платежи по объектам, которые еще не были достроены, более чем от 1,5 млн покупателей жилья. Аналитик Айрис Чэнь из гонконгского офиса Nomura утверждает, что инвесторы смогут вернуть лишь 25% своих средств. Evergrande соберет их частично из продаж активов на $12,42 млрд.

Распродажа активов

По данным Bloomberg, власти Китая уже предупредили банки-кредиторы, что на следующей неделе запланированных выплат процентов по кредитам Evergrande ждать не стоит. Одновременно компания наняла внешних консультантов для помощи в реструктуризации долга — из американской компании Houlihan Lokey, которые уже сотрудничали с обанкротившимися бизнесами Enron, Lehman Brothers, Luckin Coffee, и Admiralty Harbour Capital.

В поисках решения руководство компании задумалось о продаже своей доли в бизнесе по производству электромобилей, а также в сфере управления недвижимостью. Также ведутся переговоры о продаже 26-этажного China Evergrande Center, который служит аналогом штаб-квартиры компании в Гонконге. Если у Evergrande не получится найти новое финансирование, она не сможет ни заплатить поставщикам, ни закончить строительство крупных проектов. Источники Bloomberg сообщают, что сейчас большая часть оборотных средств компании направляется исключительно на завершение начатых проектов, но имеющихся денег недостаточно даже для этого.

Во вторник, 14 сентября, в документах для Гонконгской биржи, где торгуются акции компании, Evergrande все же признала вероятность объявления дефолта по долгам, в случае если найти покупателей для активов не получится, и отметила, что пока не удалось продать выставленные на торги офисные здания в Гонконге в запланированные сроки. Для решения проблемы компания активно распродает свои активы, в том числе инвестиционную недвижимость, отели и другое имущество.

С чего все началось

China Evergrande Group — это инвестиционный холдинг, действующий в разных сферах, а также крупнейший оператор жилой недвижимости в провинции Гуандун и один из крупнейших операторов недвижимости Китая. Он находится на 31-м месте среди крупнейших компаний КНР в глобальном списке Forbes. Кроме операций с недвижимостью, Evergrande занимается строительством, туризмом, гостиничным бизнесом, тематическими парками, здравоохранением, производством электромобилей, спортивным и развлекательным бизнесом. Миноритарным акционером компании является глава корпорации Alibaba Group Джек Ма. Компания расширялась «в долг» и активно вкладывалась в футбол и электромобили.

Еще недавно казалось, что Evergrande удачно пережила коронакризис, увеличив продажи в 2020 году: в июне они выросли на 51,3% по сравнению с аналогичным периодом прошлого года. Однако в 2021 году компания сообщила о снижении темпов продаж недвижимости в летний период на 88%: в июне объем продаж составил $11,12 млрд, в июле — $6,8 млрд, а в августе — $5,91 млрд, что на 26% ниже, чем в августе прошлого года. Компания прогнозирует дальнейший спад продаж недвижимости, что повлияет на денежный поток внутри компании и ликвидность.

При этом The Economist уже в 2020-м писал, что долги компании несовместимы с нормальной деятельностью. В сентябре 2020 года фирма объявила об акции: «скидка 30% на все виды недвижимости». Издание отмечало, что это явно указывает на острый недостаток наличных средств компании при накопившихся огромных долгах. В конце июня 2021-го долг Evergrande за год насчитывал $37,27 млрд (долг по счетам и торговой кредиторской задолженности для расчета с подрядчиками в течение следующих 12 месяцев), что на 28,5% меньше, чем аналогичные показатели 2020 года. При этом объем наличных средств компании ($13,48 млрд) был меньше этой суммы в три раза.

Чем это закончится

Акции Evergrande на Гонконгской бирже падают с февраля 2021 года и до сегодняшнего момента снизились уже более чем в пять раз (с $15,8 до $2,97, что даже ниже котировок акций во время IPO компании в 2009-м, когда они составили $4,05).

Из-за угрозы дефолта компании кредитное рейтинговое агентство Fitch понизило рейтинг долгосрочных долговых обязательств до самого низкого уровня «CC», что на четыре уровня ниже, чем долг инвестиционного уровня. Специалисты компании считают, что понижение в рейтинге отражает мнение о приближающемся дефолте девелопера, кредитный риск велик из-за недостатка ликвидности, снижения контрактных продаж. Компания Moody’s Investors Service также понизила рейтинг Evergrande до своего самого низкого уровня «C».

Агентство Fitch накануне заявило, что проблемы компании Evergrande и ее возможное банкротство могут повлечь за собой проблемы для других секторов китайской экономики, включая банковский.

Сходство кейса Evergrande c ситуацией, предшествовавшей кризису 2008 года, аналитики видят в том, что китайский девелопер, как и Lehman Brothers тогда, накопил большой объем так называемых мусорных облигаций, являясь самым крупным их эмитентом в Азии, при этом «скрытая» задолженность компании может превышать «официальную».

«Если Evergrande объявит дефолт по долгам и запустит процесс реструктуризации, нет никаких причин думать, что этим все закончится, — говорит Майкл Лори из компании SC Lowy, специализирующейся на проблемных долгах. — Существуют и другие закредитованные девелоперы, у которых такие же проблемы с ликвидностью».

Китайскому правительству сейчас придется вырабатывать новые механизмы регулирования долгового кризиса у компаний уровня Evergrande, пишет Bloomberg. В прошлом китайские власти уже спасали фирмы с плохими долгами, которые имели значение для экономики. Например, China Huarong — крупнейшая финансовая компания по управлению активами и долгами. Ее долг составил $15,9 млрд, и государственные предприятия вывели ее из кризиса путем рекапитализации, поэтому масштабного краха отрасли это за собой не повлекло. Правда, долг Evergrande в 20 раз больше, чем у China Huarong. Кроме того, существенная часть активов Evergrande на данный момент состоит на 60% из недостроенных объектов. Как пишет Bloomberg, компанию могло бы спасти, если бы эти активы у них выкупило государственное предприятие, у которого много наличных денег, но желающих пока нет.

Evergrande действительно too big to fail (слишком большая, чтобы обанкротиться), впрочем, именно так говорили и о Lehman Brothers. Компания строит 600 000 домов ежегодно, реализует проекты в 229 городах и генерирует более 3 млн рабочих мест. Это означает, что возможное банкротство компании приведет к коллапсу на рынке рабочей силы Китая, оставив значительную часть населения без работы. Последствия невыплаты долга также могут ударить по экономике страны: Evergrande должна деньги 171 банку и 121 финансовой организации.

Однако в ближайшей перспективе можно ожидать скорее не финансового кризиса, а краха в секторе недвижимости, говорят аналитики Reuters. Лихорадочные распродажи Evergrande, которой срочно нужны деньги, могут спровоцировать обвал цен и серьезные проблемы для других китайских девелоперов. К тому же они отмечают, что власти Китая в большей степени контролируют свою финансовую систему, чем американские времен 2008 года. Большинство экспертов прогнозируют управляемое банкротство компании, в ходе которого власти постараются защитить интересы мелких инвесторов. «Мы не думаем, что правительство заинтересовано в том, чтобы выкупать Evergrande, — пишет Айрис Чэнь из Nomura в аналитической записке. — Но подталкивать компанию к падению оно тоже не будет».