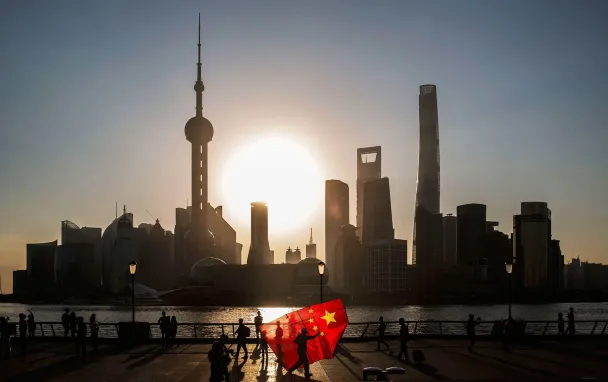

Новая реальность. Как китайский бизнес получил контроль над миром

Китайские компании который год подряд возглавляют рейтинг крупнейших компаний Forbes Global 2000. В первую десятку входят четыре китайских банка, два из которых находятся на первой и второй позициях. Торгово-промышленный (ICBC) и Строительный банк Китая уверенно опережают американские JPMorgan Chase, Bank of America и Wells Fargo.

В других отраслях наблюдается похожая картина. К 2018 году мир окончательно вступил в новую реальность. Реальность, в которой важнейшие финансовые и технологические потоки контролируют китайцы.

Как выросли банки

Банки доминируют в финансовой системе КНР. По данным Всемирного банка, размер выданных ими кредитов в 2016 году составлял 156,6% от ВВП. В США этот показатель составляет 53% ВВП. Неудивительно, что в первой сотне компаний Forbes Global 2000 из 31 банка 11 китайских и только четыре американских.

В целом количество американских и китайских банков в рейтинге сопоставимо: 36 против 35. Лидирует по количеству банков Япония, но из 44 японских банков 39 вошли лишь во вторую тысячу рейтинга. Общее число банков в Forbes Global 2000 — 312.

Уровень банковского кредитования экономики по отношению к ВВП у Китая аналогичен уровню Австралии, Кореи и европейских стран — Швейцарии, Дании, Великобритании, Швеции. В США, напротив, финансовые рынки и небанковские институты предоставляют значительно более крупные суммы кредитов по сравнению с банками. По данным Банка международных расчетов, сумма непогашенных долговых обязательств США на конец декабря 2017-го составила $39,3 трлн, из которых обязательства финансового, нефинансового и государственного секторов — $15,4 трлн, $6,1 трлн и $17,5 трлн соответственно.

В КНР совокупный долг составляет $11,7 трлн с разбивкой $4,4 трлн, $2,8 трлн и $4,4 трлн между финансовым, нефинансовым и государственным секторами. Международный валютный фонд оценил ВВП США и Китая за 2017-й по паритету покупательной способности в $19,39 и $23,16 трлн соответственно. Это означает, что доля непогашенных долговых обязательств по отношению к ВВП у США составляет 203%, а у Китая — 51%.

В майском отчете S&P Global Market Intelligence отмечается существенный рост активов китайских банков в 2017 году: активы только четырех крупнейших китайских банков КНР за год возросли на $1,7 трлн и достигли уровня $13,6 трлн. Половина роста в 2017 году произошла за счет укрепления юаня к доллару США. Активы 11 американских банков, входящих в сотню крупнейших банков мира, по данным S&P Global Market Intelligence, на конец декабря 2017-го составили $12,2 трлн, причем их рост с декабря 2015-го не превысил $0,78 трлн —в среднем это менее $0,39 трлн в год.

Пока нет никаких признаков, что в ближайшие годы рост активов китайских банков замедлится. Китай, с одной стороны, защищает свой внутренний рынок от иностранных игроков, а с другой, финансирует свои зарубежные проекты преимущественно через китайские банки. Это правило распространяется как на государственные, так и на частные китайские компании. Соответственно, активность Китая на мировом рынке становится причиной роста активов китайских банков.

Почему укрепляются страховщики

Самая крупная среди страховых компаний китайская Ping An Insurance Group занимает десятое место в рейтинге Forbes Global 2000. В первую сотню рейтинга попали три китайские (включая одну гонконгскую), немецкая, французская, английская и две американские страховые компании.

Одна из причин доминирования китайских игроков — высокая концентрация страхового рынка в КНР. В рейтинг попали всего восемь китайских страховых компаний, из которых две представляют Гонконг, причем все восемь оказались в первой тысяче. Для сравнения: из 30 американских страховых компаний 14 попали во вторую тысячу рейтинга, а самая высокая позиция — 73-е место (Prudential Financial). Всего в Forbes Global 2000 значатся 110 страховых компаний.

В 2017-м страховой рынок КНР вырос на 19,6%. По оценкам немецкой страховой компании Allianz (22-е место в рейтинге Forbes Global 2000), рост страхового рынка в Китае в предстоящие десять лет будет достигать 12,9% в год. Доступ иностранных игроков на страховой рынок КНР ограничен, поэтому корреляции с мировыми темпами здесь нет: в Западной Европе ожидаемый прирост составит 2,8% в год, в Японии — 3,2%, в Северной Америке — 3,7%.

Таким образом, в ближайшие годы можно ожидать либо роста числа китайских страховых компаний в Forbes Global 2000, либо занятия страховыми компаниями из рейтинга более высоких мест, либо того и другого вместе.

Управление активами по-китайски

В число пятисот крупнейших компаний рейтинга Forbes Global 2000 попали 19 компаний по управлению активами, из них десять американских и три китайские компании. При этом ведущая американская компания Berkshire Hathaway находится на четвертой позиции, а ведущая китайская, China Huarong Asset Management, лишь на 323 строчке. Всего в рейтинг попала 91 компания, предоставляющая услуги по управлению активами, из них 25 американских и 17 китайских.

По оценкам компании по управлению активами Casey Quirk, принадлежащей Deloitte, стоимость активов, находящихся в управлении китайских компаний в 2017 году, равна $3,2 трлн. В 2016 году эта сумма составляла $2,8 трлн. У американских компаний в 2016 году в управлении находилось активов на $33,4 трлн, у занимавшей второе место Великобритании —$3,8 трлн.

Согласно прогнозам Casey Quirk, до 2020-го рост активов в управлении китайских компаний будет находиться на уровне 15,5% в год, с 2020-го до 2025-го — по 13,5% в год, с 2025-го по 2030-й — по 11,5% в год. Этот тренд повторяет ситуацию, сложившуюся на американском рынке в начале девяностых.

В общей сложности в индустрию управления активами в КНР ожидается приток капитала в размере $8,5 трлн до 2030 года. Это половина суммы новых активов, привлекаемых по всему миру. Общая сумма активов под управлением китайских компаний к 2030 году оценивается в $17,1 трлн. Иностранным (то есть некитайским) компаниям достанется не более 6% этого рынка.

Таким образом, в ближайшие несколько лет китайские компании по управлению активами существенно поднимутся в рейтинге. Также можно ожидать появления новых имен.

Как Китай выдавливает конкурентов

Финансовую мощь Китая лучше всего иллюстрируют его валютные резервы. По данным Государственной администрации иностранных валют Китая (SAFE), в мае 2018-го КНР располагала валютными резервами в $3,1 трлн. Аналогичный показатель Министерства финансов Японии, занимающей второе место по валютным резервам, — $1,25 трлн. Центральный банк России в мае 2018-го озвучил цифру в $0,45 трлн. Это позволяет России занимать пятое место в мире по валютным резервам.

Сейчас китайские компании, накопившие богатый опыт на масштабных инфраструктурных проектах внутри страны, выходят на внешние рынки. В этом им помогает финансовый рычаг от государственных банков. Одна из устоявшихся схем выглядит так: китайские банки предоставляют иностранному заемщику льготные связанные долгосрочные кредиты под государственные гарантии. Заемщик на полученные средства нанимает китайские компании и закупает китайское оборудование. Китайские компании, занятые в проектах, задействуют китайских специалистов.

По договоренности между сторонами погашение кредитов может осуществляться через поставку в Китай необходимых стране ресурсов — нефти, газа, леса либо другой продукции. Привлекательность такой схемы для заемщика в том, что все средства предоставляет китайская сторона, а сроки оплаты наступают после ввода объектов в промышленную эксплуатацию по истечении нескольких лет. Китайские компании, таким образом, получают контракты и создают рабочие места внутри страны. Так деньги китайских госбанков работают на национальную экономику.

Как видим, рабочие места и контракты достаются в основном китайской стороне, а бремя долга за инфраструктурные и другие проекты — стране-заемщику. Несмотря на очевидный перекос, такая схема получила широкое распространение в развивающихся странах. Одна из причин в том, что кредиты долгосрочные, берет их один состав правительства, а отдавать будет совсем другой. В результате небольшие страны вроде Шри-Ланки набирают кредиты, которые не могут выплатить.

В декабре 2017-го был создан прецедент: набравшая свыше $8 млрд кредитов от китайских государственных компаний Шри-Ланка расплатилась с частью долга своей территорией. В счет погашения кредита за $1,12 млрд на 99 лет Китаю передали стратегический порт Хамбантота. Последний транш в $0,585 млрд китайская сторона не выплатила, настаивая на разрешении использовать искусственный остров в районе порта не для портовой инфраструктуры, а для индустрии развлечений.

Льготное финансирование, предоставляемое китайскими государственными банками под такого рода проекты, а также возможность выставлять цены ниже, чем у коллег из развитых стран, стали мощным орудием в конкурентной борьбе за внешние рынки. Если, например, PetroChina (30-е место в Forbes Global 2000) по описанной выше схеме получила подряд на разработку нефтегазового месторождения, скажем, в Иране, то решающее слово в выборе оборудования для проекта будет иметь китайская, а не иранская сторона. Очевидно, что китайские государственные компании будут закупать иностранное оборудование только при отсутствии китайских аналогов, а предпочтение китайскому оборудованию будет оказываться, даже если технические характеристики иностранной продукции будут выше.

Финансовый рычаг, используемый КНР в борьбе за мировые рынки в традиционных отраслях, сужает конкурентные возможности компаний из других стран. В таких условиях технические характеристики продукции перестают быть решающими. Значительную роль в создании такого рычага сыграла неконвертируемость юаня.

По описанной выше схеме Китай вытесняет с рынков Африки и Азии производителей высокотехнологичной продукции из развитых стран. В результате ВВП Китая и его партнеров из развивающихся стран растет, а доля ВВП развитых стран в мировом ВВП падает. Реализуя все больше контрактов, китайская сторона совершенствует технологии, снижает издержки и становится еще более конкурентоспособной. В то же время, у вытесненных с традиционных рынков сбыта компаний из развитых стран возможности совершенствовать технологии и снижать издержки сужаются.

Почему развиваются китайские технологии

Без мощной государственной поддержки конкурировать с китайскими государственными компаниями в традиционных отраслях чрезвычайно сложно. Например, по производству алюминия в первую тысячу Forbes Global 2000 попали две китайские и одна норвежская компания. Российскому «Русалу», индийской Hindalco Industries, американским Alcoa и Arconic нашлось место только во второй тысяче.

Из 26 попавших в первую тысячу Forbes Global 2000 строительных компаний набралось десять китайских, шесть японских и три французских. Четыре китайские строительные компании, занимающие 84, 169, 188 и 218-ю позиции в рейтинге, опережают крупнейшую японскую, оставшуюся на 343-й строчке. С такой конъюнктурой компаниям из развитых стран остается делать ставку на высокотехнологичные отрасли.

Научные исследования и разработки, как правило, сначала ведутся под патронатом государства, потом их начинает оплачивать рынок. Для тех, кто вышел на рынок позже, стоимость входа будет выше — необходимо дополнительно оплатить ту часть НИОКР, которую финансировал рынок.

Когда стоимость затрат на НИОКР начинает превышать возможности рынка реализовать достижения новых технологий с должной экономической эффективностью, темпы внедрения инноваций замедляются. На этапе насыщения рынка новые технологии приобретаются через покупку компаний-лидеров соответствующих направлений.

Входной билет на рынок высокотехнологичной продукции на этапе насыщения стоит настолько дорого, что запоздавшему игроку выходить на него экономически неэффективно. Такое решение можно делать только по стратегическим соображениям — а это уже уровень государства. Требование от мировых лидеров отрасли к правительству КНР не вмешиваться в рыночные механизмы, регулирующие высокотехнологичную промышленность, это попытка закрепить существующую расстановку сил на рынках высокотехнологичной продукции, вступающих в этап зрелости.

Китай неоднократно доказывал, что покрыть отставание в высокотехнологичных отраслях на этапе замедления инноваций — выполнимая задача. Яркий пример — создание Китаем собственной полупроводниковой промышленности. Пользуясь уникальными возможностями, которые КНР дает статус «мировой фабрики», Китай собирает на своей территории крупнейших игроков, создает огромные по масштабам современные дополнительные мощности и формирует большой пул местных высокотехнологичных компаний.

Глобальные компании, к которым Китай сможет приблизиться технологически, будут вытеснены с рынка его экономической мощью за счет жесткой ценовой конкуренции. Одновременно низкие цены на продукцию сделают экономически неэффективными инвестиции в создание высоких технологий следующего поколения в обозримом будущем. Таким образом, иностранные высокотехнологичные компании сначала вытесняются с внутреннего рынка Китая, а затем повторится история, описанная выше для традиционных отраслей промышленности.

В развитие высоких технологий Китай вкладывает очень большие средства. Только в провинции Гуандун местное правительство выделило $150 млрд в развитие робототехники и переоборудование фабрик промышленными роботами. Прямо сейчас в КНР создается собственное роботостроение. В прошлом году Midea Group (245-я позиция в Forbes Global 2000) купила за $5 млрд одного из четырех ведущих мировых производителей промышленных роботов, немецкую компанию Kuka AG, занимающую лидирующую позицию в Европе. В результате в Европе остался только один крупный концерн, занимающийся производством промышленных роботов, —шведско-швейцарский ABB. В Японии работают два: Fanuc и Yasukawa Electric. Все три активно конкурируют на китайском рынке.

Пока неясно, как без Kuka AG Германия будет строить умное производство, прописанное в государственной стратегии-2020 Industrie4.0. Еще меньше ясности, как к новому технологическому укладу будут переходить США, у которых нет и не было крупных робототехнических концернов. Вместо развития отрасли в американском обществе до сих пор идет дискуссия об этической составляющей замены людей роботами в промышленности.

Масштабная роботизация автомобильной текстильной, химической промышленности, логистики, производства электроники, продуктов питания, бытовой техники, которую проводит Китай, существенно переформатирует мировое производство. Скорее всего, в ближайшие годы в Forbes Global 2000 появятся значительно больше китайских высокотехнологичных компаний.

Механизмы сдерживания не работают

Китай предложил миру новую модель конкурентной борьбы: государство выступает как единая корпорация. Крупное государство-корпорация обладает большей финансовой мощью по сравнению с мультинациональными корпорациями и постепенно вытесняет их с их традиционных рынков тем же самым способом, как в свое время сильные мультинациональные корпорации вытесняли с рынков национальные компании, продвигая идею глобализации.

Столкнувшись с новым явлением, развитые страны, в первую очередь США, пытаются защитить свой внутренний рынок введением пошлин и других ограничений. Рассматривая эффективность этих действий, следует учитывать потери от ответных мер китайского правительства. К тому же вне зоны действия пошлин и ограничений остаются рынки Африки и Азии, находящиеся в экономической сфере влияния Китая. Именно с этих растущих рынков КНР в первую очередь вытесняет конкурентов из развитых стран.

Конкурировать с крупным государством-корпорацией, обладающим мощным финансовым рычагом, может только другое крупное государство-корпорация. Таким образом, идея свободного рынка и свободной конкуренции превращается в утопию. Опыт Европейского союза показывает, что создать из нескольких государств государство-корпорацию чрезвычайно сложно, если не невозможно: слишком различаются интересы стран-участников.

Внутри США также нет консенсуса: сторонники глобализации в лице держателей финансового капитала не разделяют интересов промышленной отрасли, которая нуждается в мобилизации ресурсов страны для развития и перехода к новому технологическому укладу.

Использование военной силы против ядерной державы Китая напрямую маловероятно. С другой стороны, неядерный военный потенциал КНР также растет, и способность Китая защищать интересы страны за ее пределами, особенно с учетом возможности согласованных действий с Россией, также возрастают. В этих условиях успешно конкурировать с КНР у США пока не получится.