Банкротство банков: как юрлица могут вернуть свои деньги?

Для российской правовой действительности вполне обыденными стали новости об отзыве (аннулировании) лицензии на осуществление банковских операций и признании той или иной кредитной организации банкротом. На данный момент в России зарегистрировано 949 кредитных организаций, у 356 из которых отозвана (аннулирована) лицензия на осуществление банковских операций. При этом в отношении более 300 кредитных организаций принято решение о признании их банкротом и открытии конкурсного производства.

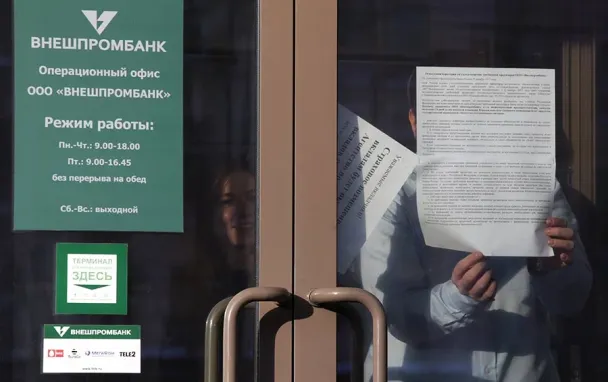

Масштабы проблемы

От банкротства кредитных организаций страдает большое количество как граждан, так и юридических лиц. Но если граждане и индивидуальные предприниматели частично застрахованы от потери средств с помощью системы страхования вкладов, то компании находятся в менее защищенном положении. В конечном результате чаще всего они теряют большую часть своих денежных средств.

Количество обанкротившихся кредитных организаций только растет. Международное рейтинговое агентство S&P Global сделало прогноз, согласно которому случаи банкротства российских банков малой и средней величины будут отмечаться и в 2017 году, что, в принципе, не отрицает и руководство ЦБ. Больше всего пострадает малый и средний бизнес, для которого в большинстве случаев всего банкротство кредитной организации означает серьезные потери для компании, вплоть до ее ликвидации. Для крупного бизнеса потери, связанные с банкротством банка, как правило, не так существенны, поскольку чаще всего их деньги лежат в разных кредитных учреждениях. Средний же, и особенно малый бизнес, как правило, не диверсифицирует риски из-за малого объема средств.

«Чистка» банковских рядов, которая началась с середины 2013 года, привела к тому, что из системы выбыл каждый третий банк. Эти действия направлены на оставление только «правильных» игроков, поэтому возможность выбора банка для небольших компаний сужается. Приходится выбирать из тех кредитных организаций, которым явно ничего не угрожает. Однако проблема в том, что в последнее время отзыв лицензии и банкротство стали для банков зачастую неожиданными, поэтому предугадать, кто окажется на этот раз в «черном» списке, удается не всегда.

По подсчетам представителей Банка России потери клиентов, которые не являются физическими лицами, в 72 российских банках с отозванной лицензией составили почти 500 млрд рублей по состоянию на 2016 год.

Страхование вкладов юрлиц через АСВ — не панацея

На настоящий момент система страхования распространяется только на вклады физических лиц и депозиты индивидуальных предпринимателей, а также средства на номинальных счетах опекунов/попечителей, бенефициарами по которым являются подопечные, а также средства на счетах эскроу для расчетов по сделкам купли-продажи недвижимости. О необходимости включения юридических лиц в систему страхования бизнес-сообщество говорит ещё с середины 2015 года. Также с похожими идеями неоднократно выступали бизнес-омбудсмен Борис Титов и заместитель министра финансов Алексей Моисеев.

Однако только сейчас Банк России готов публично обсуждать этот вопрос, заявил заместитель председателя ЦБ РФ Василий Поздышев в кулуарах проходящего в Санкт-Петербурге Международного юридического форума. Ожидается, что предложение о возможности страхования будет рассмотрено ЦБ РФ до 1 июня 2017 года, соответствующее поручение ведомствам дал премьер-министр РФ Дмитрий Медведев по итогам инвестиционного форума «Сочи-2017».

Что и как страховать – большой предмет для дискуссии между ЦБ, экономическими ведомствами и бизнесом. Если внутри Банка России обсуждается введение разовой страховой выплаты субъектам малого и среднего предпринимательства по открытым вкладам в пределах 1,4 миллиона рублей, то в опубликованном главой комитета Госдумы по финансовому рынку Анатолия Аксакова законопроекте указывается об обязательном страховании денежных средств на расчетном счете организации. При этом, по мнению Аксакова, страхование счетов должно являться обязательным только для банков с базовой лицензией. Минфин уже заявил о своей отрицательной позиции к законопроекту.

Основной проблемой введения обязательного страхования является и без того большая нагрузка на фонды страхования вкладов. Резкое увеличение со стороны ЦБ кредитования Агентства по страхованию вкладов будет иметь негативные последствия. Лимит кредитной линии АСВ от ЦБ на сегодняшний день составляет 820 млрд руб. Некоторые экономисты считают возможным только постепенное расширение области страхования в течение 2-4 лет.

Однако следует учитывать, что АСВ – это не панацея, поскольку процент возвращенных им денежных средств крайне невысок. За 11 лет АСВ удалось добиться решений о взыскании средств с контролирующих лиц 14% из 425 банков, признанных банкротами в 2005–2016 гг. А выплаты заемщикам обычно достигают максимум 15-20% от объема средств, которые находились в банке.

Что можно сделать уже сегодня?

Пока указанные меры не реализованы на практике, представителям бизнеса приходится придумывать иные способы получения назад своих денег. Так, например, достаточно популярна схема, когда юридическое лицо переоформляет документы, и вместо одной компании вкладчиками становятся несколько физических лиц. Каждому выплачивается сумма в 1,4 млн рублей – максимально возможный размер возмещения по вкладу физического лица.

Не все компании, конечно, могут обратиться к такому способу – обычно к нему прибегают юридические лица, руководство которых имеет связи в администрации банка. Однако подобные схемы не совсем законны, хотя и позволяют вернуть часть денежных средств. В отсутствие альтернатив выбирать представителям бизнеса особо не приходится.

Еще один эффективный способ для возврата денег – активное участие в уголовных делах в качестве потерпевших. Иногда только так удается вернуть потерянные средства, подтверждением чему является полное погашение ущерба рядом банкиров, которых следственные органы в итоге отпустили из-под стражи. Таким образом следственные органы стимулируют недобросовестных банкиров компенсировать потерю денежных средств как физическим лицам, так и юридическим лицам.

Уголовные дела сопровождают банкротство кредитных организаций очень часто, поэтому, если есть такая возможность, стоит ей воспользоваться. Признание потерпевшим помогает быть в курсе расследования дела и активно принимать в нем участие. Если руководители кредитных организаций будут признаны виновными, им придется нести ответственность солидарно личным имуществом, что повышает шансы на возврат денежных средств.