Как зависит доходность фондовых индексов от президентских циклов в США.

Попытки предсказывать движение рынков так же популярны, как попытки угадать, кто будет следующим президентом США. С тех пор как в 1992 году Билл Клинтон со слоганом «It’s the economy, stupid!» победил в президентской гонке Джорджа Буша-старшего, связь между экономикой, фондовыми индексами и результатом выборов ни у кого не вызывают сомнений. Однако мало кто задается вопросом: как именно они связаны между собой?

Президентские выборы в Америке проходят раз в четыре года, президент может быть избран дважды. За пост борются два кандидата от двух партий — Демократической (социально ориентирована, выступает за контроль, социальные льготы, повышение налогов и пр.) и Республиканской (за бюджетную дисциплину, снижение налогов и контроля). Выигрывают те, кто убедит избирателей, что их политика будет им выгодна.

Цикл действий кандидата и затем президента должен быть примерно следующим: к выборам как можно больше обещать, в первый год принимать максимум непопулярных мер и выполнять максимум обещаний, обременяющих бюджет, во второй и третий год пытаться максимально эффективно улучшать ситуацию, в четвертый — опять как можно больше обещать. Если президент будет избран на следующий срок, вместо исполнения затратных обещаний можно обеспечить экономике три-четыре года относительно эффективного развития — президенту хочется остаться в истории качественным лидером.

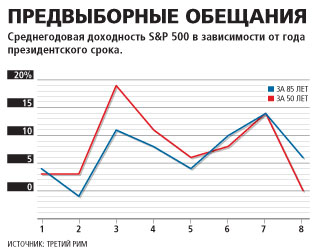

Как реагирует на все это фондовый рынок? В первый год после избрания нового президента индексы показывают весьма среднюю доходность. Во второй год (по итогам исполнения обещаний) доходность обычно отрицательна. Начиная с третьего года рынки активно растут, рост снижается от третьего к четвертому году.

Пятый год идентичен для рынка первому году (все обещания даются как в первый раз), но вот шестой и седьмой годы акции растут значительно сильнее, чем даже в третий и четвертый годы первого цикла. Только к восьмому году рост вновь становится умеренным: в последний год велико влияние выборов и инвесторы находятся под страхом перемен.

Однако последние 50 лет лучшие годы второго срока приносят меньше, чем пиковые годы первого, а восьмой год вообще является худшим в цикле. Видимо, президенты все меньше думают о том, как оставить позитивный след в истории.

Рынок всерьез воспринимает разницу в экономических стратегиях кандидатов. Среднегодовой прирост S&P 500 за сто лет составляет 7,1%. Однако средний результат рынков в годы, когда президент-демократ сменялся президентом-республиканцем, минус 10%. Немудрено: республиканцы склонны действовать жестче, их меры кажутся поначалу непопулярными. Можно ли сказать, что республиканцы ведут более эффективную экономическую политику? Рынки этого не признают: за 100 лет средняя годовая доходность S&P 500 в годы правления демократов составила 7,2%, республиканцев — 7,0%.

Для инвесторов самыми привлекательными являются третий, четвертый, шестой и седьмой годы президентства. Вложения в индекс S&P 500 за последние 85 лет увеличили бы капитал инвестора в 78 раз, а если бы он продавал акции на время второго года каждого из сроков президента США, инвестиции выросли бы в 106 раз.

Что делать тем, кто вкладывает в Америку сегодня? Выборы президента США, 57-е по счету, состоятся 6 ноября 2012 года. Правильная стратегия — быть сегодня в рынке, смотреть, кто победит. Если Обама, то можно еще год оставаться в акциях и выйти из них к октябрю 2013 года. А вот если победит претендент от Республиканской партии, то лучше выходить из рынка сразу после выборов — инвесторы будут ждать падения индексов.